会社分割とは

時代の変化や企業のグローバル化によって、現在の事業を見直す経営者が増えました。会社の業績をアップさせる方法として会社分割がありますが、具体的な流れを知らない方もいるでしょう。ここでは、会社分割の4つ方法について解説します。

会社分割とは

会社分割とは企業組織再編の手法のひとつで、会社の事業を新たに設立した法人又は既存の法人に移転する手続きです。事業を別法人に移管することにより、事業の選択と集中等を推進すること等ができます。

新設分割と吸収分割

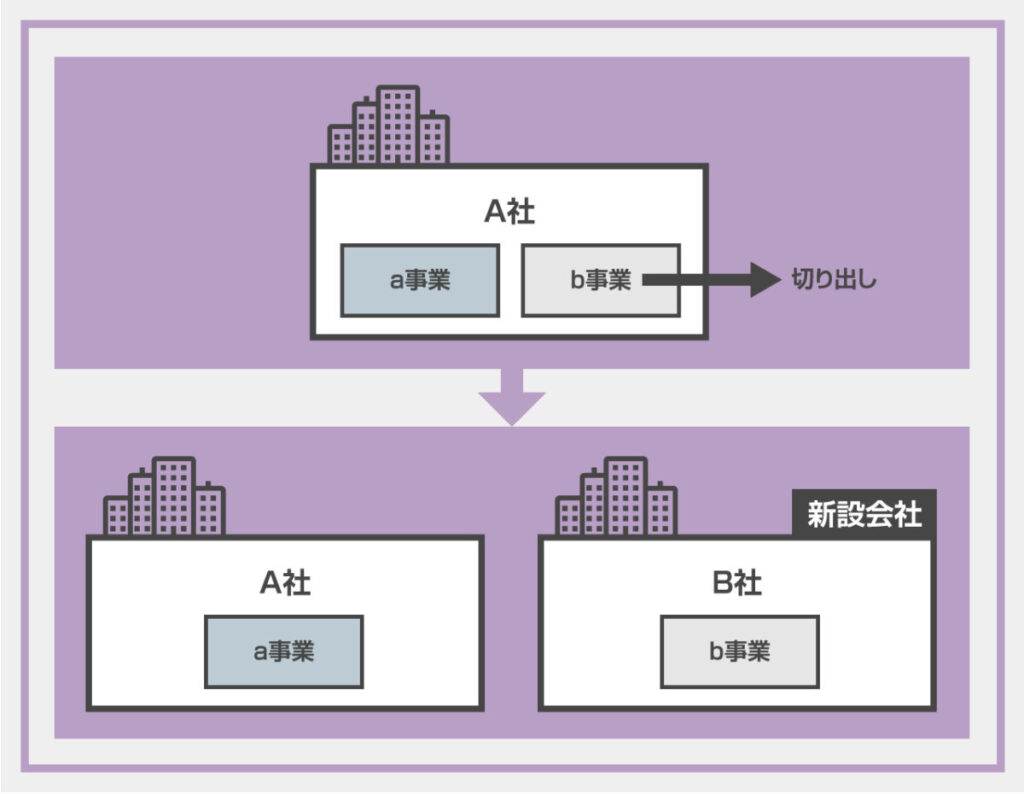

新設分割とは新しく会社を作って事業の一部を移転することです。

上記の図のように、2つの事業を抱えていたA社が新設会社であるB社を作り、b事業を移すのが新設分割です。

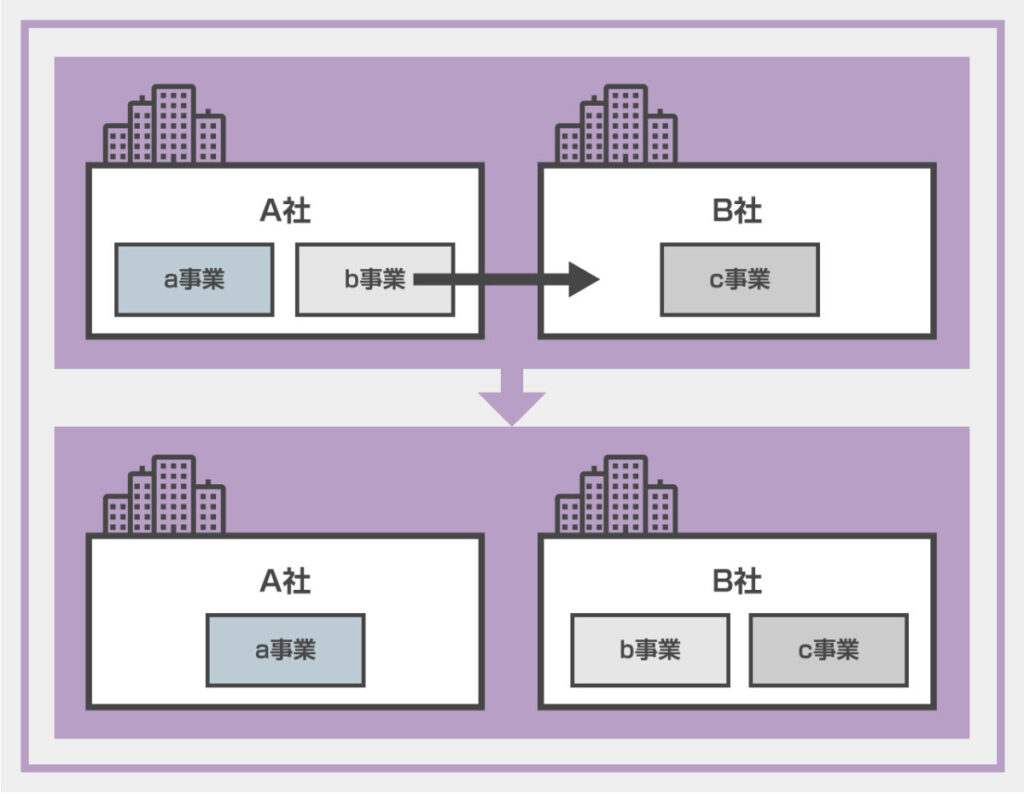

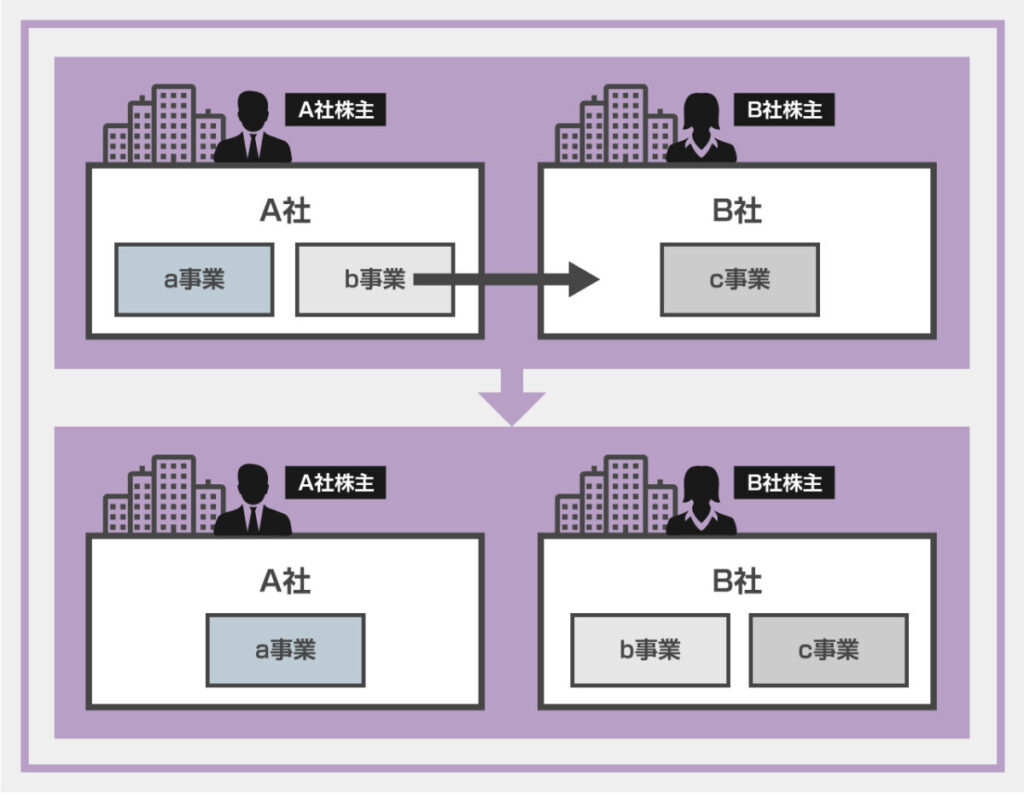

一方、吸収分割では既存の会社に事業の一部を譲渡します。

上記の図のように、A社で取り扱っていた事業のうち、一部の事業であるb事業のみをB社に譲渡するのが吸収分割です。

分社型新設分割と分割型新設分割

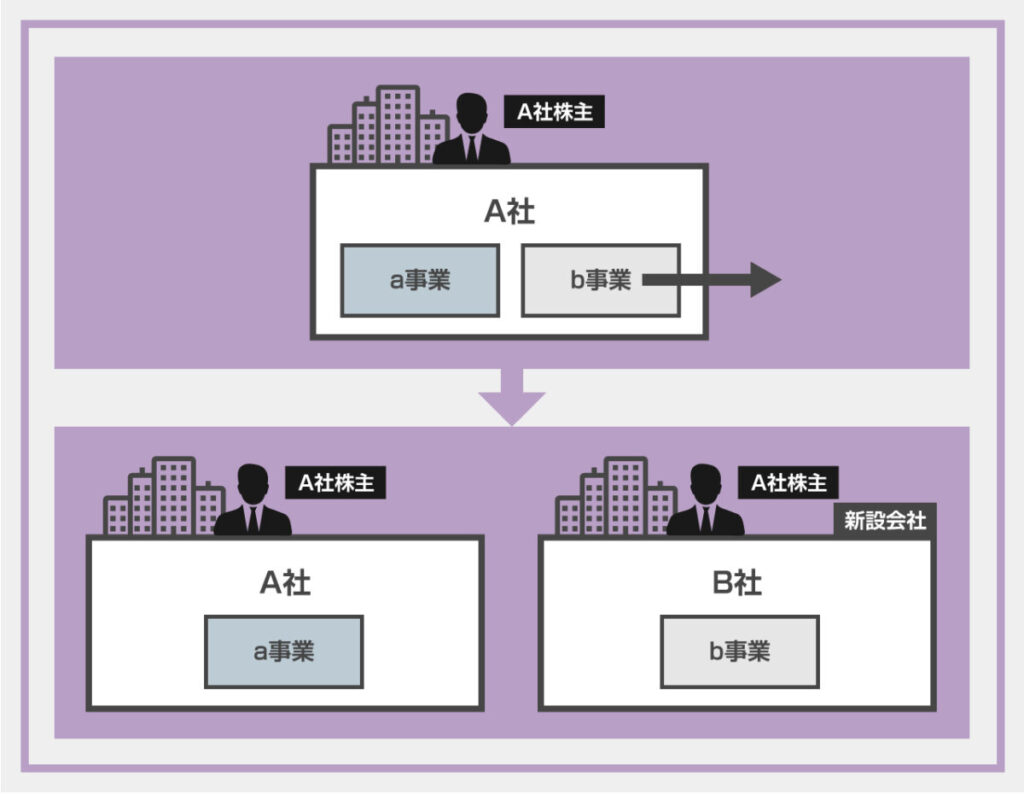

新設分割には2通りあります。分社型新設分割とは事業の移転対価である新設会社株式を分割会社が受け取る手法です。

上記の図では、A社が新設したB社の株式を対価として受け取るので、A社株主→A社→B社という直列の資本関係が形成されます。そのため、b事業の管理・運営等をA社株主からA社に移管することが可能となります。

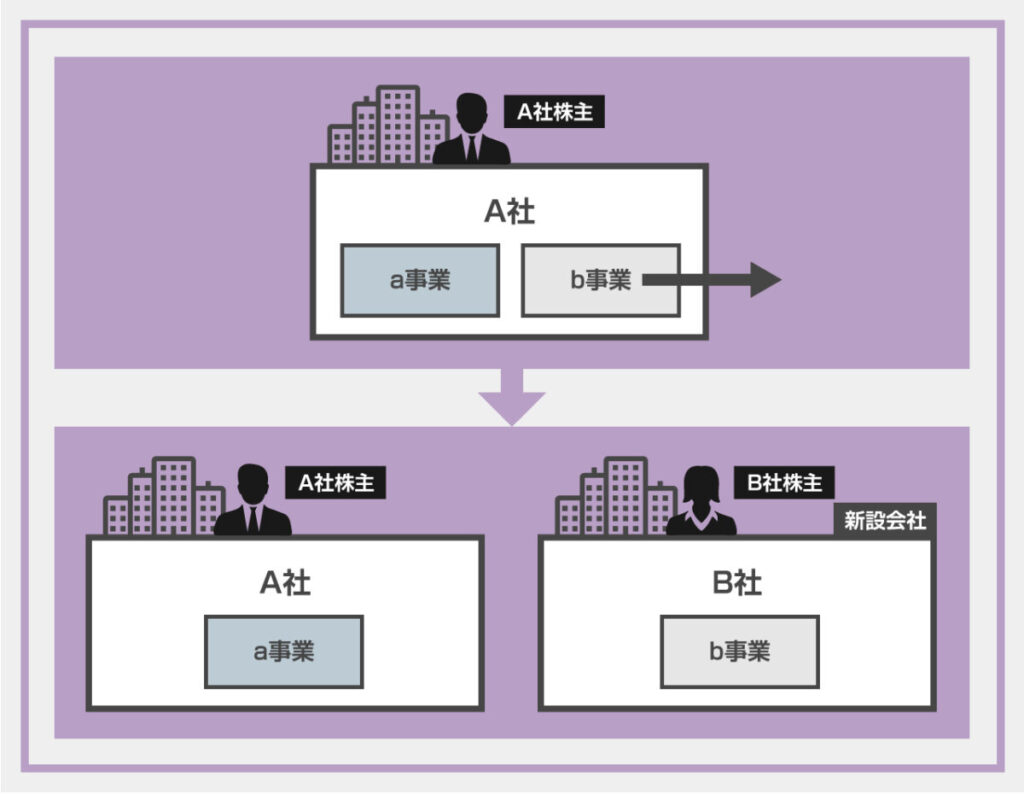

分割型新設分割とは、事業の移転対価である新設会社株式を分割会社株主が受け取る手法です。分割対価である新設法人株式を分割会社ではなく、分割会社の株主が取得する点で分社型新設分割と異なります。

上記の図では、A社の株主が新しく作ったB社の株主となるので、A社株主を頂点とする並列の資本関係が形成されます。A社株主がB社を直接保有する関係となるため、A社株主を中心としたホールディング体制を構築すること等が可能です。

分社型吸収分割と分割型吸収分割

吸収分割にも2つの方法があります。分社型吸収分割は事業の移転対価として、既存の分割承継会社の株式や財産を分割会社に渡す方法です。

上記の図ではA社からB社へa事業を承継し、A社はB社の株式を対価として受け取りました。保有する株式数によっては、A社はB社の親会社という関係が築けます。

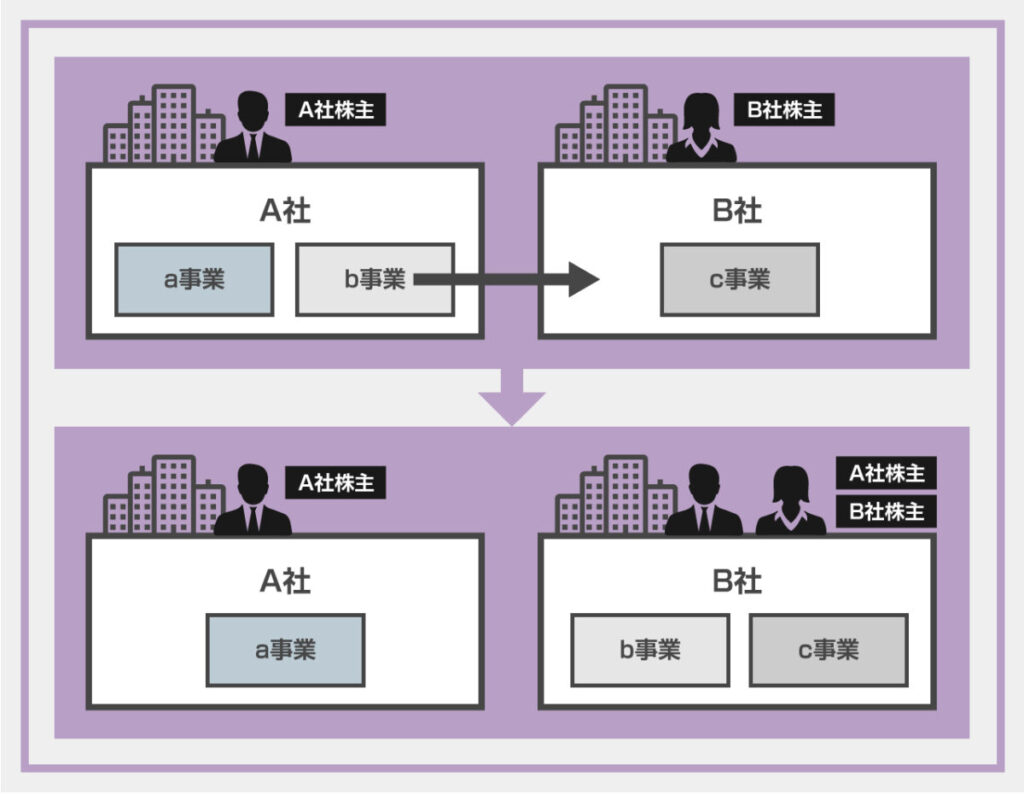

分割型吸収分割は、事業の移転対価として、既存の分割承継会社の株式や財産を分割会社の株主に渡す手法です。

上記の図ではA社の株主がB社の株式を譲り受けました。B社の株式をB社の株主とA社の株主が共同で保有します。

共同分割

共同分割とは2社以上の企業が新たな会社を設立し、企業が保有している事業の一部を移行する方法です。

a事業とb事業を保有しているA社とc事業とd事業を保有しているB社を例に見てみましょう。A社のb事業とB社のd事業を新たに作ったC社に譲渡するのが共同分割です。共同分割の場合、b事業とd事業の内容が異なっていても譲渡できます。例えば、A社の食品部門とB社とIT部門をC社に移すことも可能です。

会社分割による資本金の決め方とは?

新たな会社に事業を移す際には商号、本店、1株の発行価額、役員人事、資本金などを決めなければなりません。資本金は会社の信用度や法律に大きく関わるため、先々のことを踏まえながら慎重に検討しましょう。ここでは、会社分割による資本金の決め方について表を用いながら詳しく解説します。

会社分割による引き継ぐ純資産とは

純資産とは会社の貸借対照表に計上される全ての資産から負債を引いた金額です。純資産に含まれるものは以下の5つです。

・資本金

会社が出資を受けた返済義務のない金額のことです。資本金は1円からでも会社を興せますが、出資した金額は信用に繋がるのである程度の資本金を設定することをお勧めします。また、建設業や人材派遣業など許認可が必要な業種では最低資本金が定められているケースがありますので事前に確認しましょう。

・資本準備金

会社が出資を受けた返済義務のない金額のうち、出資者への返済手続が資本金より緩やかなものです。出資者への返還以外にも、例えば赤字補填にも資本金より緩やかな手続きで使用することが可能です。

・その他資本剰余金

会社が出資を受けた金額のうち、資本金・資本準備金以外のものとのなります。出資を受けた金額以外でも、例えば自己株式の処分で生じた差額等も含まれます。

・利益準備金

会社が蓄積した過去の利益のうち配当として利用できない金額です。株主に過度に配当を支払い会社財産が減少することを防止する目的で、会社法上、配当した際に一定金額を計上することが求められています。

・その他利益剰余金

会社が蓄積した過去の利益のうち、利益準備金や各種積立金以外の金額をいいます。一般的には株主への配当可能な金額を示しますが、その用途は比較的事由であり、資本金・資本準備金に振り替えることや、会社が設定した任意の目的のための積立金に振り替えることも可能です。

新設分割における資本金などの原則

会社を新設する際には資本金の設定に注意しましょう。会社法・会社計算規則と関わりがあり、承継する純資産によって対応が異なるためです。新設分割における資本金などの設定方法を、承継する純資産がプラスの場合とマイナスの場合に分けてまとめました。

| 承継する純資産がプラスの場合 | ・新設分割設立会社の資本金と資本剰余金は、分割会社から承継した株主資本等変動額の範囲内で、新設分割計画で決定した額にする(会社計算規則49条1項) ・ 新設分割会社の利益剰余金は0円とする(同条2項) |

| 承継する純資産がマイナスの場合 | ・新設分割会社のその他剰余金の項目にはマイナスの株主資本変動額を計上する ・新設分割会社の資本金と資本余剰金と利益準備金は0円とする(同条2項但書) |

分割会社又はその株主が分割後も新設会社の支配を維持に関わる場合、移転純資産額は帳簿価額を基礎として算定した額です。対して、新設会社株式を売却する等により分割後の新設会社の支配を維持しない場合には、移転純資産額は時価を基礎に算定します。

吸収分割における資本金などの原則

事業を別の会社へ移転する場合も、承継する純資産を確認しましょう。新しく作った会社に事業を承継する場合と同じように、純資産がプラスかマイナスかによって対応が異なるためです。

| 承継する純資産がプラスの場合 | ・承継会社 の資本金や資本剰余金の増加額は、承継した株主資本等変動額の範囲内にあり吸収分割契約で決めた額とする(会社計算規則37条2項) ・承継会社 の利益剰余金は変動しない(同条項) |

| 承継する純資産がマイナスの場合 | ・対価自己株式の処分により生ずる差損の額に関して、その他資本剰余金を減少させた後にその他利益剰余金を減少させる ・資本金と資本準備金と利益準備金は変動しない |

分割会社又はその株主が分割後も移転した事業に対する支配を維持した場合には、移転純資産額株主資本等変動額は帳簿価額を基礎として算定した額です。対して、分割後に移転した事業に対する支配が維持できない場合には、移転純資産額は時価を基礎に算定します。

資本金を決める際の留意点

会社を設立する際の資本金は自由に決められますが、設定した金額により適用される法律が異なってくるため注意が必要です。資本金の額を決める際に考慮すべき法律の例としては、下請代金支払遅延等防止法(下請法)や補助金や各種優遇税制適用の前提となる中小企業基本法等が挙げられます。

・下請代金支払遅延等防止法の適用下請代金支払遅延等防止法第2条7項と8項では、以下の場合に親事業者と下請け事業者と見なされます。

製造委託や修理業者の場合

| 親事業者となる者 | 下請け事業者となる者 |

| 資本金が1,000万円超~3億円の会社 | 資本金が1,000万円以下の会社、または個人事業者 |

| 資本金が3億円超の会社 | 資本金が3億円以下の会社、または個人事業者 |

情報成果物作成委託や薬務提供委託の場合

| 親事業者となる者 | 下請け事業者となる者 |

| 資本金が1,000万円超~5,000万円の会社 | 資本金が1,000万円以下の会社、または個人事業者 |

| 資本金が5,000万円超の会社 | 資本金が5,000万円以下の会社、または個人事業者 |

・中小企業基本法の中小企業者に該当する基準は以下の通りです。

| 業種 | 中小企業基本法の定義 |

| 製造業やその他企業 | 資本金の額または出資の総額が3億円以下、または使用する従業員が300人以下の会社 |

| 卸売業 | 資本金の額または出資の総額が1億円以下、または使用する従業員が100人以下の会社 |

| 小売業 | 資本金の額または出資の総額が5,000万円以下、または使用する従業員が50人以下の会社 |

| サービス業 | 資本金の額または出資の総額が5,000万円以下、または使用する従業員が100人以下の会社 |

資本金が増額することによる税務上の影響9つ

資本金が増額することで税法上の影響で挙げられるのは、主として以下の9つです。

・外形標準課税の適用法人

外形標準課税とは所得ベースではなく資本金や事業所の床面積、従業員数といった客観的に判断できる基準を課税ベースとして算定する課税方式です。資本金1億円超の会社が適用となります。

・法人税の軽減税率

資本金の額が1億円以下の法人については、原則として、所得金額が800万円以下の部分につき法人税率15%という軽減税率の適用があります。

・留保金課税

資本金の額が1億円以下の法人については、原則として、留保金課税の適用がありません。なお、留保金課税とは、企業が得た利益のうち企業内部に留保される部分について通常の法人税に追加で課税される制度のことです。

・貸倒引当金の損金算入

資本金の額が1億円以下の会社については、原則として、貸倒引当金繰入額につき一定額まで損金算入が認められます。なお、貸倒引当金とは将来に起こり得る貸付金の回収不可といった事態に備えて計上するお金のことです。

・少額減価償却資産

資本金の額が1億円以下の会社については、原則として、30万円未満の資産を取得年度に経費処理した場合、法人税計算上も全額を損金処理することができます。

・特別償却や特別控除

特別償却や特別控除とは政府が促進したい特定の政策に関する法人税計算上の優遇制度です。制度により適用対象は異なるものの、多くの制度は原則として、資本金の額が1億円以下の会社(特別控除については3,000万円以下の会社の場合もあります)につき適用があります。

・試験研究費の特別控除の制限

試験研究費とは製品の製造と技術の改良、考案若しくは発明に係る試験研究のためのに要する費用のことです。試験研究費のうち一定の要件を充たすものは、法人税の計算上、税額控除の計算対象となります。その計算につき、原則として、資本金額が1億円以下の会社については、控除額の計算上、優遇措置が置かれています。

・欠損金の繰越控除

欠損金とは、法人税を計算するために所得(≒儲け)を計算した結果、損金(≒費用)が益金(≒収入)が上回って所得がマイナスとなっている場合のそのマイナスの金額のことです。資本金の額が1億円以下の会社については、原則として、発生した年度の翌年から10年間その全額を翌期以降の所得から控除することができます。

・欠損金の繰戻し還付制度

欠損金の繰戻し還付制度とは、ある事業年度において生じた欠損金額を、その事業年度開始の日より1年以内に開始した開始した事業年度に繰戻すことにより、既に納付した法人税等の還付を受ける制度です。こちらについても、原則として、資本金の額が1億円以下の会社が適用対象となります。

・消費税の免税事業者

設立時の資本金が1,000万円未満の会社は消費税の申告・納税義務がありません。ただし、会社分割により設立された法人は設立時の資本金ではなく、分割法人の基準期間の課税売上が1,000万円を超えるか否かで免税事業者の判定を行います。従って、資本金をいくらにするかは影響がありあせん。勘違いしやすい点なので注意しましょう。

会社分割をお考えの方は株式会社M&A DXにご相談を

新設分割や吸収分割をスムーズに進めるには専門家への早めの相談がおすすめです。M&A DXではM&Aの仲介だけでなく、会社分割や合併などの組織再編成に関するサポートも提供しています。

大手監査法人系M&Aファーム出身の公認会計士や税理士といった専門家がそろっており、初回は相談無料です。大手業者並みのサービスを割安で受けられます。会社分割などの組織再編成の実施や対策はM&A DXにお任せください。

まとめ

事業の一部を別の会社に承継する場合、新設分割と吸収分割という方法があります。選択する手法により株式の引受先が異なるので、経営戦略に基づいて決めましょう。また、承継先の企業は資本金によって税率の適用が異なります。経営を有利にするために、早めに専門家へ相談するとよいでしょう。

関連記事はこちら「会社分割とはどういうもの?メリット・デメリットを紹介します」

関連記事はこちら「会社分割(新設分割、吸収分割)とは|M&A・事業承継・相続はM&A DX ‐ madx」