負債比率とは

負債比率とは、ひと言でいうと、自己資本に対して負債(他人資本)がどの程度あるかを示す比率です。ここでは、自己資本や他人資本、また会社の資産という財務における基本的な知識から説明していきましょう。

返済義務のない自己資本

自己資本とは、株主から調達した資金と経営活動により生じた利益の留保額から構成されます。銀行などからの借入金は含まれないため、返済義務のない資本といえるでしょう。

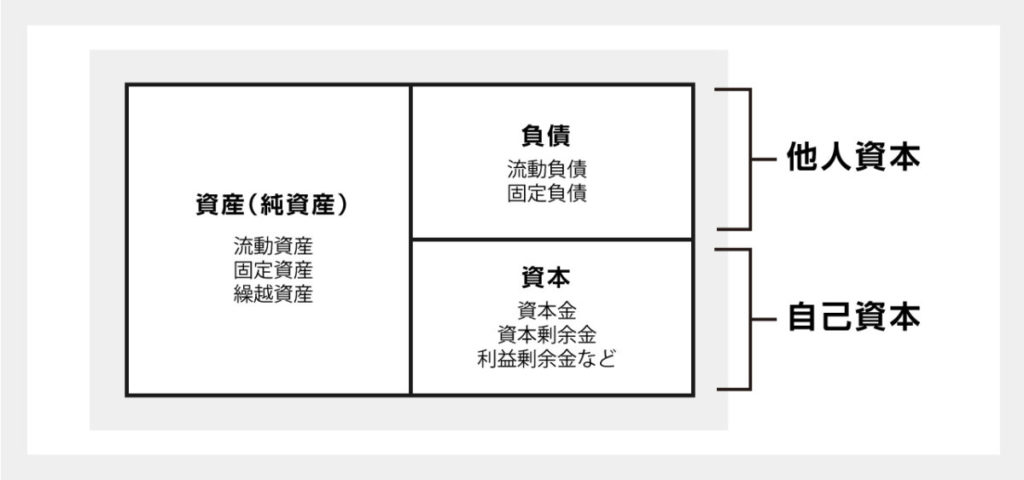

自己資本は、貸借対照表において純資産と表記されています。貸借対照表とは、財務諸表の一つで、決算期時点における会社の財産を表しています。で、貸借対照表は左右に分かれた構造になっており、左右の数値が必ず一致することから「バランスシート(B/S)」とも呼ばれます。

返済義務のある他人資本

一方、他人資本とは、買掛金や銀行からの借入金など、返済義務のある資本のことを指します。。他人資本は、固定負債と流動負債に区分されます。固定負債とは1年後以降に支払い義務が発生する等の負債のことをいい、流動負債とは1年以内に支払う必要のあるものです。

先述した貸借対照表において、他人資本である負債の占める割合が多いということは、返済等の必要がある資本が多いということになります。

会社の資産の定義

会社の資産とは、会社が保有する全財産のことをいいます。例えば、現金、預金、株式、自社ビル、土地、社用車、設備などはすべて資産に該当します。この資産は、大きく流動資産、固定資産、繰延資産の3つに分けられ、貸借対照法においては左側に記載されています。

負債比率の計算式とは

負債比率は、次の計算式で表されます。

・負債比率=(他人資本÷自己資本)✕100

たとえば、他人資本(負債)が10億円あり自己資本が20億円であれば、(10億円÷20億円)✕100=50となり、負債比率は50%となります。通常、負債比率が100%以下であると、自己資本で他人資本(負債)のすべてを返済できるため経営は安定していると考えられます。

このように、負債比率は自己資本における他人資本の割合なので、会社の返済能力や安定性をみることができます。負債比率が低いほど、返済能力が高く安定しているとみなされます。

経営の安定性を測る理想の負債比率とは

負債比率の計算式を紹介しましたが、負債比率が何%であれば経営が安定しているといえるのでしょうか。

負債比率は高い・低い、どちらが適正?

上述したように、負債比率が低いほど経営が安定しているとみなされます。以下に、負債比率の目安を紹介しましょう。

まずは、以下にある負債比率の数値が意味するところをざっくりと把握してください。

・負債比率50%:他人資本(負債)が自己資本の半分しかない

・負債比率100%:他人資本(負債)が自己資本と同じだけある

・負債比率200%:他人資本(負債)が自己資本の2倍ある

以上を踏まえて、実務では次のような目安で判断されます。

・負債比率が100%以下

自己資本ですべての負債を返済することが可能なため、返済余力は問題なく、優良な水準と言えます。

・負債比率が101〜300%

この水準であれば、比較的経営が安定しているとみなされます。他人資本(負債)が自己資本より大きいですが、このくらいの水準であれば、無理のない返済計画を立てることができます。

・負債比率が301〜600%

この水準にあると、すぐに問題が生じるというわけではありませんが、経営上の改善を求められます。

・負債比率が601〜900%

この水準にあると、返済が滞ることもあり得るため早急な改善が必要です。この水準以上になると、倒産する可能性も高まります。

ただし、会社が起業間もない場合や、成長段階、成熟段階のいずれかで、負債比率の数値が意味するところも異なるため、一概にこの目安のみで財務の安定性を判断することは難しいでしょう。また、設備投資が多い会社など、他人資本に頼らなくてはならない業種もあるため、この数値を用いて財務状況を判断する場合は、同業他社や自社の定点観測が欠かせません。

M&Aの買取価格に与える影響とは

M&Aを行う際に、負債比率の数値は交渉を進める上で大きく影響します。当然のことですが、負債比率が高いと会社の資金繰りが厳しいと判断され、譲渡金額の減額に繋がる可能性があります。反対に負債比率が低いと、財務状況が高く評価され、譲渡価格に反映されます。

将来M&Aによる売却や事業承継などを検討している場合は、負債比率を下げる努力が求められます。

負債比率の業界別平均

ここでは負債比率の業界別平均を見ていきます。下表を見ると、業種によって負債比率が大きく異なっていることがわかります。

| 負債比率 | |

| 建設業 | 139.53% |

| 製造業 | 114.83% |

| 情報通信業 | 68.48% |

| 運輸業・郵便業 | 184.05% |

| 卸売業 | 152.53% |

| 小売業 | 200.00% |

| 不動産業,物品賃貸業 | 179.65% |

| 学術研究専門・技術サービス業 | 31.03% |

| 宿泊業,飲食サービス業 | 510.53% |

| 生活関連サービス業,娯楽業 | 160.47% |

| サービス業(他に分類されないもの) | 113.95% |

一般的に、自己資本を蓄積しずらい=薄利な業界や、設備投資が必要=借入等行わざるを得ない業界は、負債比率が高くなります。

上記二つの要素を含む宿泊業や飲食サービス業は上表からわかる通り、他業界に比べて圧倒的に負債比率が高くなっています。

反対に、利益率が高く、設備投資も必要のない学術研究専門・技術サービス業は負債比率が圧倒的に低くなっています。

コンサルティング会社等が上記業種に該当しますが、基本的には商材や設備等を必要としないビジネスモデルです。

コンサルティング会社は人件費が主な費用となり、大きな借入を行う必要がないことから、負債比率が低くなっていると言えるでしょう。

有利子負債比率とは

有利子負債とは、利息を含めて返済しなければならない負債のことです。具体的には、銀行からの借入金や社債などです。有利子負債が多すぎると、利息の返済が大きな負担となることから、財務体質の健全性を測る上で重要な指標の一つです。

有利子負債比率を計算するときの注意点

有利子負債比率とは、自己資本に対して有利子負債がどの程度あるかを示す比率です。多くの中小企業は社債を発行していないため、中小企業にとって有利子負債とは、殆どの場合、短期借入金と長期借入金の合計のことを指します。有利子負債比率の場合も、数値が低いほど経営が安定しているとみなされます。

有利子負債比率を計算する場合は、利息の支払義務のない負債は除きます。例えば、買掛金、支払手形、未払金、預り金、前受金などです。このような無利子負債を除くことでより正確な比率を算出できます。

有利子負債比率の計算式

有利子負債比率の計算式は次のとおりです。

・有利子負債比率=(有利子負債÷自己資本)✕100

たとえば、有利子負債が15億円、自己資本が30億円の場合は、(15億円÷30億円)✕100=50となり、有利子負債比率は50%となります。

有利子負債比率の適正水準は?

有利子負債比率の適正水準は、一般的な中小企業であれば100%以下と考えられています。実際のところ、中小企業の有利子負債比率の平均はいくらくらいでしょうか。

少し古いデータになりますが、2013年に一般財団法人商工総合研究所が発表した数値があります。この数値によると、中小企業の有利子負債比率の平均は190%程度です。中小企業より大企業のほうが有利子負債比率は高い傾向にあり、中小企業のほうが借金を抱えていることがわかります。

しかし、適正水準以下であっても一概に返済能力がないとは言い切れません。新規事業や事業拡大のために借金をして、有利子負債比率が一時的に悪化することもあるからです。その事業で順調に利益を生み出すことが出来れば、借入金の返済に問題はありません。

自己資本比率と有利子負債比率の違い

自己資本比率とは、総資産に対して自己資本がどの程度あるかを示す比率のことで、この数値が高いほど経営は安定しているとみなされます。

一方、有利子負債比率は、自己資本に対して有利子負債がどの程度あるかを示す比率のことです。こちらは数値が低いほど、経営が安定していると考えられます。

どちらも、企業の財務状況を測る指標ですが、どちらか一方を手掛かりとして経営の安定性を測ればいいとは限りません。なぜなら、例えば有利子負債は銀行からの借入金なため、少ないほうがより良いと思われがちですが、逆の観点からみると、企業の発展のために借入をしているとも考えられるのです。

もちろん、少ないに越したことはないのですが、経営の安定を測る場合には、ほかのさまざまな指標も参考にすべきといえます。

M&Aの買収価格算出における負債比率

M&Aにおいて譲渡価格を算出する際には、「株式価値=(事業価値+非事業用資産)-純有利子負債」の計算式を用いることが多く、事業価値が高くても負債比率が高いと株式価値は低くなってしまいます。また、上記の算式以外でも負債比率が譲渡価格に影響を及ぼすことがあります。例えば負債比率が極めて高い場合、倒産リスクが高いとして、買収する側は買収価格を引き下げようとすることも想定されます。

まとめ

負債比率は、会社経営の安定性を測る指標の1つです。この数値が低いほど経営が安定しているとみなされます。しかし、起業間もない会社や成長段階の会社の場合は、どうしても銀行からの借り入れが多くなるため、負債比率も高くなる傾向にあります。

どのような指標を活用するにしても、その企業が属する業種の特徴や企業の成長段階を考慮すべきといえるでしょう。

M&A DXのM&Aサービスでは、大手会計系M&Aファーム出身の公認会計士や金融機関出身者等が多数在籍しています。会社経営や事業承継でお悩みの方は、まずはお気軽にM&A DXの無料相談をご活用下さい。