セミリタイアとは ~ 意味・定義

1990年春、当時人気を博していたタレント、故・大橋巨泉氏が「ボクはセミリタイアします!」と宣言し、放送界から一定の距離を置くようになりました。この言葉がきっかけで、セミリタイアという言葉が世間で知られるようになったと言われています。

英語のsemiretiredは、非常勤という意味ですが、日本でセミリタイアという言葉が使われる際の意味は異なります。

セミリタイアには明確な定義はありませんが、一般的に定年退職前に退職することを指します。その上、貯金やフルタイムではない、時間の融通が効きやすい仕事で生計を立てます。

生活していくためのお金の心配をあまりしなくて良い点が、無職やフリーターとは異なります。後述しますが、セミリタイアをするには事前にそれなりの資産や貯金が不可欠です。

20代でセミリタイア、悠々自適な生活も可能

セミリタイアは資産や貯金があってこそできます。「自分はまだまだセミリタイアできる貯金がない」「そもそも、定年退職後の十分な資産を蓄えられるかどうか…」と嘆く人もいるかもしれません。しかし、20代でもセミリタイア生活は可能です。

重要なのは、セミリタイアに向けた貯金、資産形成または移住計画などを検討し、実行していくかです。

アーリーリタイアとセミリタイアの違い

セミリタイアと似た言葉に、アーリーリタイアがあります。アーリーリタイアは、定年前に退職するという点は同じですが、退職後に働くことはありません。

それゆえ、セミリタイア以上の蓄えが必要です。また、労働に時間を割くこともないため、趣味などの目的がないと時間を持て余す可能性もあります。

セミリタイアを決意する理由

日本では終身雇用制度が崩壊しつつあると言われていますが、新卒で入った会社を定年まで勤め上げる意思の方は存在します。では、なぜあえてセミリタイアを決断する方が居るのでしょうか。

退職を決断する理由として挙げられるのが、職場の人間関係や仕事の辛さなどのストレスです。また、趣味のために生きるという目標や田舎暮らしへの憧れも理由も挙げられます。

働き方、年金、生活様式など、色々変化が大きいこの時代だからこそ、セミリタイアの決断ができるのかもしれません。

セミリタイアの年齢

セミリタイアをするのに年齢は関係なく、生きていくためのお金が十分にあるのであれば、20代でのセミリタイアも可能です。

年齢層としては40代以降でセミリタイアする事例が最も多いですが、近年はインターネットで収入を得たり、時短で働いたり、不動産運用や投資などで収入を得たり、アルバイトで最低限の収入を得たりしながら20代、30代のうちにセミリタイア生活を始める人も増えています。

しかし、実際にセミリタイアする人の多くは、60歳頃になります。なぜなら、20歳〜50代前半では子どもの教育費・生活費にお金がかかる時期だからです。子どもが独立し、夫婦2人で生活するだけのお金があれば暮らしていける年齢に差し掛かった時にセミリタイアを決断するケースが多いのでしょう。

セミリタイアの条件

セミリタイアするために必要となる資金は下記のとおりです。

・必要な資産

・必要な投資額

・必要な生活費

これらの一般的な必要額をご紹介します。

必要な資産

仮に40代から85歳まで、月に15万円程の生活費で早期リタイア生活をした場合を例とします。

月5万円をアルバイトなど何かしらの収入源でまかないながら生活する想定した場合、40歳から年金を全額貰える65歳までは月に10万円不足します。年間120万円、40歳からだと25年間で3,000万円不足することになる為、その分の資金を準備しておく必要があります。

仮に65歳からは国民年金の6.5万円を加えて月15万円で生活したとすると、8.5万円不足する為、年間で102万円、40歳から85歳まで2,040万円が必要となる計算です。

合計すると、40歳から85歳まで早期リタイア生活を送るには、約5,040万円以上の資金が必要です。

妻子がいる場合は、月々の収入をさらに増やすか、早期リタイアまでの貯金を増やすことで早期リタイアの失敗の確率を下げられます。

必要な投資額

失敗のリスクを抑えながら長期間に渡って投資を続けるには、年利5%程のリターンを狙うのが良いとされています。

利益を再投資するのではなく、利益が出るたびにその都度引き出しながら生活費に充てるとすると、単純計算で5,000万円投資に回せば年間250万円の収益が得られることになります。そこから20%課税されても200万円が手許に残ります。

加えて、アルバイトで得られたお金や貯金などの資金と合わせて生活すればさらに上積みすることが可能です。仮に投資額が半分の2,500万円だとしても単純計算で年間100万円得られるので、アルバイトなどでまかないながらセミリタイア生活を送ることもできます。

さらに高いリターンを狙う場合は、そのぶん失敗するリスクも高くなります。ブログやSNSでも高いリスク・リターンの投資を続けた結果、数年でセミリタイア生活に失敗したという事例も多くあります。そのため投資を行う際には、よく勉強をしてから行うことが必要になってくるでしょう。そうすることで失敗の確率を下げられます。

必要な生活費

1人暮らしに必要な生活費は、総務省統計局の調査によると、平均で月に約17万円の支出となっています。3人暮らしの世帯では平均約29万円、4人暮らしの世帯では平均約33万円の支出になります。

また、60代以上の年金暮らし世帯では、収入よりも支出が5万円多く、貯金を切り崩しながらの生活が現状です。

セミリタイア時に全く貯金がない場合で必要となる生活費を計算すると、独身で月に約20万円、家族がいる場合は月に30万円以上の収入が必要になります。セミリタイアを途中で失敗することなく続けるためには上記の金額を指標にすると良いでしょう。

セミリタイアしたい理由

セミリタイアを志向する理由は、それぞれの置かれている環境や状況で異なりますが、セミリタイアを目指している人たちの中で、セミリタイアをしたいと考えた理由で多かったものは下記になります。

● 長時間労働からの脱却

● 田舎でのんびりと暮らしたい

● 人付き合いが苦手

● 人生の見直し

● その他

これらの理由をご紹介します。

①長時間労働からの脱却

セミリタイアを目指す理由で多いのが、長時間労働をしたくないというものです。収入が多くても自分の自由が奪われ、過酷な長時間労働や過度なノルマを抱えて働くことに対して疲れを感じることからセミリタイアを検討することが多いそうです。

また、現在は価値観が多様化してきたことから、「高収入で忙しい暮らし」よりも、「生活に困らない程度の収入で自由な時間を多く持つ暮らし」という考えを持つ方が増えつつあります。

多くの会社で30代から責任ある立場になり、40代、50代になると会社での責任と家族の責任を背負うようになります。その中で会社員生活が苦痛で耐えられないと考える方も多くおり、責任の重さと自由のなさから、セミリタイアしたいと考える人が多くなるのです。

②人間関係

セミリタイアの理由として、人間関係に疲れたことも多く挙げられています。この場合の人間関係とは会社での人間関係を指します。厳しいノルマや上司からのパワハラまがいの詰め、その他には同僚、先輩後輩、取引先など多くの人と接する会社では、いろいろなあつれきも生じやすいでしょう。

しかし、人間関係を根源とする悩みがあっても、収入のためにはなかなか会社を辞めることはできません。そのようなことから、セミリタイアを検討し始める人も増えてきています。

③田舎への移住

田舎に移住してのんびり暮らしたいと考え、セミリタイアを検討する人も多いです。これは、上述した長時間労働や人間関係の疲れの反動とも言える部分があります。

また近頃は、スローライフというライフスタイルの考え方が浸透してきたことも、その一因です。定年退職者の間で流行していた田舎暮らしブームは、世代を超えて続いており、近年は40代や30代で早期リタイアをし田舎暮らしをする方も増えています。

④人生の見直し

長年会社一筋で生きてきた40代後半のサラリーマンなどは管理職になった頃から漠然とした将来の不安を感じるようになり、特に何かやりたいことがあるわけでもないのですが、このままではいけないという焦りと不安からセミリタイアを考え始めるということも実際あります。

また、今すぐセミリタイアをするつもりはないが、早期退職はしたいという漠然とした考えを持っている方もいます。

このように現在の環境に大きな不満はないものの、「現状のままでいいのか」という漠然とした不安を抱えている人は多いです。これは男女関係なく、30代から50代まで幅広い年代の方が漠然とした不安を感じています。

⑤その他

他にも、やりたいことを行うために早期リタイアを考える方も多いです。例えば、農業をするために早期リタイアしたという方、ゲームをするために会社を辞めたという方、子供が独立したことをきっかけに会社を辞めてやりたかったことを行うという方。

また、「気付いたらセミリタイア生活のようなライフスタイルになっていた」という方も多くいます。

セミリタイアした結果

続いて実際にセミリタイア後の生活をセミリタイアした人たちのブログやSNSを参考に、ご紹介します。

● 貯金や投資で快適な生活

● 蓄えと副収入で悠々自適な生活

● セミリタイアした後に破産

● 海外への移住生活

● その他

これらの事例をご紹介します。

貯金や投資で快適な生活

50代のXさんは、30代から続けている株式投資で成功し億り人(投資による資産が1億円を超えた人の呼び方)となりました。50代になり早期リタイア生活を開始しています。

これまでの貯金と会社の退職金も含め、投資を続けながら家族と早期リタイア生活を満喫しています。

同じセミリタイアでも、お金に余裕のないセミリタイアと、十分余裕を持った富裕層としてのセミリタイア生活を送る人がいます。お金に余裕のあるセミリタイア生活をしている人たちはお金に余裕のないセミリタイア生活を送る人と比較して精神的にも余裕があります。

蓄えと副収入で悠々自適な生活

30代から始めた不動産投資と、フリーランスで仕事を受注して生活しているAさんは40代でセミリタイアを開始しました。Aさんはさらに50代でさらにマンションを購入する予定です。

セミリタイアまでに貯めてきた貯金と副収入で余裕のあるセミリタイア生活を続けています。

余裕のある蓄えと安定した副収入で、精神的な安定も手に入ります。セミリタイアを考える際は、現在の収入源に継続性があるのか、貯金を極力切り崩さなくてもやっていけるのか、などをしっかりと試算する必要があります。

セミリタイアした後に破産

Dさんは30代のときにFXで大きな資産を築きました。今後もFXで上手くやっていけると確信しセミリタイアしたものの、会社を辞めてFX専業になった途端にうまく稼げなくなってしまいました。

セミリタイア直前・直後は順調に利益を獲得していても、マイナスになることは大いにあり得ます。FXや株などの投資に確実性はなく、そのためセミリタイア後の生活費を投資に頼り過ぎるのは危険です。仮に、セミリタイアまでうまく運用できていたとしても、セミリタイア後はどうなるかわかりません。

海外への移住生活

Tさんは50代で会社を辞め、東南アジアで移住生活をしています。物価が日本よりも安いことから、セミリタイアまでの貯蓄と退職金、株式投資でお金には困ることなく現在まで海外移住生活を続けています。

日本に比べ、病気や治安の問題など決して安心して生活できる環境ではないものの、長年続けてきた海外移住生活を止めるつもりもなく、60代になった現在も海外移住生活を続けています。

日本である程度お金を貯めたら海外に移住し、お金がなくなったらまた日本で稼ぐというライフスタイルの方もいます。

海外移住生活は快適なイメージがありますが、不便さや苦労もあります。物価の上昇や治安の悪さ、病気になったときにどうするかなどの課題があるため、それも覚悟のうえで海外でのセミリタイア生活をする必要があります。

その他

Kさんは40代でアーリーリタイアしたものの、アーリーリタイア生活を2年ほど続けた時に、知り合いの誘いで再び会社員として働き始めました。

お金には困っていませんでしたが、アーリーリタイア生活をする中で、社会とのつながりや会社員として働く刺激を求めるようになり、50代目前の現在も会社員を辞めるつもりはなく、定年退職まで働こうと考えています。

実はセミリタイア後に再び本格的に働き始める人が多くいます。会社員に戻る人もいれば、起業して仕事に没頭する人もいます。

一生懸命に働く生活に戻ったことで逆に人生に充実感を感じている人も少なくありません。

セミリタイアに必要な貯金額は

セミリタイアには、一定の資金が重要です。では、一体どれほどの資金を準備しておく必要があるのでしょうか。人生を左右する決断ですので、しっかりと計画を立てることが重要です。

会社や事業をお持ちの方はぜひ売却価格の無料価値診断をお試しください。

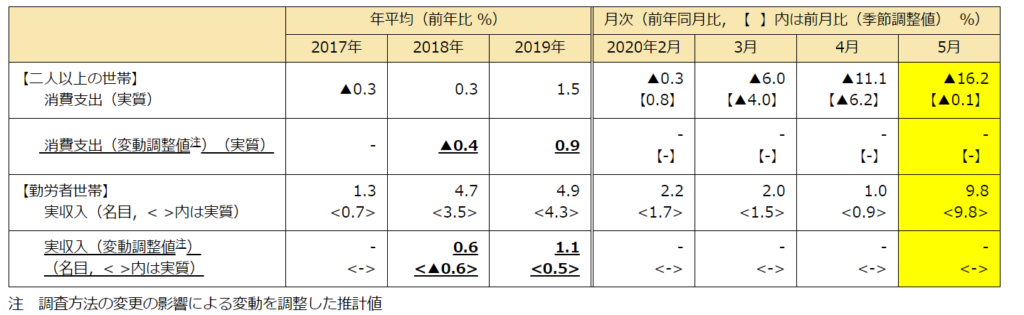

セミリタイアには生活費算出が重要

総務省統計局が出している2020年5月分の家計調査(二人以上の世帯)によると、一世帯あたりの支出は252,017円ですので、単純に考えても毎月これ以上の金額を払える資産や貯金が必要です。ただし、これはあくまで平均値ですので、世帯人数や居住地域など様々な要素によって上下します。

まず、自分の近年の生活費を見直し、退職後の生活にかかる費用の見込みを算出しましょう。

◇家計調査(二人以上の世帯)2020年(令和2年)5月分 (2020年7月7日公表)

出典:総務省統計局「家計調査(二人以上の世帯)2020年(令和2年)5月分 (2020年7月7日公表)」

F.I.R.Eムーブメント(経済的に自立した早期退職)

セミリタイア後の資産形成を考える上で、知っておきたいのがF.I.R.Eムーブメントです。これは、Financial Independence / Retire Earlyの頭文字をとった造語で、経済的独立と早期退職を目標とするライフスタイルを啓蒙するムーブメントです。

F.I.R.Eムーブメントの支持者は4%ルールを提案しています。4%ルールは、年利4%の運用益を想定し、運用益から生活費を捻出します。先ほどの総務省統計局の世帯平均額を用いてみましょう。

日本の平均的な世帯あたりの支出は、月約25万円なので、年間約300万円の生活費支出です。4%ルールに当てはめると、300万円÷4%=7,500万円の資産があれば資産を減らさずに今の生活費を支払うことができるという考え方です。

4%を変動させるなど自身のケースに当てはめてセミリタイアに必要な資産を見積もることができます。

会社や事業をお持ちの方はぜひ売却価格の無料価値診断をお試しください。

セミリタイアする年代によって資産や貯金額は異なる

個人差はありますが、20代と50代では平均余命が大きく異なる上、年金受給のタイミングが異なります。従って、セミリタイアする年齢が早ければ早いだけ、残りの人生を過ごすための資金や貯金が多く必要です。

もし自分が20代、30代の独身で、月10万円代の金額で生活できていたとしても、今後結婚、出産を経験することもあります。その場合、数百万円の資産でのセミリタイアは現実的ではありません。

1,000万〜2,000万では不足?

では、資産が1,000万円〜2,000万円程度あれば、セミリタイア生活を成り立たせることができるのでしょうか。例えば自身が50代後半で、子供も親の手から離れており、新たな働き口の目処も立っているのであれば可能かもしれません。しかし、20代〜40代の場合は、その時点の資産をもとに運用を工夫するなど、対策が必要です。

セミリタイアで失敗する事例

パワハラ上司と毎日顔を合わせたり、毎日朝早くに通勤電車に揺られたりすることもなく悠々自適に見えるセミリタイア生活ですが、後悔している人も存在します。ここでは、セミリタイアの失敗事例を挙げます。

生活の変化と資金不足問題

代表的な失敗例が、生活の変化に戸惑うということです。毎日大勢の人に揉まれ、人疲れしていた方も、他人との接点が減ると孤独を感じる場合があります。

また、職場の人間関係が嫌で辞めたのに、セミリタイア後は別の人間関係に悩まされることもあります。今の人間関係を見つめ直してみるのも良いのではないでしょうか。

ここまで紹介してきたように、大きな買い物をせずとも、生活費を支払う能力を担保するには多くの資産が必要になります。

今の貯金でやりくりできるのか、働き口は見つかるか、借入やアパート賃貸できるか注意が必要です。

悠々自適な生活を送れない

フルタイムで働いている時は、読書や映画鑑賞、スポーツにゲームなどやりたいことが沢山あったとしても、実際に自由な時間が増えると、やりたいことが思い付かず、退屈な生活が続くケースもあるそうです。

さらに、上述した資金不足問題も絡み、やりたいことがあってもお金が足りず何もできない場合があります。セミリタイアする前に、自分は何をするために退職するのか、そしてそのための資産・貯金はあるのかをしっかり確認しておきましょう。

セミリタイアのための資産形成

ここからは、気になるセミリタイアのための資産形成を紹介します。資産運用する方法と働く方法の2パターン紹介するので、自分がどちらに比重を置くのかイメージしながら読んでみてください。

投資による資産運用

資産運用の一つに投資信託があります。リスクを取って利益を狙う積極運用と、リスクを抑えて安定した利益を狙う安定運用に分類できます。どちらの運用スタイルが良いかは個々人の嗜好や生活スタイルによって異なります。

資産形成には、投資信託のほかにも、預貯金、株式投資、債券投資、不動産など様々な資産運用があります。投資信託は様々な銘柄や資産に投資することができるのがメリットです。

預貯金は一番安定していますが、低金利により運用という面では利益を期待できません。株式投資は値上がりも見込めるメリットと大きな損失を抱えるデメリットがあります。

また、国や企業が資金を集めるために発行する債券を購入する債券投資もあります。不動産はインフレに強いのがメリットですが、高額で手が出しにくいのがデメリットです。しかし、最近では少額で不動産投資ができるREITという資産運用もあります。

なお、FXや仮想通貨は、巨額の利益を得る可能性もあれば、莫大な損失となる可能性もあり、実現可能性の高いセミリタイアを計画するには向いていません。

セミリタイア資金を貯めるには、リスクを分散させ、実現可能性が高い計画の検討をお勧めします。

成功者のセミリタイアブログも参考になる

実際にセミリタイア生活を送っている人の中にはSNSやブログでセミリタイア生活を公開する人もいます。

どのようにしてセミリタイア資産を貯めたか、実際にどのような生活を送れるのかを知ることができます。セミリタイアへのモチベーションを高めるためにも、一度セミリタイアブログをのぞいてみてはいかがでしょうか。

セミリタイアを可能にする仕事

若くしてセミリタイアをするための職種としては、医師や弁護士、公認会計士などの士業が挙げられます。これらの職種は比較的高収入である上、独立可能な職種である一方、資格取得までに年数や費用を要します。

エンジニアやプログラマーはリモートワークが可能な職種のため、セミリタイア後、自分のペースで所得を得ることができます。

起業も早期の資産形成につながる

ITの発達に伴い、大きな設備を抱えずとも若くして会社を立ち上げることが可能になりました。

起業に成功すれば、セミリタイア後はリモートなどで会社の状況をチェックしつつ、安定した収入を確保できます。

既に経営者であれば会社売却も視野に

既に起業しているけれども、管理に追われてセミリタイアどころではない、という方は会社を売却するのも手段です。愛着のある会社を手放すのは抵抗感があるかもしれませんが、経営のプレッシャーから離れ、利益を得ることができるメリットがあります。

会社や事業をお持ちの方はぜひ売却価格の無料価値診断をお試しください。

会社売却 [M&A(エムアンドエー)]するには

![会社売却 [M&A(エムアンドエー)]するには](http://subaru-inc.co.jp/manda_souzoku_daigaku/wp-content/uploads/2020/09/AdobeStock_224458179-1024x683.jpeg)

セミリタイアを実現するために、自身の会社を売却するM&Aという手段があります。会社を売却する場合、売却益を得るだけでなく、従業員の雇用も交渉し確保することができます。

ここでは、M&Aの具体的な方法や注意点を簡単に紹介します。

M&A(エムアンドエー)の方法

会社売却をするために、買い手を探す必要があります。自身で探す場合もありますが、M&Aの仲介会社に依頼することでスムーズな取引ができるようになります。

M&Aの大まかな流れは、有力な買い手候補先が見つかると、売り手と買い手のトップ面談を得て双方が納得する条件で、譲渡契約書を締結し、引き渡し(クロージング)を実施します。

譲渡契約書を締結するまでに、売り手の価値やリスクなどを調査するデューデリジェンス(DD)など、サポートが必要な場面が出てくるので、公認会計士や弁護士など専門家に相談しておきましょう。

M&A(エムアンドエー)の注意点

M&Aは、譲渡完了まで売却額や条件面を検討するのに少なくとも数ヶ月の時間が必要です。

時間に追われ、慌てて売却し譲渡金額や条件面で後悔がないよう、早くからの準備をお勧めします。

まとめ

以上、セミリタイア生活を送る上での必要な資金や資産形成の方法を紹介しました。若くしてセミリタイアすることは可能ですが、資産運用や一定の貯金を蓄える必要があります。新たに会社を立ち上げたり、M&Aによって会社を売却したりするのも一つの方法です。

M&A DXのM&Aサービスでは、大手会計系コンサルファーム出身の公認会計士や金融機関出身者等が多数在籍しています。M&A・相続・事業承継でお悩みの方は、お気軽にM&A DXの無料相談をご活用下さい。

関連記事はこちら「50代・40代・30代でセミリタイアする理由を紹介」

関連記事はこちら「【公認会計士が解説】女性のセミリタイア、貯金額はいくら必要?」

関連記事はこちら「セミリタイアとは?条件や成功事例を紹介」

関連動画はこちら「YouTube「【解説】M&Aでも安心して取引をしたい!M&Aにおけるエスクローを学んで安心して取引をしよう!」の動画公開しました。」