SPACとは何か

SPACはSpecial Purpose Acquisition Companyから作られた言葉で、日本語で特別買収目的会社を意味します。

新規株式公開(IPO)によって資金を調達し、買収を実現するための「箱」であることが主な特徴です。

SPACとは、アメリカで注目を集めている手法

特に、2020年はアメリカでSPACが話題になった年でした。2007年にアメリカのIPO市場におけるSPACの調達資金が占める割合は14%ほどだったにもかかわらず、2020年は50%ものシェアを記録しており、とても勢いのある手法です。

出典:Nasdaq「2020 Has Been the Year of SPAC IPOs: Here Are the Prominent 4」(英文)

SPCとSPACとの違い

SPACと似た用語にSPCがあります。SPCとは、Special Purpose Companyの略で特別目的会社のことです。

SPACは買収を目的に設立する会社ですが、SPCは資産を証券化することを目的に設立します。M&Aにおいては、LBOスキームを利用するために資金調達を行うことを目的に設立します。M&Aを行う際に必ずSPCが必要というわけではありませんが、LBO(レバレッジド・バイアウト)という手法で企業買収を行う際、資金調達のためにSPCを設立します。

SPACと異なり、SPCは買収の箱だけでの利用ではなく、SPC法に規定される資産の流動化に利用されたり、共同で事業を行う際の箱として利用されたりします。

関連記事 「M&AでSPC(特別目的会社)を設立する目的は?SPCの基本情報を解説」

SPACには投資家保護のためのルールが存在

SPACでは、投資家保護のために以下のルールが存在します。

●上場から12〜18カ月以内に買収をアナウンスする

●上場から24カ月以内に買収を完了する

●上場後、純資産の9割近くを信託する

●買収企業の選定は20%以上の株主の同意が必要

●買収完了には株主の過半数の承認が必要

●買収が中止となった場合、利息をつけて資金を返還

SPACのプロセス

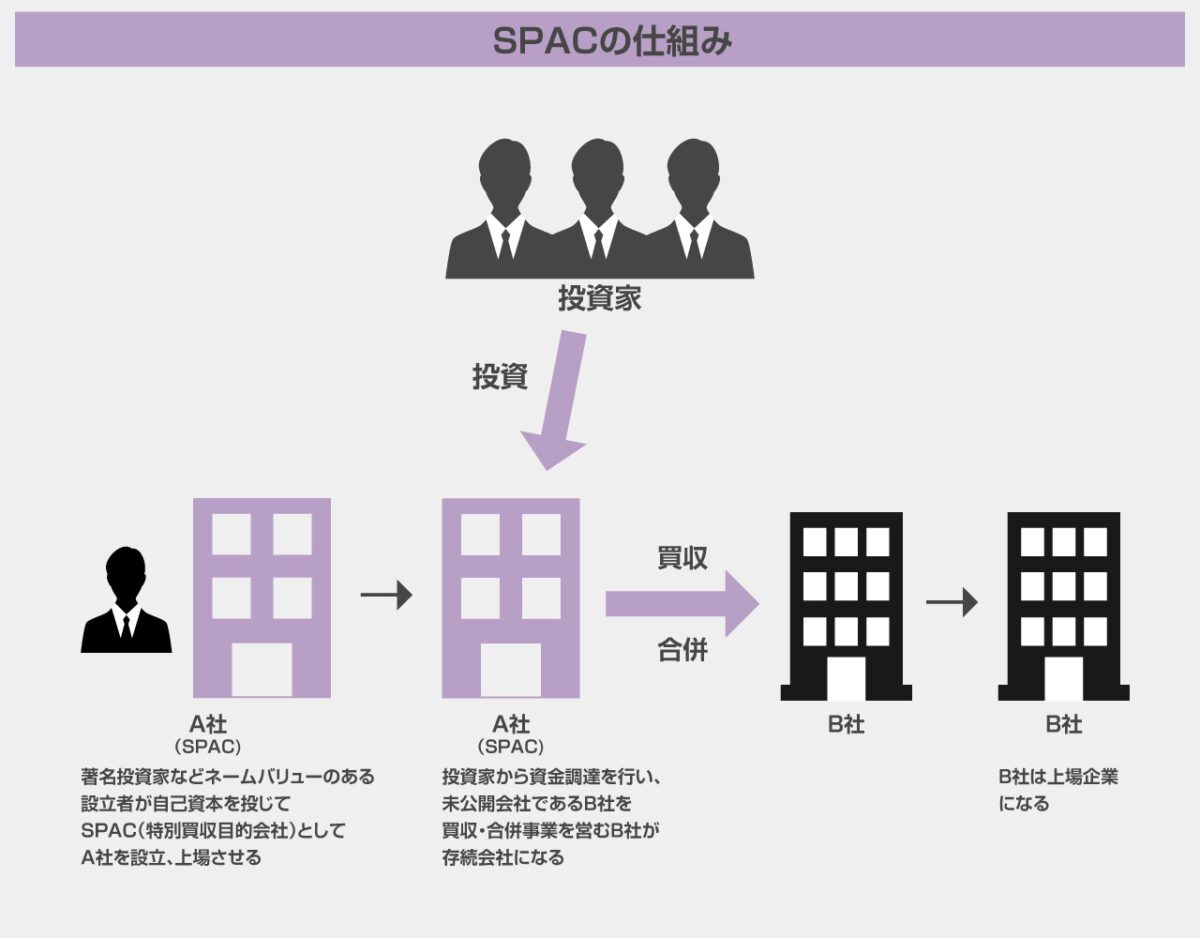

SPACを活用する流れは以下の通りです。

1.企業経営者やファンドマネージャーなどがSPACを設立

2.IPOにより資金調達

3.買収候補を選定

4.株主承認のうえ、買収。SPACと買収企業を合併

5.多くの場合、被買収企業に社名を変更し、上場継続

De-SPACと呼ばれるプロセス

売手企業を特定し、合併が行われる前(プロセス3〜4の間)を「De-SPAC」と呼びます。De-SPACでは、SPACは株主の承認を得る必要があり、その後SECによるレビュー及びコメントの期間に入ります。

SPACのメリット

SPACを使うことで、売手は比較的容易に資金調達をすることができ、短期間でのIPOが可能という点がメリットです。さらに、投資家にとっても以下のメリットがあります。

投資家が未公開株式に少額投資可能

本来、限られた投資家にしか未公開株式を購入することができない上、金額も高額(小口での募集を行わない)のことが多いです。SPACは買収前から上場していることから、個人投資家でも未公開企業へ間接的に投資することができます。

また、上場企業であるSPAC経由で投資をすると、少額の資金でも未公開株式に投資できるといえます。

投資家保護によるリスク低減

SPACでは、買収が中止になった場合、投資した金額はほとんどが投資家に返還されます。

SPACのデメリット

一方、SPACには以下のようなデメリットも存在します。

投資のリスク分散がない

投資に際してSPAC設立者(運営者)の選定眼に依存します。また、SPACは基本的に買収対象が1社であり、PEファンドのように複数の銘柄に投資していないため、リスクが分散されません。

投資家保護の規定はあるものの、SPACが買した後に株価が下がれば投資家は損害を被ります。事前に投資先を見極めることが重要ですが、未公開株は上場株に比べると公になっている情報が少なく、対象企業が虚偽の公告をおこなうこともあります。

2014年に設立されたアメリカの電動自動車メーカー、二コラは2020年6月にSPACを活用してNASDAQに上場しました。しかし、同年9月に創業者であるトレバー・ミルトンに技術誇張など虚偽広告の疑いがかかり、辞任します。

出典:SankeiBiz「米新興EV「ニコラ」創業者が辞任 技術誇張の疑い浮上」2020.9.22 15:52

(この事件をきっかけに、法制度や規定が整備されています)

短期間で買収が必要

SPACは、短期間で買収の手続きを進めなければならないという点がデメリットです。一例として、上場から24ヶ月以内に買収を完了しなければならないというルールが挙げられます。

SPAC側は期限を気にしつつ買収先を吟味しなければなりません。また、売手候補は相手が買収を焦っていることを知れば、高値での売却価額を提示してくる可能性もあります。

SPACとIPOの関係

SPACの流れをみるとわかるように、SPACは上場(IPO)による資金調達を行う会社です。ここからはSPACとIPOの関係を紹介します。

IPOとは

そもそもIPOとはInitial Public Offeringの略語で、株式公開のことです。IPOにより、「会社は、創業者など限られた株主が所有する状態から、株式市場で株式を購入した不特定多数の株主によって所有される状態」となります。つまり、A社がIPOすれば、誰でもA社の株を取得できるようになります。

IPOによって幅広い投資家にアプローチでき、多額の資金調達が可能な点がメリットです。また、上場企業であることから信頼度が高まり、知名度もあげることができます。

一方で、今まで以上に情報公開をしなければならない点や上場維持や管理面でコストが増加する点がデメリットです。また、株主が納得する経営をする必要があります。

SPACにより被買収企業はIPOプロセスが省略

SPAC上場後に買収された企業は、IPO時に行うプロセス(証券会社審査、監査法人監査、証券取引所の申請、審査、承認)を行わずに上場することになります。

また、SPACにも当然審査がありますが、SPAC自体は空箱の状態であることから、審査対象が少なく、結果として短期間でIPOが可能です。

SPACを活用したIPO事例

従来はIPOが難しかった業種や企業でも、SPACを活用することで上場できる事例があります。イギリスのコングロマリット、ヴァージン・グループ創設者であるリチャード・ブランソン会長は2019年10月に航空宇宙会社「ヴァージン・ギャラクティック」をSPACと合併させてIPOを果たしました。メディア企業のプレイボーイもSPACを用いた上場計画をアナウンスしているとのことです。

出典:Forbes JAPAN「今年の調達額は4兆円突破、加熱する「SPAC」上場の最前線」2020/10/06 06:00

アメリカでのSPAC事例

シンボティック(Symbotic Inc)

シンボティックはソフトバンクグループが出資する特別買収目的会社(SPAC)との合併で2022年に米国のナスダックに上場した会社です。北米で小売店や食品・飲料メーカーなどに物流倉庫の自動化システムを提供しており、主要取引先である米ウォルマートとは22年から米国の全42カ所の配送センターへシステムの導入を進めています。

同社の23年1〜3月期の売上高は前年同期比2.8倍の約2億6000万ドル(約370億円)となり、事前の市場予想を2割ほど上回るなど、上場後も好業績が続いています。

その好業績に着目した投資家の買いが続いており、2023年5月末時点では上場来高値を記録しました。SPACを活用して上場した、一つの成功事例です。

出展:日本経済新聞社 「米シンボティック、上場来高値 物流自動化事業が好調」 2023/5/31

日本におけるSPAC事例

最後に、日本におけるSPAC事例を紹介します。

日本ではまだSPACは認められていない

ここまでSPACについて紹介してきましたが、あくまでアメリカにおける概要やルールです。日本では東京証券取引所が2008年に一度解禁を検討しましたが、見送られています。

ただし、ソフトバンクのように日本企業が海外でSPACを設立している事例は存在し、調達金額は5億2,500万ドル以上になる見通しです。また、アメリカ企業のEvoアクイジションは現地でSPACのIPO設立の申請を提出しており、目論見書には日本のスタートアップも買収対象になる旨が記載されています。アメリカのSPACと合併すれば、日本のスタートアップも短期間でアメリカ証券市場への上場が可能です。

新たな動きが出てくる可能性もある

日本でまだ認められていないSPACですが、2021年3月17日におこなわれた政府の成長戦略会議ではSPACの解禁について検討しています。

「裏口上場」との批判があるなど、日本でSPACが認められるためには課題も多いです。しかし、会議で議長を務めた加藤勝信官房長官は「投資家保護を図りながら、創業間もない非上場企業にリスクマネーを提供する諸制度の整備を検討していく」と発言していることから、今後はSPACについては新たな動きが出てくる可能性もあるでしょう。

出典:日本経済新聞電子版「新興企業の資金調達支援 SPAC上場解禁など検討、政府」2021年3月17日 20:37

SPACまとめ

SPACはアメリカの証券市場で注目を集めています。SPACを活用することで、今までIPOが難しかった企業でも上場できる可能性がある点がメリットです。

しかし、現段階ではまだ日本でSPACを設立することはできません。ただし、政府もSPACに関心を示していることから、今後活用が可能になる可能性はあります。

M&A DXのM&Aサービスでは、大手会計系M&Aファーム出身の公認会計士やWeb会社・広告代理店出身者等が、豊富なサービスラインに基づき、最適な事業承継をサポートしております。M&Aのスキームでお悩みの方は、まずはお気軽にM&A DXの無料相談をご活用下さい。