M&Aでのシナジー効果とは?

本来、シナジー効果という言葉は生理学用語ですが、現在ではM&Aに不可欠なものとして定着している概念です。まずはM&Aにおけるシナジー効果の意味や種類、シナジー効果の対義語であるアナジー効果、シナジー効果を検討するためのフレームワークについて解説します。

シナジー効果とは

M&Aにおける「シナジー効果」は、M&Aによって複数の企業や事業を統合した結果、それぞれの価値を単純に合計するよりも大きな価値が生まれることです。

生理学用語としての「シナジー」は、筋肉や神経が協働的に作用して相乗効果が生まれることを指します。これを経営用語として用いたのは、経営戦略の父として名高いイゴール・アンゾフ氏です。

経営資源の有効活用や重複部門の統廃合などによって、さまざまなフェーズでシナジー効果が生まれます。主なシナジー効果は「販売シナジー」「生産シナジー」「投資シナジー」「経営シナジー」の4種類です。M&Aにおける相手企業の価値評価は、シナジー効果を含めて計算するのが公正と考えられています。

販売シナジー

販売シナジーは、生産設備や流通経路を共有したり、商品を共同開発したりすることで得られるシナジー効果です。販売シナジーによって得られる効果は、以下の4種類が考えられます。

・クロスセリング

・アップセリング

・販売チャネルの拡大

・ブランド効果

クロスセリングは、顧客が購入・利用する商品やサービスに関連するものを販売することです。例えば、パソコンメーカーがマウスやUSBメモリなどの周辺機器メーカーと統合して、関連商品をセットで販売することがクロスセリングに当たります。

アップセリングは、顧客が検討している商品・サービスより高いランクのものを販売することです。例えば、グレードの高いパソコンや車を共同開発し、より高価な商品を販売することがアップセリングに当たります。

販売チャネルの拡大は、譲渡側(売り手側)・譲受側(買い手側)双方の販売経路を統合して売上を向上することです。

ブランド効果の例としては、譲渡側(売り手側)・譲受側(買い手側)双方が保有するブランドを1社にまとめて企業価値を高めることが考えられます。ブランドの認知度や価値の向上には長い期間を要しますが、ブランド醸成の期間を短縮してシナジー効果が得られるケースもあるでしょう。

生産シナジー

生産シナジーは、商品の生産設備や生産に関する情報を統合することで得られる相乗効果です。主な生産シナジーとして、価格交渉力の強化や物流コストの削減が挙げられます。

原料を大量購入すれば、販売元に対して価格交渉がしやすくなるでしょう。大量生産による生産性の向上も期待できます。

物流業務の統合による原料・商品の運送や在庫管理のコスト削減も生産シナジーの例です。工場の稼働率向上によるコスト削減も期待できます。

投資シナジー

投資シナジーは、研究開発や技術・ノウハウ・特許を共同利用することにより得られる相乗効果です。譲渡側(売り手側)・譲受側(買い手側)が手掛けていた研究開発を統合することで、研究開発費の効率的な提供や削減が期待できるでしょう。

技術・ノウハウ・特許といった知的資産は、獲得・醸成するのに相応の投資を要します。2社の知的資産を統合することで、質をスピーディーに向上させられるケースもあるでしょう。

経営シナジー

経営シナジーは、経営者・役員・管理者のノウハウを共有することで得られる相乗効果です。譲渡側(売り手側)・譲受側(買い手側)双方の経営戦略を融合することで、それぞれの強みを生かし、より高度な経営戦略を策定・実施することです。

例えば、M&Aの実施後に双方の経営戦略が合わさった結果、経営が軌道に乗り業績が改善するようなケースが挙げられます。

アナジー効果とは

M&Aによって企業の価値は「1+1が2以上」になるケースもありますが、逆に「1+1が2未満」になってしまうケースもあります。相互プラス作用をもたらすシナジー効果に対し、相互マイナス作用をもたらすのが「アナジー効果」です。

近年、異業種の2社によるM&Aは相互マイナス効果もあり得るとして、アナジー効果に注目が集まっています。アナジー効果の例は、組織拡大によって意思決定スピードが遅くなったり、異なる人事・評価制度が併存して衝突を起こしたりすることです。

多角化戦略をもとにしたM&Aによる経営統合はシナジー効果を生みやすい反面、アナジー効果にも注意しなければなりません。

アナジー効果を回避する代表的な方法は、特定の事業のみ手掛ける「ピュアカンパニー」になることです。多角化を狙うのではなくコア事業に専念することで、アナジー効果を回避しやすくなります。

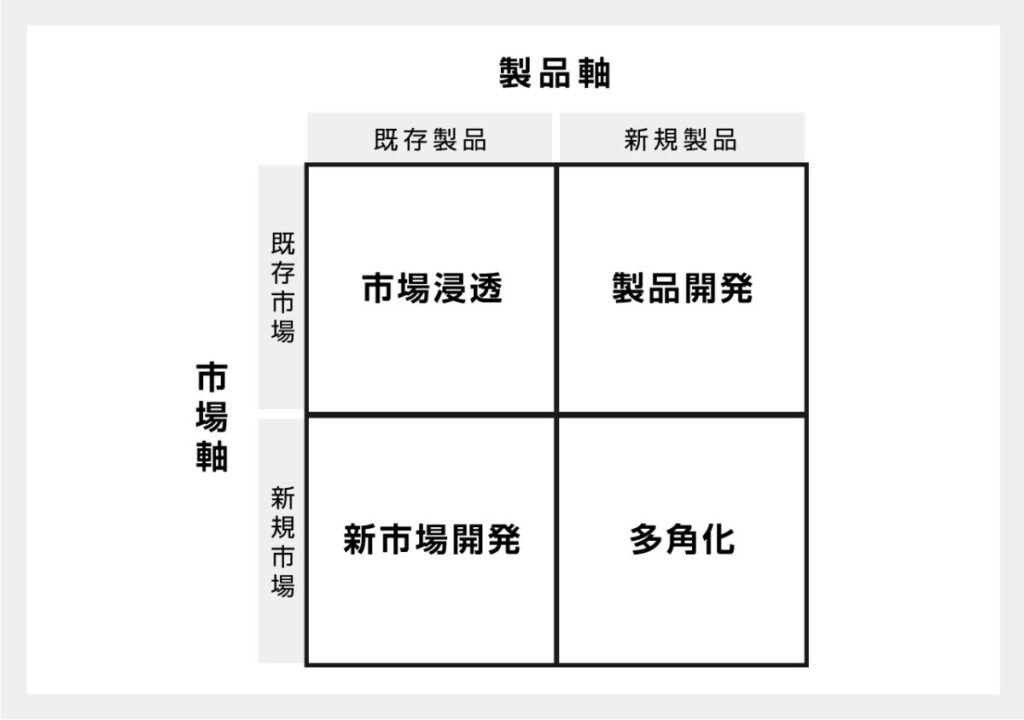

M&Aでシナジー効果を検討するために必要となるフレームワーク

経営戦略を考えるフレームワークとして、「アンゾフの成長マトリクス」がよく利用されます。アンゾフの成長マトリクスは、M&Aによるシナジー効果や、企業の成長戦略を検討するのに有用です。

縦軸を「既存市場」と「新規市場」、横軸を「既存製品」と「新規製品」として、シンプルな4象限のマトリクスを描きます。以下の4種類に分類した戦略から、どれを選択するか分析・決定するフレームワークです。

・市場浸透戦略

・新市場開発戦略

・新製品開発戦略

・多角化戦略

市場浸透戦略は、既存市場に既存商品でアプローチする戦略です。M&Aによって事業規模を拡大して売上向上を狙ったり、「規模の経済」によるコスト削減を図ったりします。

新市場開発戦略は、新規市場に既存商品でアプローチする戦略です。自社とは異なる販路や顧客を有する企業とM&Aを実施し、新規市場で既存商品の販売を狙います。

新製品開発戦略は、既存市場に新規製品でアプローチする戦略です。自社とは異なる製品を有する企業とM&Aを実施し、商品開発力や経営効率の向上を狙います。

多角化戦略は、新規市場に新規製品でアプローチする戦略です。自社にとっては未知の領域へのアプローチなので、相手企業の選定では自社の経営資源を有効活用できるかどうかを重視しましょう。

M&Aにおけるシナジーに重要性

M&Aにおけるシナジー効果は、譲渡側(売り手側)からすれば、後継者選びや譲渡価格の引き上げに影響します。譲受側(買い手側)からすれば、M&A価格の交渉や「1+1を2以上に」することがポイントです。譲渡側(売り手側)・譲受側(買い手側)それぞれから見た、シナジーの重要性を解説します。

売り手から見たシナジーの重要性

譲渡側(売り手側)にとって、M&Aは「後継者選び」という側面もあります。後継者探しに課題を抱える中小企業にとって、「安心して経営を任せられるかどうか」は切実な問題でしょう。

シナジー効果を強く発揮できる企業が譲受側(買い手側)であれば、M&A後の安定した事業継続や業績の向上が期待できます。シナジー効果を発揮できない企業が譲受側(買い手側)なら、社員の雇用を守れず、培った企業文化が失われることもあり得るでしょう。

譲受側(買い手側)からすれば、買収によってシナジー効果が得られるかどうかは、譲渡側(売り手側)の価値判断を左右するポイントです。高いシナジー効果が望めるほど、高額な譲渡価格を期待できるでしょう。

買い手から見たシナジーの重要性

譲受側(買い手側)にとっては、シナジーによって「1+1を2以上に」すること、場合によっては強気でM&A価格を提示できることがポイントです。

譲受側(買い手側)の候補は1社だけとは限りません。複数の企業が候補に挙がっている場合、競争入札に勝つことで買収が成立します。

高額なM&A価格を提示するほど買収しやすくなりますが、投資回収できないほどの価格を提示するのは危険です。ここで、自社が譲渡側(売り手側)にとって高いシナジー効果を期待できるなら、他社より有利な条件で交渉できます。

M&A後に投資回収できなければ、M&Aは成功と呼べないでしょう。投資効果を高めるためには、シナジー効果を活用して業績の向上を目指します。

同業種、異業種のM&Aにおけるシナジー効果について

M&Aにおいては、譲渡側(売り手側)・譲受側(買い手側)双方が、何かしらのシナジー効果を期待することが一般的です。また、M&Aを実施するのが同業種か異業種かで、得られるシナジー効果は異なります。相手企業の選定に当たっては、「どのようなシナジー効果が得られるか」を考えましょう。

同業種

一般的に、同業種のM&Aで見込めるシナジー効果は、販売シナジー・生産シナジー・投資シナジーです。生産性の向上や新たな販路の獲得といった、既存事業の強化が期待できます。

既存の技術・ノウハウ・特許・取引先・ブランドなどを取り込めるため、低コストかつスピーディーに新規事業・既存事業の強化が可能です。

例えば、使用する原料が共通するメーカーの場合、両社の原料を一括発注すると価格交渉がしやすくなります。生産拠点を整理して、工場の稼働率を上げたり物流コストを下げたりすることも可能です。

また、地方に店舗を展開する企業と都心部に強みがある企業とのM&Aでは、両社の強みを生かして販路の強化が狙えます。

同業種のM&Aは、相手企業の経営資源が自社にとってどのようなシナジー効果を生むかを、比較的把握しやすいことがメリットです。

異業種

一般的に、異業種のM&Aで見込めるシナジー効果は、生産シナジー・投資シナジー・経営シナジーです。直接的な販売シナジーよりも、異業種の経営ノウハウを共有して経営シナジーを生み、生産シナジーや投資シナジーを狙います。

同業種よりシナジー効果は生まれにくく見えても、異業種のほうが効果的なケースもあるでしょう。例えば、フィットネスジムを運営する企業が食品メーカーとM&Aを実施するケースです。両社は一見すると無関係ですが、ダイエット食品やサプリメントを開発して、フィットネスジムのブランドで販売することなどが考えられます。

他には、腕時計メーカーと宝飾品メーカーのM&Aにより、同じ「高級アクセサリー」として販売を強化するケースです。既存事業を強化した上で新規事業を開拓できるのは、異業種のM&Aならではのメリットといえるでしょう。

M&Aにおいてシナジーを高める方法

M&Aによるシナジー効果を高められるかどうかは、さまざまな要因に影響を受けます。まず重視したいのは、アナジー効果を排除することです。

相性が良い企業を選ぶことや、ベストなスケジュールでM&Aを実施することも検討しましょう。また、財務リスクや法務リスクのリスクヘッジも大切です。シナジーを高める方法や、代表的な成功事例を解説します。

アナジー効果を排除する

M&Aで組織を再編した結果、意思決定の遅れやガバナンスの弱体化により、アナジー効果が発生することもあり得ます。

高いシナジー効果を見込んでいても、アナジー効果が発生するとM&Aのメリットは相殺されるケースもあるでしょう。また、アナジー効果は別の事業に影響する場合もあります。M&Aを実施する前に、アナジー効果を排除することが大切です。

シナジー効果は相性が良い企業で最大化する

どのようなシナジー効果がどれほど得られるかは、企業の相性により異なります。また、全ての企業でシナジー効果が得られるわけではありません。

シナジー効果は相性の良い企業とのM&Aで最大化できます。ここで大切なのは、相手企業の選定です。しかし、相性の良い企業が見つかっても、交渉に応じてもらえるとは限りません。選定と交渉を適切に進めるには、実績豊富なM&A仲介会社との連携は必須といえるでしょう。

ベストなスケジュールでM&Aに臨む

M&Aにはさまざまなプロセスがあり、成立までに半年程度かかることも珍しくありません。長ければ1年程度かかるケースもあります。M&A成立後も、組織再編や企業文化のすり合わせといったプロセスがあるため、シナジー効果が発揮できる時期を想定しておくことも大切です。

シナジー効果を最大化するには、既存製品の販売を拡大したり、新規製品をリリースしたりする時期も入念に計画します。ベストなスケジュールでM&Aに臨みましょう。

リスクを最小化する

M&Aには財務リスクや法務リスクがあるため、専門家と連携してリスクを最小化することが大切です。例えば、簿外債務や保証債務といった、相手企業から積極的に提示されない債務のリスクがあります。

有給休暇の未消化や給与の未払いも注意したいポイントです。M&A成立後に思わぬコストが発生しないよう、入念に事前調査しましょう。また、相手企業にコンプライアンス違反をする社員が多いかどうかも注意したい点です。

シナジー効果を発揮したM&Aの例

モーター大手の日本電産は、企業成長の原動力として、早期からM&Aを戦略的に活用しています。1984年2月から2019年11月まで、66件ものM&Aを実施している企業です。

主力のモーター事業に関わる企業にフォーカスし、技術・販路の強化に要する「時間を買う」という発想によりM&Aを続けています。「10兆円企業」を目指して常に10社~20社と交渉を続けており、現在も事業規模は拡大中です。

M&Aの実施なら株式会社M&A DXへ

株式会社M&A DXは、M&Aの仲介業務・FA(ファイナンシャルアドバイザリー)・デューデリジェンス(DD)など、M&Aに関するあらゆる業務をワンストップでサポートします。

大手監査法人系M&Aファーム出身の公認会計士や税理士などが多数在籍し、大手水準のサービスを提供できることも強みです。さらに、大手業者に比べて割安で、初回相談は無料で受け付けています。M&Aの実施や対策なら、株式会社M&A DXにお任せください。

まとめ

M&Aにおけるシナジー効果を最大化するには、M&Aを深く理解した経験豊富な相談相手を見つけ、相性の良い企業とマッチングを図ることが不可欠です。

シナジー効果を重視することで、「1+1を2以上」にできる上、M&A価格を強気で交渉できる場合もあります。アナジー効果の排除やリスクヘッジには専門知識を要するため、専門家と連携して進めましょう。

株式会社M&A DXは、さまざまな業種でM&A成立実績があり、豊富な経験からM&Aを成功に導けます。シナジー効果を最大化するM&Aをお考えなら、株式会社M&A DXにご相談ください。