期待収益率とは?

期待収益率とは、ある資産について将来にわたる運用から獲得することが期待(予測)できる平均的な収益率(リターン)のことです。ごく簡単にいえば、「この案件に投資をしたら、いくら儲かるのか」を割合で表した数字です。

期待収益率は、もともと英語の「Expected rate of return」を日本語にした言葉です。

日本語の日常用語での「期待」は、「特に根拠はないけれど、そうなったら嬉しい」といった願望に近い印象の言葉です。しかし、期待収益率の期待(Expect)は、当然そうなるべきだという「予期」「予測」といった言葉に近いニュアンスです。

そこで、「この投資に対しては、これだけのリターンが支払われるべきだ」という「投資家としての要求」というニュアンスをより強く表したいときには、「要求収益率」と訳されることもあります。

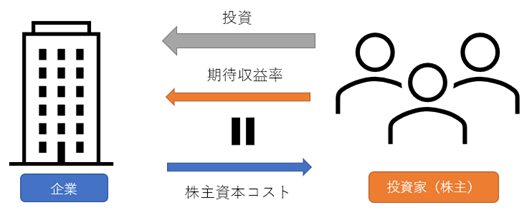

一方で、期待収益率を、投資を受け入れる立場(たとえば、M&Aで買収される企業など)から見ると、投資家から求められている最低限の基準という意味で、「ハードルレート」と表現されたり、株主資本(資本金)を得るためのコストと考えて、「株主資本コスト」と表現されたりすることもあります。

資金を出す立場なのか、受け入れる立場なのか、また、どのような部分に力点を置くのかによって、「期待収益率」「要求収益率」「ハードルレート」「株主資本コスト」など、さまざまな用語が用いられますが、いずれも、投資によって得られると期待(予測)できる平均的な収益率を表しているという点で、ほぼ同じものを指しています。

立場によって変わる期待収益率

期待収益率は、不確定の想定投資利回りのこと

投資に際しての期待収益率は、預金金利や国債の利回りに似ています。しかし、預金金利と違って、期待収益率には不確実性、つまりリスクがあります。

預金金利や国債の利回りは、借り手や債券の発行主体(銀行や国)が破綻した場合以外は、必ず契約通りの額が支払われます。そのため、理論上、リスクがないものと考えられます。しかし、株式投資や不動産投資、あるいは事業投資などはすべて、将来の収益がどうなるのかは不確実です。ファイナンス理論では、このような不確実性を「リスク」と呼びます。リスクのある投資において、なんらかの根拠に基づいて予測値として算出される利回りが、期待収益率なのです。

期待収益率を求める主な方法

期待収益率が預金金利のように契約で決められるものではなく、不確実なものだとすると、どのようにして求めればいいのでしょうか。

それには、主に以下の3つのアプローチがあります。

ヒストリカルデータ法

ヒストリカルとは「歴史的」という意味です。つまり過去の長期的な実績データに基づき、将来もそれと近い数字になるだろうと考えるのが、ヒストリカルデータ法です。たとえば、過去30年間における日本の株式市場の平均配当利回りは2%だから、今後も平均2%の期待収益率を想定する、といった具合です。

ビルディングブロック法

ビルディングブロックとは、要素(ブロック)を積み上げる(ビルディング)ということです。つまり、投資対象をいくつかの要素に分解して、それぞれの要素ごとに期待収益率を求めて、それを合算して期待収益率を求めます。たとえば、株式の期待収益率であれば、無リスク資産の収益率(国債利回りなど)と、市場のリスクプレミアム、個別株式のリスクとに分けて、それぞれの期待収益率を求めて総合するような考え方です。

シナリオアプローチ法

マクロ経済の成長率や個別企業の成長率などについて、いくつかの予測シナリオ(高成長、低成長、マイナス成長、など)、および各シナリオの発生確率を想定して、期待収益率を求める方法です。

たとえば、次のようなシナリオ、発生確率、予測収益率がそれぞれ想定されたとします。

| シナリオ | 発生確率 | 予測収益率 |

| 高成長 | 30% | 10% |

| 低成長 | 50% | 5% |

| マイナス成長 | 20% | -2% |

この場合、加重平均すると((30%×10%)+(50%×5%)+(20%×(-2%)))=5.1%となります。総合的な期待収益率は5.1%ということになります。

なお、個々のシナリオの予測収益率は、ヒストリカルデータ法などで求めます。

期待収益率は、現在価値で考える

投資における期待収益率について理解するために、もう1つ重要な概念として「現在価値」という考え方があります。

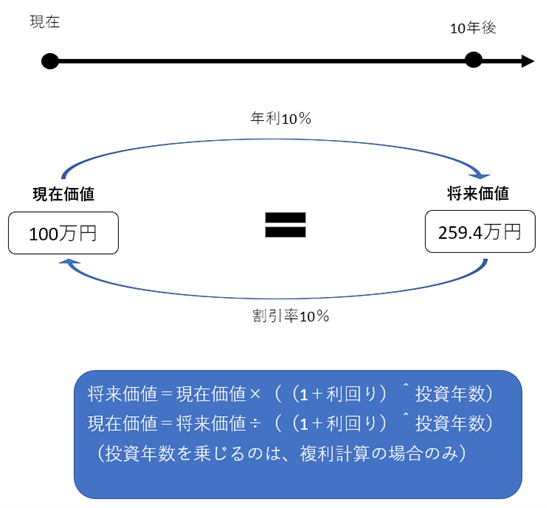

現在価値とは、簡単にいうと、同じ額面金額でも、今すぐもらえるお金は価値が高く、将来になればなるほど価値が低くなるという考え方を背景として、将来の額面金額を、「もし今もらえるとしたら」と、現在の価値に計算し直した金額のことです。なぜ、今もらったほうが価値が高くなるかといえば、時間をかけることで、金利により増やすことができるためです。

たとえば、10%複利で10年間運用でき、10年後に元利一括で償還される国債があるとします。現実には、こんな高利回りの国債は存在しませんが、話をわかりやすくするためにそういうものがある世界だと仮定します。

いま、100万円をこの国債に投資すると、10年後の受取額は約259.4万円になります。

これは、逆から考えると、利回り10%複利の国債がある世界においては、10年後に得られる259.4万円は、現在の100万円の価値しかないということです。つまり、将来価値259.4万円=現在価値100万円になるのです。

現在価値と将来価値

このように、将来の額面金額を利回りで割り引くことで求められる、現在の価値を「割引現在価値」または単に「現在価値」と呼びます。

投資は、いまお金を投入して、将来に収益を得る行為ですから、投資時点(現在)と収益を得る時点(将来)のお金の価値が異なります。そのため、将来の収益は、必ず現在価値に戻して考えることが基本になるのです。

投資の期待収益率から投資金額を求める

現在価値を求めるときに、割引率を何%で設定するのかは難しい問題です。

たとえば、利回り10%の国債がある世界で事業投資をする場合に、「リスクのない国債と違って、リスクのある投資をするのだから、20%の利回りは期待したい」と投資家が考えたとします。

これは言い換えると、投資の期待収益率(要求収益率)として20%を求めるということです。このときには、投資家の期待収益率(20%)を割引率として、投資の現在価値を計算します。

上の計算式②に割引率20%を当てはめると、以下のようになります。

10年後の259.4万円を20%の割引率で割り引いたときの現在価値は、約41.9万円です。

つまり、この投資で投資家が20%の期待収益率を求めるとすれば、投資金額は41.9万円になる、ということです。

このように、将来の収益額と、期待収益率がわかれば、そこから投資金額を求めることができます。

通常、無リスク資産の利回りが、期待収益率の下限になる

先に触れたように、投資におけるリスクとは、予想収益のバラツキの大きさ、つまり不確実性のことです。大きく値上がりするかもしれないけれども、大きく値下がりするかもしれない資産が、高リスク資産です。逆に値動きの不確実性が少ないのが、低リスク資産です。そして、元利払いが完全に保証されていて、将来の収益の不確実性が0になると、無リスク資産と呼ばれます。

国債は、元本と利子の支払いを国が保証していることから、無リスク資産の代表とされます。

上で仮定した利回り10%の国債がある世界なら、投資家は上の投資案件に、100万円を超える額は投資しないはずです。なぜなら、投資額が100万円を超えると、期待収益率は10%を下回る、すなわち無リスク資産である国債の利回りを下回ってしまうためです。

リスクのある投資において、無リスク資産よりも低い利回りとなる投資を選択することは、通常ありえません。

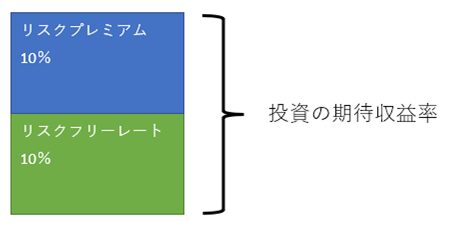

つまり、一般的に投資の期待収益率は、「無リスク資産の利回り+リスクを考慮した上乗せ利回り」になるということです。ここで、無リスク資産の利回りを「リスクフリーレート」、リスクを考慮した上乗せ利回りのことを「リスクプレミアム」と呼びます。

投資の期待収益率

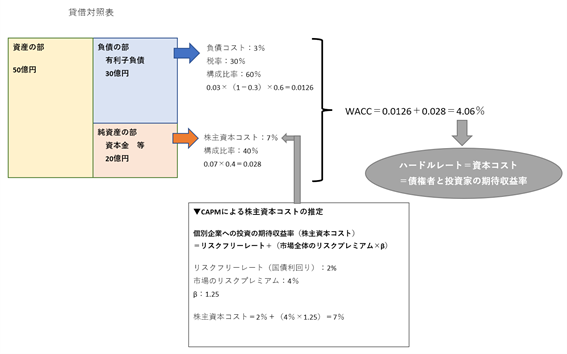

WACC(加重平均資本コスト)は、株主資本コストを求めるための代表的な理論

企業は、債権者(金融機関など)から融資を受け、また、投資家(株主)から出資を受けて事業資金とします。それぞれ、貸借対照表の「負債の部」と「純資産の部」に計上される金額です。そうして得られた事業資金を用いて事業活動をおこない、得られた利益から債権者には金利を、投資家には配当などを支払います。

これらの支払い金利や配当などをあわせて、ファイナンス理論では「資本コスト」と呼ばれます。ここでの「資本」は、事業資金全体を表す広義の資本であり、狭義の資本(貸借対照表上の「純資産の部」に記載される資本金など)は「株主資本」と呼んで区別します。

企業が、負債と株主資本をあわせた「広義の資本」に対して、支払いをしなければならない費用(金利+配当など)を「資本コスト」と呼びます。資本コストは、債権者の期待収益率と、株主(投資家)の期待収益率をあわせたものだといえます。

WACC(加重平均資本コスト)とは

資本コストの求め方にはさまざまな考え方がありますが、代表的な理論は「WACC(ワック)」と呼ばれるものです。WACCは、英語の「Weighted Average Cost of Capital」の略で、日本語では「加重平均資本コスト」と訳されます。

簡単にいうと、債権者の期待収益率(有利子負債の支払い金利)と、株主の期待収益率(配当など)を、企業の総資産における負債と株主資本の構成比率に応じて、加重平均した値です。

なお、債権者の期待収益率は、有利子負債の支払い金利ですが、金利は税引前利益から支払うので、その支払いによって法人税を減額する効果があります。そのため、WACCの計算においては、税率分を控除した利率で計算されます。

また、株主資本コストの中心となる配当は税引き後の利益から支払われるため、税の効果は考慮しません。

関連ページ「WACC(加重平均コスト、Weighted Average Cost of Capital)とは」

WACCの概念図

株主資本コストの算定をするためのCAPM(資本資産価格モデル)

支払い金利の算定は簡単ですが、株主資本コスト、つまり株主が求める期待収益率は、簡単には算定できません。たとえば、企業が決めた一定の配当金を支払っているとしても、それが株主の要求している期待収益率のとおりかどうかは、分からないのです。

株主資本コストを理論的に推定する方法が、「CAPM(キャップエム)」という理論モデルです。

CAPMは、英語の「Capital Asset Pricing Model」の略で、資本資産価格モデルとか資本資産評価モデルと訳されます。

CAPMの正確な説明は、統計理論を含めた数学的な説明が必要となるため、ここでは割愛します。

ごく簡単に要約すると、先に示した、

のリスクプレミアムを、証券市場全体のリスクプレミアムとして、そこに個別の企業のリスク(βで表します)を加味したものを、個別企業の株式の期待収益率(=株主資本コスト)と考えるというものです。

WACCの計算とCAPM

ハードルレートとしての期待収益率を上回るROICが求められる

企業は、債権者と株主がそれぞれ要求する期待収益率を上回る利益を上げなければなりません。その意味で、債権者と株主が要求する期待収益率=資本コストは、企業にとって最低限クリアすべき利益のハードルであるため、「ハードルレート」と呼ばれることもあります。

投下資本(負債と資本をあわせた、事業に投下した資本)によって、どれだけの利益を上げたのかを表す指標がROICです。

ROICは、「Return on Invested Capital」の略で、日本語では投下資本利益率と呼ばれます。

WACCをハードルレートとしたとき、もしROICがWACCを下回っていれば、企業は利益の中だけで資本コストを支払えないため、純資産に蓄積された内部留保を食い潰して支払うなどしなければなりません。それはそのまま、企業価値の減少につながります。

一方、ROICがWACCを超えていれば、資本コストを支払った後にさらに利益が残ることになるので、内部留保が増加します。それはすなわち企業価値の増加につながります。

つまり、企業が価値成長を実現していくためには、最低でもWACCを超えるROICを出し続けなければならないのです。

このことから、以前はよく用いられていたROA(総資産利益率)や、ROE(株主資本利益率)に代わって、最近ではROICが重要な経営指標として参照されることが増えてきています。

M&Aで求められるのは、期待収益率プラスアルファ

M&Aにおいても、期待収益率の考え方は非常に重要になります。M&Aによる企業買収にはさまざまな目的が考えられますが、基本は事業という「キャッシュフローを生む仕組み」へ投資をすることです。そのため、その企業(事業)が将来に生み出すと予測されるキャッシュフローを、投資(買収)する側が求める期待収益率で割り引いた現在価値に、その企業が現在保有する純現預金(ネット・キャッシュ)を加減した金額が、投資額(=譲渡価格)の基準の1つになります。これは、M&A価格算定理論の1つであるDCF(Discounted Cash Flow)法の考え方です。

ただし、M&Aでは、被買収企業(事業)の直接的なキャッシュ創出能力だけではなく、合併によるシナジー効果やブランド価値向上などの付加価値や定性的な価値向上も含まれることが普通です。

そのため、必ずしも、期待収益率だけから譲渡価格が算定されるわけではありません。

しかし、M&Aも投資活動である以上、そこには期待収益率の考え方が根底にあることも間違いありません。

まとめ

期待収益率は、投資家にとっても、また、投資家から資金を預かって事業活動をおこなう経営者にとっても、非常に重要な考え方です。自社の事業によって生み出される利益が投資家の期待を上回るリターンを上げられることが明確になっていれば、投資家もその事業に関心をもち、さらなる資金調達を獲得することが可能となります。

また、M&Aの際の企業価値算定においても、期待収益率が現在価値への割引率として用いられ、買収価格を決める重要な要素となるのです。