流動比率とは

流動比率とは、1年以内に現金化できる資産である「流動資産」を、1年以内に支払わなければならない「流動負債」で割った比率です。

流動比率を見ることで会社の資金面での安全性を見ることができ、流動比率は高すぎても低すぎてもあまり良くはありません。

流動比率は高いほど良いと思われるかもしれませんが、流動比率が高いと別の問題が出てきます。

また業種によって目安の比率も異なります。ここでは流動比率について詳しく解説します。

流動比率の使われ方

流動比率は、会社の財務状況がどの程度の安全性を有するかを図る指標の1つです。

流動比率の数字が100%未満だと、売掛金や有価証券などの短期的に現金化できる資産額よりも短期的に支払いが必要な負債額のほうが大きいことを意味しています。

業種によってはこのままだと倒産してしまうリスクが見込まれるので、営業をかけて仕事を受注したり、固定資産を現金化して対策をとる必要があるでしょう。

流動比率がおよそ200%以上だと安全性は高いといえます。

しかし流動比率の数値は業種によって適正な数値は異なります。

例えば建設業などは、売掛金は建設が終わってから支払われる場合があり、大きな工事の場合は事業に着手してから1年以上かかる場合もあります。

多額のコストをかけて資材を調達しますが、長期間を必要とする工事である場合、売上の現金を回収するまで時間がかかり、資金繰りが厳しくなることがあります。

そのため、建設業では流動比率は他の業種より高いことが求められます。

一方で飲食業や小売業は現金商売が多く、売上が立てばすぐに現金が入ってきます。

特に飲食業は食材を仕入れてすぐに販売しなければならないので、仕入れたものがすぐに現金に変わります。

そのため飲食業や小売業の場合は、200%だとむしろ多い数値ということになります。

このように流動比率の目安は事業によって異なるので要注意です。

流動比率と当座比率との違い

流動比率と当座比率の違いは、棚卸資産のような換金性の低い資産を資産として含めるかどうかかです。

当座比率の場合、棚卸資産は資産に含まれないことが多いです。

そのため、当座比率は流動比率よりも低くなることが多いでしょう。

また、不良在庫を多く抱えている場合、流動比率だけで判断すると、経営の安全性を見誤ることがあるため、当座比率も確認するとよいでしょう。

実際に大きな家電量販店や、ホームセンターなどでは何年も売れていない商品が在庫に残っていることもあります。

製造業でも売れ残って返品された製品が倉庫に眠っている場合もあるでしょう。

流動比率では棚卸資産も含まれるため、何年も売れていない商品も資産の中に含まれ、流動比率だけでは財務状況の安全性を把握できません。

とはいえ棚卸資産の中には、価値があってすぐに売却できるようなものも含まれていることもあり、当座比率の方が会社の財務状況を正確に反映しているとは言い切れません。

例えば何かを輸入販売しようとして、商品を海外から仕入れて多めに保管している状態だと当座比率は低くなるものの流動比率は高くなります。

したがって流動比率と当座比率の数字をみる時は、流動比率と当座比率に差があるかをまずチェックします。

流動比率と当座比率に差がある場合は、どのような在庫を抱えて換金性があるのかどうかをチェックしなければなりません。

しかし少なくとも当座比率の数字が良ければ、ただちに倒産する危険性は少ないでしょう。

当座比率の目安はおよそ100%あれば安全だと言われています。

流動比率の計算

流動比率の計算はどのようにすれば良いのでしょうか。

流動比率の計算は計算式に当てはめると簡単に求めることができます。

計算式によって求められた流動比率の数字のもつ意味は、それぞれの会社の業態により異なるので、要注意です。

ここでは流動比率の計算式と目安について解説します。

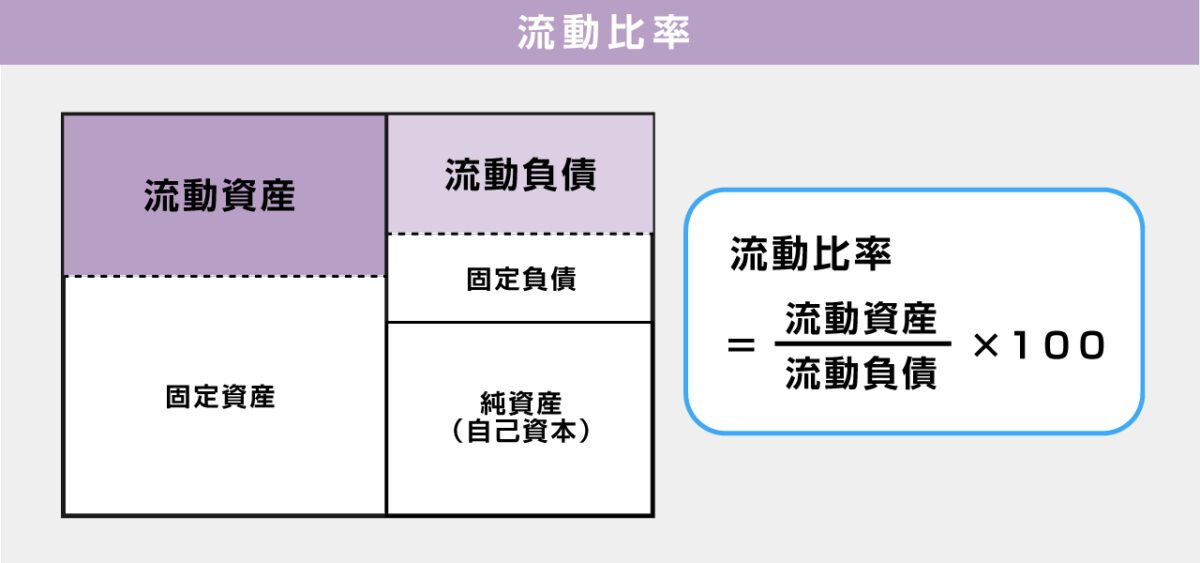

流動比率の計算式

流動比率の計算式は以下の通りです。

計算式自体はシンプルなものです。流動比率の計算をする際に要注意なのは流動資産の内容です。

流動資産を計算する際、在庫などの棚卸資産も含まれます。

つまり流動資産には在庫として保管されている商品・製品の価値も含まれているのです。

この商品・製品がすぐに売れて売上として計上することができれば何も問題ありませんが、売れ残って処分に困っているという場合もあります。

売れ残って処分に困っており、いつ売れるのか分からないような在庫を抱えていても資産には含まれるので、流動比率は実態よりも高くなります。

したがって流動比率が高い場合は、在庫の状況なども確認しましょう。

在庫に売れる見込みのない商品・製品が多数ある場合、実態の流動比率は計算結果よりも低く、安全性は見かけよりも低い状況にあるといえます。

流動比率の目安

流動比率の目安は業種によって異なります。

なぜ業種によって異なるかというと、売上が現金として回収できるタイミングが業種によって様々だからです。

小売業や飲食業などはその場ですぐ売上を現金回収できるため、流動比率は低くても問題ありません。

しかし建設業等の売上は現金の回収まで長期間を必要とするケースが多く、ある程度会社に資産の蓄えがないとうまく経営が回らない可能性があります。

業種別の目安は、政府統計の「商工業実態基本調査」によると以下の通りです。

製造業 125.5%

小売業 151.0%

流動比率の見直しと改善

流動比率が悪いと改善をしなければなりません。

流動比率は、高すぎても低すぎても問題です。

流動比率が高いときの改善方法と、低いときの改善方法を紹介します。

流動比率が高い時の見直し点

流動比率が高いということは、一見するとよいことのように思えますが、そうでないときもあります。

流動比率が高い原因は大きく分けて2つあり、使っていない資産が多くあるという可能性と、負債を抱えていないということです。

使っていない資産というのは、売れ残って処分に困っている在庫も含まれます。

その他にも、商品などにもなっておらず、現金のまま抱えていることも問題です。

なぜなら多額の現金を抱えて何も投資をおこなっていないということになっているからです。

投資を行っていない企業は、大きく成長することが難しく、競争激化する市場においては徐々に衰退していく場合もあります。

設備投資や人材確保など事業成長に向けた機会を失っているともみえるためです。競合や市場変化にあわせて競争優位性を築くことも必要でしょう。

またもう一つの理由の負債を抱えていないという場合ですが、これは一見するとよいことのように思えます。

しかし融資を受けたり、商品の仕入等をつけで支払っているということは、取引先から信用されているということになります。

信用されていないと仕入れた商品はその場ですぐ支払わなければならなかったり、金融機関からの融資が受けれないというケースがあります。

融資を受けられず、自己資金のみで運用している場合も流動比率は高くなります。

流動比率の低い時の改善点

流動比率が低く100%を下回っている場合は、近いうちに資金がショートして会社が倒産するリスクがあることを意味しています。

流動比率を高くするには、流動資産を増やすか流動負債を減らすかの2通りの方法しかありません。

流動資産を増やす方法としては、固定資産を現金化したり、金融機関などから長期で融資を受ける方法があります。

融資のほかにも株や債券を発行して、増資をすると流動資産は増えていきます。

また、積極的に営業をかけて新たな仕事を受注するということも流動資産を増やすために重要なことです。

流動比率を低くするもう一つのやり方の流動負債を減らす方法としては、支払期間の延期を交渉してみるということなどがあります。

仕入先に対して支払期間の延期を求めるということは、その後の信頼に関わることなのでなるべくするべきではありません。

しかし流動比率が100%を下回っており、会社の資金がショートしてしまい倒産してしまう場合は、事情を説明して支払期間を伸ばすことができないか交渉をしてみましょう。

仕入先からすればこちらは常連のお客様ということになるので、よほど無茶な要求ではない限りは受け入れてくれる可能性もあります。。

その他にも金融機関に対して、短期借入金を長期借入金に借り換えできないか交渉することも選択肢になるでしょう。

そのため、流動比率をしっかりと計算して、どうしても流動負債を減らさなければ会社の資金がショートしてしまう場合以外は、なるべく通常通りに支払うようにしましょう。

長期的に流動負債を減らすやり方としては、なるべく金融機関に頼らず融資を受けないというやり方もあります。

しかしこのやり方は流動比率の数値は良くなるものの、会社の資金力の低下になるので会社にとってプラスになるかどうかはわかりません。

会社経営に流動比率と当座比率を役立てよう

経営の安全性を把握する際、流動比率に加えて当座比率にも注目する場合があります。当座比率とは当座資産÷流動負債x100で計算される割合で、120%程度であれば安全とみなされます。流動比率と違い、計算式の分子には棚卸資産が含まれず、不良在庫リスクを除外します。そのため、在庫を多く抱える事業の場合、流動比率が高くても当座比率では危険信号を発している可能性がないか把握し、資金繰りに留意するとよいでしょう。

まとめ

流動比率について解説しました。

流動比率の目安は業界によって異なり、飲食業や小売業などのすぐに現金回収ができる業界においては100%を下回っていてもうまく回せる場合もあります。

そのため、流動比率の目安をはっきりと設定するのは難しく、展開している事業特性も考慮していく必要があるでしょう。

その上で流動比率が高すぎる場合、低すぎる場合で、それぞれ違う対策をすることで安定した会社経営が可能となります。

流動比率で会社経営を分析することで、長期的にしっかりと安定した経営ができるようにしましょう。

関連記事はこちら「財務分析の基本!方法&やり方を重要ポイントを抑えて解説!」

関連記事はこちら「負債比率とは?計算方法と経営の指標となる適正水準を詳しく紹介」