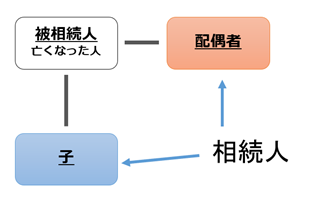

被相続人と相続人

人が亡くなると、誰かが亡くなった人の財産を引き継ぐことになります。このことを「相続」と言います。

相続には亡くなった人、つまり「財産を遺す人」と「財産を引き継ぐ人」の2種類の登場人物がいます。この亡くなって財産を遺す人のことを「被相続人」、財産を引き継ぐ人のことを「相続人」と呼びます。

被相続人は亡くなった人なので常に一人ですが、相続人は一人だとは限りません。相続人が誰になるのかは民法によって決められており、相続人が複数いる場合は遺産を引き継ぐ順番や引き継ぐ遺産の割合などについても民法により厳密に決められています。

相続人と法定相続人、推定相続人の違い

相続では「相続人」や「法定相続人」「推定相続人」などの様々な相続人という用語が出てきます。どの相続人も財産を引き継ぐ人という意味ですが、厳密にはそれぞれ少し意味が違います。

まずは法定相続人という言葉ですが、法定相続人は民法で定められた「相続する権利がある人」のことを指します。相続する権利があるが遺産を相続しないことにした人も民法で定められている関係性であれば法定相続人になります。

続いて、相続人という言葉は「実際に財産を引き継いだ人」のことを言います。相続を放棄した人や何かしらの理由により相続する権利を失った人(相続欠陥)、家庭裁判所より「相続人の廃除」が行われた人は相続人に該当しません。

最後に「推定相続人」は「現状、相続が発生した場合に相続すると想定される人」のことを指します。現時点において、仮に人が亡くなり相続が発生した場合に相続するのは誰になるのかを想定する際に使用される用語です。

また、人が亡くなり相続が発生した後、法定相続人が誰になるのかの調査が行われます。調査が終わり、法定相続人が誰になるのかが確定するまでの期間の法定相続人のことを「推定相続人」と言います。

法定相続人は被相続人の配偶者と血族

民法では、法定相続人になれる人は「被相続人の配偶者と血族」と定められています。血族とは、簡単に言えば「血のつながった人」のことを言い、子や孫、親や祖父母、兄弟姉妹が血族となります。

配偶者は常に法定相続人になる

被相続人に配偶者がいる場合は、配偶者が常に法定相続人になります。ただし、民法で規定している配偶者とは戸籍法に定められている婚姻関係を指しているため、婚姻届けを提出していない人(内縁の配偶者)は法定相続人になりません。どんなに長い間一緒に生活をしていても、周りが夫婦だと認めていたとしても法定相続人には該当しませんので注意が必要です。

血族はグループ別で判断を行う

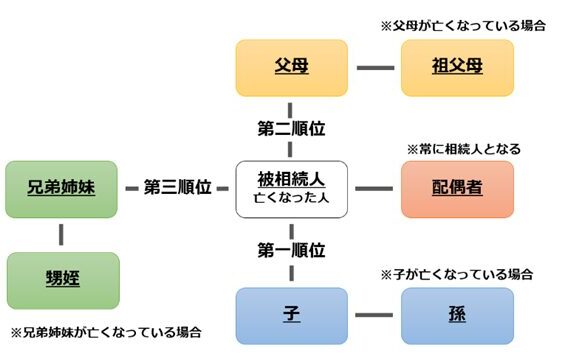

配偶者は常に法定相続人になれます。配偶者以外の法定相続人の判定を行うためには、血族を次の3つのグループに区分します。グループごとに順位が決められており、上位のグループ血族が1人でもいれば下位グループの血族は法定相続人にはなれません。

つまり、上位グループの人がいる場合の下位グループの人は民法上では遺産をもらう権利はないということです。

第一順位は子(および孫などの直系卑属)

亡くなった人(被相続人)に子がいる場合、子は第一順位のグループになります。子が2人いる場合は配偶者+子2人が法定相続人になるのです。

もし、相続が発生した時点で子が既に亡くなっている場合は、子の子である孫が代わりに法定相続人になります。孫が亡くなっている場合は、曾孫が法定相続人を引き継ぐことになります。

この法定相続人を孫などの直系卑属が引き継ぐことを「代襲相続」と言い、実際の相続でもしばしば発生します。代襲相続については☆間違えやすい相続の優先順位と法定相続分の判定☆をご覧ください。

第二順位は両親(および祖父母などの直系尊属)

被相続人に子や孫などの直系卑属がいない場合は、被相続人の両親が第二順位のグループになります。両親が二人とも既に亡くなっている場合で祖父母が生存している場合については両親の代わりに祖父母が法定相続人となります。

この場合は、祖父母が法定相続人を引き継ぐことになりますが、孫が法定相続人になる代襲相続とは区別されています。

第三順位は兄弟姉妹(および甥姪)

被相続人に子や孫、両親や祖父母がいない場合は、被相続人の兄弟姉妹が第三順位のグループになります。

兄弟姉妹が既に亡くなっている場合については兄弟姉妹の子である甥や姪が代襲相続することになり、甥や姪が法定相続人になります。もし、甥や姪が既に亡くなっている場合は、それ以降の代襲相続は行われません。

法定相続人の優先順位をまとめると次の図表のようになります。

被相続人の遺産相続割合は順位によって変わる

ここまでは法定相続人の順位をご紹介しました。続いては法定相続人が受け取ることができる遺産の相続割合の目安になる「法定相続分」について見ていきましょう。

遺言書があれば遺言書が優先される

法定相続分をご紹介する前に、被相続人の財産を相続人で分ける「遺産分割」のルールについてご紹介します。遺産分割において一番優先されるものは「遺言書」です。被相続人が遺した遺言書がある場合は、その遺言書の内容に従って遺産分割を行います。

ただし、遺言が「長男に全ての財産を相続させる」など偏った内容の場合、他の相続人が主張することで一定の遺産を取得することができる「遺留分」という考え方がありますので遺言書による遺産分割には注意が必要です。

遺言書がない場合には、相続人全員で誰がどの財産を相続するかを話し合う遺産分割協議による遺産分割を行います。大前提として、遺産分割協議で相続人全員が納得すれば問題ないのですが、民法では遺産分割方法の目安として「法定相続分」が設けられています。

法定相続分の割合

民法900条では法定相続分の割合が定められています。

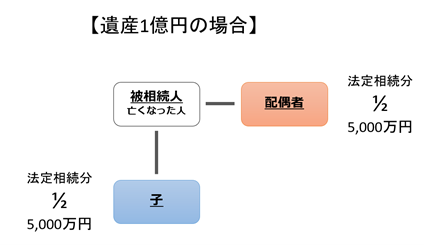

配偶者と第一順位グループの場合は1/2ずつ

法定相続人が配偶者と子や孫などの第一順位グループの場合はそれぞれ1/2ずつが法定相続分になります。

例えば、配偶者と子1人が法定相続人の場合で遺産が1億円の法定相続分は、配偶者5,000万円、子5,000万円となります。

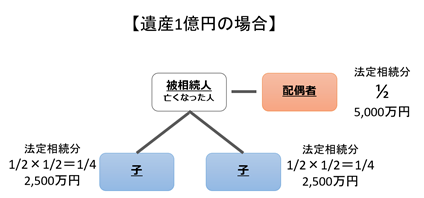

同順位グループ内に法定相続人が複数いる場合は、そのグループの割合を均等に分けることになります。法定相続人が配偶者+子2人の場合であれば、配偶者1/2、残り1/2を子2人で均等に分けるため、子1人の法定相続分は1/4ずつになります。

上記の例で言えば、配偶者5,000万円、子2,500万円ずつが法定相続分になります。

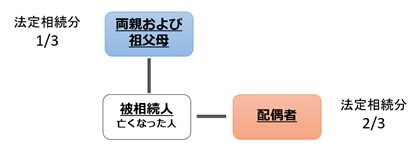

配偶者と第二順位グループの場合は配偶者2/3、直系尊属1/3

被相続人に子などの直系卑属がおらず法定相続人に第二順位グループ(両親および祖父母)が該当する場合の法定相続分は配偶者が2/3、両親および祖父母グループが1/3になります。

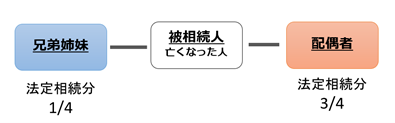

配偶者と第三順位グループの場合は配偶者3/4、兄弟姉妹1/4

法定相続人が配偶者と第三順位グループになる場合の法定相続分は配偶者3/4、兄弟姉妹(既に亡くなっている場合は甥姪)1/4になります。

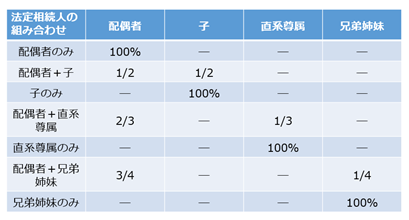

法定相続分のパターンは7つ

法定相続分のパターンは、上記の「配偶者+血族(第一順位~第三順位グループ)」の3パターンに加え「配偶者がいない場合+血族(第一順位~第三順位グループ)」の3パターン、法定相続人が配偶者しかいないパターンの7つになります。

この7つのパターンを表にまとめると次のようになります。

代表的な法定相続人のケース別法定相続分を解説

上記のパターンを表に当てはめて代表的な法定相続人のケース別法定相続分を見ていきたいと思います。ほとんどの相続がこれからご紹介するケースに当てはまると思いますので、ご自身の状況と照らし合わせて確認してみましょう。

パターン①法定相続人が配偶者のみの場合

被相続人に配偶者以外の法定相続人がいない場合は、遺産の100%が配偶者の法定相続分になります。

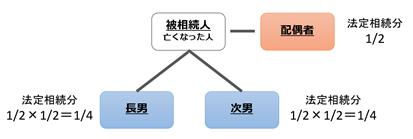

パターン②法定相続人が配偶者、長男、次男の3人の場合

配偶者+第一順位グループのパターンになりますので、法定相続分は配偶者1/2、残りの1/2を長男と次男で均等に分けるため、長男と次男の法定相続分はそれぞれ1/4ずつになります。

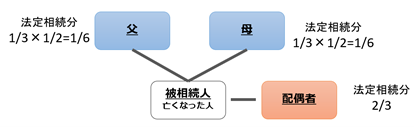

パターン③法定相続人が配偶者、父、母の3人の場合

配偶者+第二順位グループのパターンになります。法定相続分は配偶者2/3、残り1/3を父と母で均等に分けるため、父と母の法定相続分はそれぞれ1/6ずつになります。

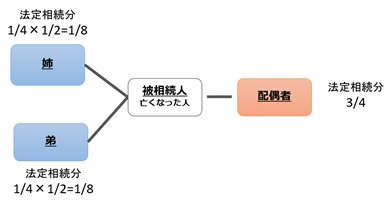

パターン④法定相続人が配偶者、被相続人の姉と弟の3人の場合

配偶者+第三順位グループのパターンになります。法定相続分は配偶者3/4、残り1/4を被相続人の姉と弟で均等に分けるため、姉と弟の法定相続分はそれぞれ1/8ずつになります。

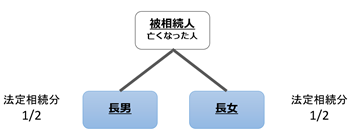

パターン⑤法定相続人が長男と長女の2人の場合

配偶者が既に亡くなっており、法定相続人が長男と長女の2人の場合、法定相続分はそれぞれ1/2ずつになります。

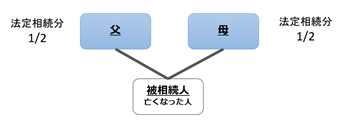

パターン⑥法定相続人が父と母の場合

配偶者も子もいない場合で父と母が法定相続人になる場合、法定相続分は父と母それぞれ1/2ずつになります。

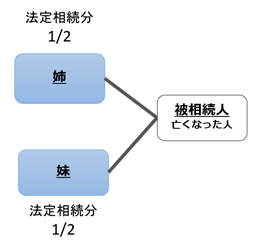

パターン⑦法定相続人が被相続人の姉と妹の場合

法定相続人が被相続人の姉と妹の場合、法定相続分は姉と妹それぞれ1/2ずつになります。

間違えやすい相続の優先順位と法定相続分の判定

多くのケースでは、法定相続分の判定は上記の7パターンのどれかに当てはまると考えられますが、法定相続人の状況によっては相続の優先順位や法定相続分の判定に悩んでしまうこともあります。ここでは間違えやすい相続の優先順位と法定相続分の判定についてご紹介します。

①代襲相続(既に特定の法定相続人が亡くなっている場合)

相続の優先順位(第一順位グループ~第三順位グループ)の判定を行う際に間違えやすいのは上位グループの人が既に亡くなっており、その人に子がいる場合です。

民法では、亡くなった相続人の代わりに相続人の子が遺産を相続する「代襲相続」というルールがあります。被相続人と亡くなった相続人の関係性により代襲相続ができるパターンが決まっています。

第一順位グループの子が既に亡くなっている場合(孫の代襲相続)

第一順位の被相続人の子が既に亡くなっている場合で、その子に子(被相続人からは孫にあたる)がいる場合には、その子の子(孫)が死亡した子に代わって遺産を相続します。孫も既に亡くなっている場合には曾孫が遺産を相続することになります。

既に亡くなった子が被相続人の実の子ではなく、被相続人と養子縁組を行っている場合については孫が生まれたタイミングによって代襲相続ができるかどうかが異なりますので注意が必要です。

被相続人と養子縁組を行う前に孫が生まれている場合は養子が連れてきた孫となり、被相続人の直系卑属として認められないため、孫が代襲相続することはできません。

被相続人と養子縁組を行った後に生まれた孫であれば被相続人の直系卑属として認められるため、孫が代襲相続することができます。間違えやすいポイントになりますので注意しましょう。

孫が代襲相続する場合の法定相続分

孫が代襲相続を行う場合は、子と同様の法定相続分を引き継ぐことになります。例えば、配偶者1人と代襲相続により孫1人が法定相続人になる場合の法定相続分は、配偶者1/2、孫1/2となります。

孫が複数いる場合は、法定相続分を均等に分けることになります。配偶者1人、孫が2人のケースの法定相続分は配偶者1/2、孫2人がそれぞれ1/4ずつとなります。

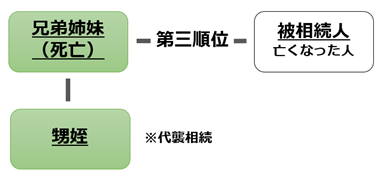

第三順位グループの兄弟姉妹が既に亡くなっている場合(甥姪の代襲相続)

代襲相続には、孫以外にも甥姪の代襲相続があります。第一順位~第二順位グループの法定相続人がいない場合で、第三順位グループの兄弟姉妹が既に亡くなっている場合は、兄弟姉妹の子(被相続人から見ると甥姪)が兄弟姉妹に代わって法定相続人になります。

甥姪の代襲相続は孫の代襲相続とは異なり、一代限りのものとなります。甥姪が既に亡くなっている場合は、甥姪の子が代襲相続することはできません。

甥姪が代襲相続する場合の法定相続分

甥姪が代襲相続する場合の法定相続分は、兄弟姉妹の法定相続分と同様になります。例えば、配偶者1人と代襲相続により甥1人が法定相続人になる場合の法定相続分は、配偶者3/4、甥1/4となります。

甥姪が複数いる場合は法定相続分を均等に分けることになります。配偶者1人、甥1人、姪1人のケースの法定相続分は配偶者3/4、甥と姪2人がそれぞれ1/8ずつとなります。

第二順位グループの父母が既に亡くなっている場合

第一順位グループの法定相続人がおらず、第二順位グループが法定相続人になる場合で被相続人の父母が既に亡くなっている場合、なおかつ祖父母が生存している場合は祖父母が父母に代わって法定相続人になります。

このケースでは、法定相続人の子が法定相続分を引き継ぐ代襲相続とは区別されており、一般的に代襲相続とは言いません。

代襲相続により相続税の負担が少なくなる可能性がある

代襲相続では、本来の法定相続人の子が親に代わって法定相続人になります。相続税を求める計算では基礎控除や死亡保険金の非課税枠など、法定相続人の数によって控除額や非課税額が変わってくるものがあります。

代襲相続する法定相続人の子の数が複数人であれば控除額や非課税額が増えることになり、その結果、相続税の負担が少なくなることがあります。

②養子縁組が行われている場合

被相続人が養子縁組を行っている場合、相続では養子は実子と同様の取り扱いとなります。養子と実子での法的な位置づけは同じです。

ただし、養子の実の親(産みの親)の遺産を養子が相続できるかどうかについては養子縁組の種類によって異なります。

普通養子縁組の場合は実の親の法定相続人にもなれる

普通養子縁組とは、養子が実の親との関係をそのまま残して行う養子縁組になります。そのため、普通養子縁組を行った養子は養親と実の親、どちらともの法定相続人になることができます。

特別養子縁組の場合は実の親の法定相続人にはなれない

特別養子縁組を行うと養子と実の親との関係は完全に解消されることになります。すなわち、養子は養親の法定相続人のみなることができ、実の親の法定相続人になることはできません。特別養子縁組の方が実の親との関係を解消する分、養親との関係が強固になる制度です。

相続税の計算では普通養子縁組での養子の数が制限されている

相続税の計算では、普通養子縁組を行い、法定相続人を増やせば増やすほど、基礎控除額や死亡保険金の非課税枠などの「相続税の控除」を増やすことができてしまうため、養子の数に一定の制限を設けています。

被相続人に実子がいる場合には養子の数に数えることができる人数を1人まで、実子がいない場合については2人までと定められています。

特別養子縁組による養子や配偶者の連れ子を養子にした場合、代襲相続になる孫を養子にした場合は、実子とみなされるため上記の数に算入されません。

前妻との間に子がいる場合

夫婦のどちらかが再婚しており、前妻または前夫との間に子がいる場合は法定相続人の判定が複雑になります。いくつかのパターンを見ていきましょう。

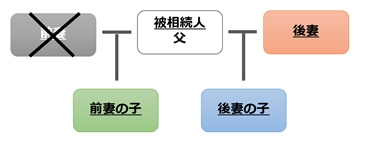

再婚した父が死亡した場合

後妻との間に子が1人、前妻との間に子が1人いる場合は、配偶者である後妻、後妻との子、前妻との子の3人が法定相続人となります。離婚により父の前妻との婚姻関係は解消されますが、前妻の子との親子関係はなくなりません。

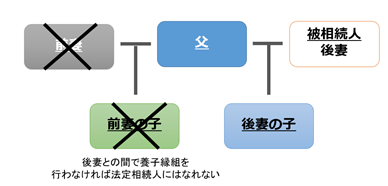

再婚した父の後妻が死亡した場合

再婚した父の後妻が亡くなった場合の法定相続人は父と前妻の子の2人になります。後妻が前妻の子と一緒に生活していた場合でも、後妻との間で養子縁組を行っていなければ前妻の子は後妻の法定相続人にはなれません。

被相続人の相続のためにするポイント

まずは相続される財産を正確に把握することが重要となります。

一概に財産と言っても、現物財産、不動産、動産、有価証券、知的財産、生命保険金等、多岐にわたり、中には負債、保証債務、損害賠償債務等、マイナスの財産も存在します。

現物財産等であれば金額は明確ですが、その他の財産の場合には、相続税の評価額はいくらになるかを把握しておくことも必要です。

財産を正確に把握することにより、相続税が課税されるのか否か、課税される場合は納付額がどれぐらいになるのか、相続税の対策方法はあるのかを検討することができます。

次に、どの財産を誰に相続させるかを決めておくことも重要です。

その際は、遺言を残しておくことにより、相続人や相続する財産を指定することができます。

遺言がない場合、相続人の間で遺産分割協議が必要になり、財産について争いが発生する可能性が生じます。

被相続人の意思を反映することもできるので、遺言を残すことは有効な手段となります。

法定相続人を調べるにはどうすればいい?

法定相続人を調べるには必ず戸籍謄本等により調査する必要があります。まずは、被相続人の出生から死亡までの戸籍謄本を取得し、その後に法定相続人であると思われる推定相続人の戸籍謄本を確認します。

ここで念入りにチェックをしておかなければ「被相続人と前妻との間に子がいた」「養子縁組した子がいた」など後々発覚してしまうこともあります。法定相続人の確定は、相続手続きで始めに行うことであり、最も重要なことです。

まとめ

相続手続きにおいての法定相続人は被相続人の状況によって変わります。戸籍による調査を行わずに、思い込みだけ相続手続きを行ってしまうと思わぬ落とし穴が待ち受けていることもあります。

また、生前に遺言書を遺す場合にも、誰が自分の法定相続人かをきちんと理解して遺言書を作成することで実際の相続時での相続人同士のトラブルを防ぐことにも繋がります。相続でお困り際は専門家に相談することも検討しましょう。