非上場企業のM&A

ここでは、非上場企業という用語の基本的な意味を始めとして、非上場企業へのM&A動向、M&Aを実施する際のメリット、注意点を解説します。

非上場企業とは何か

非上場企業とは文字通り、株式市場に上場していない企業を指します。言い換えると、自社の株式が株式市場における取引対象になっていない企業が非上場企業です。非上場企業の株式は株式市場で取引できないことから、株式を取得したい場合は個別に交渉する必要があります。

非上場企業といった場合、比較的規模が小さい企業をイメージしがちですが、非上場企業であるメリットを享受するため、あえて非上場を選ぶ大企業もあります。例えば、ビール大手のサントリーは株式市場に上場していません(ただし、グループ会社のサントリー食品インターナショナル株式会社は上場企業)。その理由は、上場することによって発生する経営への干渉を避け、従来の企業理念が損なわれないようにするためだとされています。

非上場企業のM&A動向

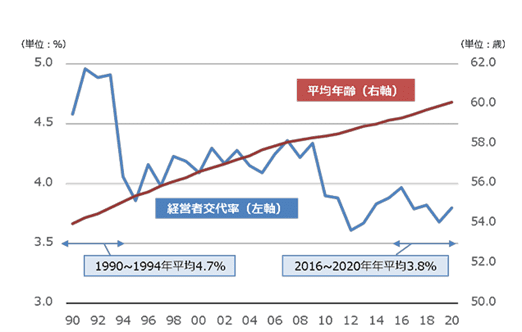

非上場企業かどうかを問わず、国内でのM&Aは年々増加傾向にあります。その背景の一つとして、非上場企業の割合が高い中小企業における後継者不足が挙げられます。中小企業庁の調査によると、経営者の平均年齢が60歳を超えるなど高齢化が顕著です。また、経営者交代率も年々低下して2020年の平均が3.8%となっており、事業の引き受け手が不足していることが推測されます。

このような中で、中小企業向けにM&Aの助言や支援を行う企業や公的機関が増えたことから、後継者不足を解決するための手段としてM&Aが認知されるようになったのです。実際、中小企業庁が創設した「M&A支援機関登録制度」には2023年時点で3,000社を超えるアドバイザリー企業が登録されています。従来は、「敵対的買収」などのイメージが強かったM&Aに対する見方が変わってきたといえるでしょう。

経営者の平均年齢と交代率

(中小企業庁「事業承継ガイドライン」から抜粋)

非上場企業に対してM&Aを実施するメリットと注意点

メリット

非上場企業にM&Aを実施することにはいくつかのメリットがあります。まず株式市場に株式が公開されていないことから、対象企業との個別交渉に専念することが可能です。もし上場企業へのM&Aであれば不特定多数の株主から株式を取得しなければなりませんし、株式公開買付(TOB)を実施する必要があります。また、買収時点の株価などにも注意が必要です。

また、非上場企業は株式を公開していないことから、将来的に自社を含めた評価額が上昇する可能性を持っています。譲受企業の観点では、ポテンシャルを持った非上場企業の株式を保有することで、自社企業(既存事業)とのシナジー効果を発現させることや、将来的な資産価値の向上を期待することができるのです。

注意点

非上場企業に対するM&Aにはメリットがある一方で、非上場企業は顕在化しにくいリスクを抱えているケースがあることに注意が必要です。株式市場への上場には厳しい審査があることから、上場企業は財務面やコンプライアンス面である程度の選別を受けた企業だといえるでしょう。

一方で非上場企業は上場企業と違い、経営状態の情報開示などの義務がないもしくは少ないことから、潜在的な債務(簿外債務)を抱えている、粉飾や過度な節税による税務リスクが存在しているといったリスクがあります。また、上場企業の会計ルールとは異なり、非上場企業では税務を基準とした決算が組まれている点も注意が必要です。M&Aを検討する際には、対象の企業について入念な調査(デューデリジェンス)を実施する必要があるでしょう。

非上場企業に対するM&A手法

ここでは、非上場企業に対するM&Aを実施するための手法についてそれぞれ解説します。

株式譲渡

株式譲渡は、株主が譲受企業に譲渡企業の株式を譲渡することで経営権を譲受企業に移行する手法です。株主は株式を譲渡した対価として金銭を受け取ります。株式譲渡は必要な手続きも比較的少なく、非上場企業に対するM&Aとしては最も一般的な手法といえるでしょう。

事業譲渡

事業譲渡とは、譲渡企業が所有する事業の全部あるいは一部を譲受企業に譲渡する手法です。この場合、譲渡される事業には、事業に必要な設備、従業員のみならず、ノウハウや顧客基盤などの無形資産も含まれることが特徴です。

譲受企業の視点で見た事業譲渡のメリットは、買収する事業の範囲を取捨選択できることです。将来的に成長が見込まれる事業であっても、不良資産や(簿外)債務を引き継ぐことは避けたいでしょう。事業譲渡では譲り受ける事業の範囲を取捨選択できるため、M&Aにおけるリスクを下げることができます。

一方で、譲渡企業の従業員や取引先と個別に交渉し再度契約を締結する必要があるため、手続きが長期化する可能性があることに注意が必要です。

株式交換

株式交換は、譲受企業が譲渡企業の発行済株式のすべてを取得し、完全親会社になるとともに、譲渡企業の株主は対価として譲受企業の株式を一部取得する手法です。株式の譲渡対価として、譲受企業の株式の一部を得られることが、一般的な株式譲渡と異なる部分です。

譲受企業の視点で見た場合、株式交換では株式取得の対価が金銭ではなく自社株式であるため、資金面での負担が発生しないことが大きなメリットです。一方で、譲受企業の株式を譲渡企業の株主が取得することで、既存株主の持分比率低下や株価下落のリスクがあります。譲受企業が上場企業の場合は、特に注意が必要です。

第三者割当増資

第三者割当増資は、譲渡企業が新規に株式を発行し、譲受企業に割り当てる手法です。株式譲渡が譲渡企業の株式を譲渡するのに対し、第三者割当増資では既存の株式と株主が残ることが大きな違いです。第三者割当増資は友好的な第三者に出資を引き受けてもらい、敵対的買収のリスクを下げる目的や、譲渡企業が資金調達を目的として、実行する場合もあります。

非上場企業に対するM&Aの流れ

ここでは、実際に非上場企業に対するM&Aを実施する際の流れについて解説します。

M&Aの相手方となる企業の選定

上場か非上場かを問わず、M&Aにおいては買収対象の企業を適切に選定することが重要です。M&Aによってシナジー効果を得られるのか、費用対効果があるのかといった点を考慮し、選定することになるでしょう。

しかし、非上場企業に関する情報は上場企業に比べて入手しにくいのが実情です。そのため、民間の調査機関レポートを参照する、M&A仲介会社の紹介を受けるといった取り組みが必要になります。

トップ面談

トップ面談はM&Aの交渉に先立ち、譲渡企業と譲受企業の経営トップもしくはそれに準じる役職者が最初に意見交換する機会です。ここでは、具体的なM&Aの内容についてというよりも、両者の経営理念、企業文化、ビジネスの方向性について相互に理解する場といえるでしょう。トップ面談の場で、M&A実施後の統合プロセスがスムーズに進むかどうかを両者が判断するのです。

基本合意締結

トップ面談後は買収価格などの具体的な交渉に入ります。費用対効果を重視する譲受企業と高い価格で株式を売却したい譲渡企業の株主との間で議論が平行線になることもあるでしょう。そのような場合は、M&A仲介会社が第三者の立場で交渉をとりまとめるケースもあります。交渉がまとまれば、両社の間で基本合意書を取り交わします。

デューデリジェンス

M&Aにあたっては、譲渡企業が自社のリスクや重要な問題を譲受企業に伝えていないケースがあります。譲受企業としてはM&Aのリスクを下げるためにも、譲渡企業に関して詳細な調査(デューデリジェンス)を実施することが重要です。デューデリジェンスは経営上の問題にとどまらず、法務や会計・税務の分野に対しても実施されます。専門的な知識が必要となりますので、弁護士や税理士など専門家の支援を受ける必要があるでしょう。

最終契約締結

デューデリジェンスによって譲渡企業に問題がないことがわかり、株式取得の価格交渉が完了すればM&Aの最終契約締結となります。クロージングの手続きによって、株式取得に対する対価の支払いが完了すれば、譲渡企業から譲受企業に経営権が移ります。

非上場企業へのM&Aはどのように進めるか?具体的な手法と流れについて詳しく解説 まとめ

近年は後継者不足もあり、非上場企業の多くを占める中小企業の間でもM&Aの件数が増えています。また、譲渡企業となる中小企業の経営者の間でも、M&Aに対する見方が変わってきており、今後も後継者難の解決手段としてM&Aが注目されるでしょう。この機会に、非上場企業に対するM&Aを検討してみてはいかがでしょうか。