Close

後継者が見つからない、大手と資本提携したい、

M&Aで早期リタイアしたい…

そんな時はM&A DXにご相談ください。

M&A業界では通常1つの会社で5つ程度のサービスしかありませんが、M&A DXでは24ものサービスを提供しております。 最適な候補者探しを含むM&A、事業承継、事業再生、スタートアップ支援、マーケティングにより、経営者の悩みをまるっと解決します。

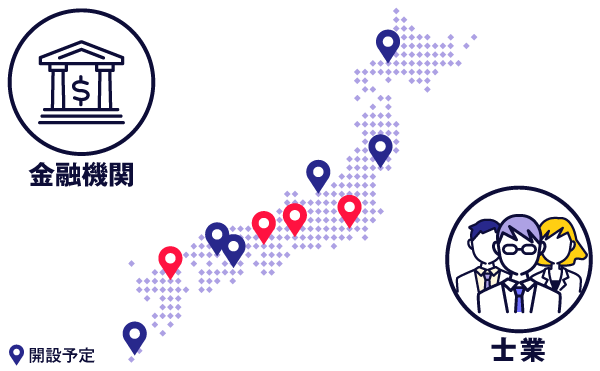

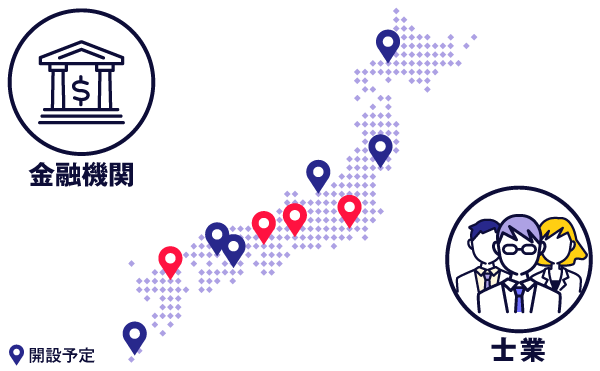

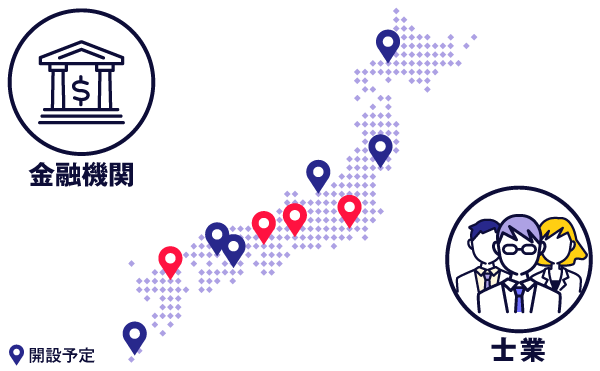

M&ADX(エムアンドエーディーエックス)は東京、大阪、名古屋を拠点として、全国の経営者の近くで寄り添ったサービス提供をしております。また、全国の金融機関や士業と連携することで、経営者のお悩みに最適なサービスを提供するとともに、M&Aでは相手先候補者数を最大化します。

M&Aプロセス全体を通じて公認会計士・弁護士・税理士等の専門家が万全のサポートをいたします。私達はまず悩みを真摯に聞くところを大切にしています。「共に座り、話を聞く。」をモットーに、私達はまず経営者が抱える悩みを聞き、 最適な解決策をともに考え、デジタル領域とアナログ領域を融合することでM&Aおよび事業承継を最適化します。まずはご相談ください。

※2023年12月1日時点

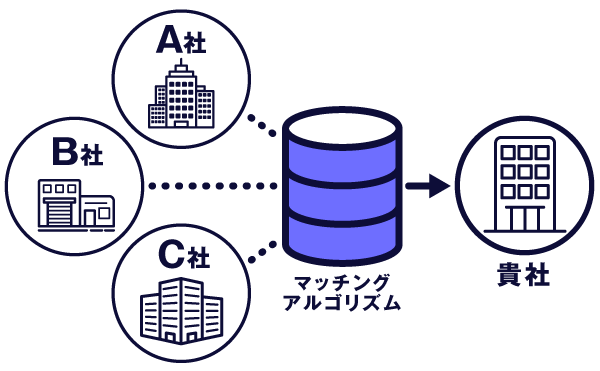

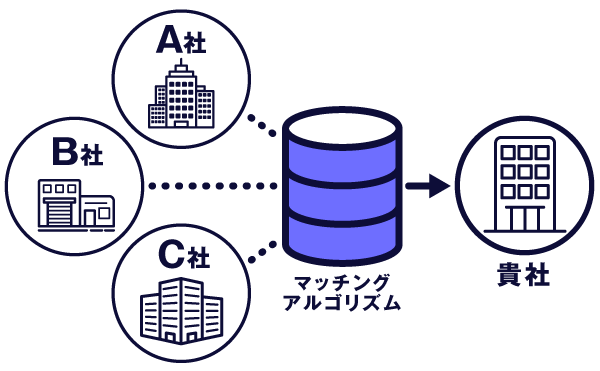

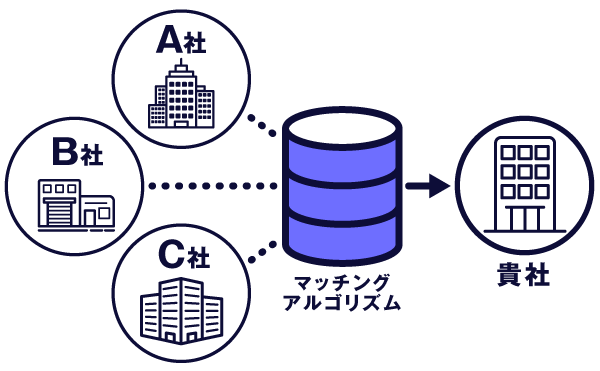

M&ADXの過去の実績やニーズを蓄積したデータから独自のマッチングアルゴリズムを開発。最大化した候補者数の中から最適な相手先をご紹介します。

公認会計士、税理士、弁護士などと専門的な有資格者がチームとして機能することで、

M&Aのご相談から成約、更に企業の統合もサポートいたします。

用途に応じて必要な領域のサービスのみを選択していただくことも可能です。

01

02

03

04

05

06

07

08

09

10

これまでサポートしたM&Aの流通総額は、累計500億円以上。

業界、会社規模を問わずご相談いただけます。

M&Aとは、英語の「Merger And Acquisition(合併と買収)」の略で、「ビジネスの売買(買収)」、「複数のビジネスをひとつに統合(合併)」する手法です。M&Aで多く用いられる手法には「株式譲渡」、「事業譲渡」、「合併」があります。広義の意味合いとして「資本提携」や「業務提携」を含むケースもあります。

採用サイトやエントリーはこちらよりご覧ください。

確かに一昔前までは、M&Aは一部の大企業のものでしたが、現在はその裾野が中堅・中小企業にも拡大しています。この背景としては、団塊の世代を中心とした年齢層の高いオーナー・経営者が増加する中、主に後継者不在により事業承継問題が顕在化しているためです。また、比較的年齢層の若いオーナー・経営者を中心として、会社の発展・成長等を勘案し、大会社の傘下に入ることを志向する方も増えております。

無料相談の際に、簡易的な株価計算も実施しますので、是非ご活用下さい。また、正式にM&Aの検討をスタートする際には、M&ADXの専門家が貴社の個別具体的な状況(引当、税効果、無形の価値等)を勘案した上で株価計算を実施します。この結果を踏まえた上で、皆様とご相談しながら、株価の目線を検討いたします。

会社の状況によってマチマチですが、一般的には6~9ヶ月程度要するのが一般的です。6~9ヶ月程度というと長く感じる方もいらっしゃるかもしれませんが、譲渡側(売り手側)・譲受側(買い手側)双方とも重要性が高いことなので、相応に慎重となるのが常です。また、案件規模や業界状況等により1年を超えるプロジェクトとなることもあれば、3ヶ月程度で完了する場合もあります。いずれにしても、お客様のご意向(早く進めたい、じっくり見極めたい等)をよく理解した上で、プロセスを進めることが重要です。

M&ADX(エムアンドエーディーエックス)では、M&Aに関する守秘義務を徹底しておりますので、秘密情報が漏れることはありません。お客様の社員や取引先に秘密情報が漏れることがないよう、面談場所や連絡方法には細心の注意を払っております。M&ADXと提携関係にある金融機関もございますが、情報開示の際にはお客様のご許可を得た上で進めますので、ご安心下さい。また、候補先に対しては、お客様が特定されうる情報を開示する場合、必ず秘密保持に関する書面を提出いただいております。

M&Aは専門的な領域で、まだまだ自社内で知見のある社員も多くない状態です。 専門家を起用しないことにより以下のようなリスクがあり、これらを回避し円滑に実行することが重要です。

・そもそも相手先が見付からない

・株価(事業譲渡対価)を不相応に安く(高く)決めてしまう

・感情的になる局面も多く、相手先との関係性が悪化してしまう

・曖昧な取り決めのままプロセスが進捗し、ある程度進んだタイミングで問題となり、お互い徒労に終わる

・各種局面での書類に過不足があり、仮にM&Aが成立したとしても、しばらくして問題事項が生じる

大前提として信頼出来る専門家を見極めて下さい。信頼出来るか否かのポイントは以下をご参考下さい。

・M&Aの経験や実績がある専門家に担当されるのか

・長い付き合いになるので、担当者が親身になって、人柄として合うか

・手数料負担が、最初は軽く成功報酬の比重が高く(テールヘビー)なっているか

最近では、ブローカーのような業者や看板は立派でも担当が素人というケースも聞きますので、よく担当者を吟味されるとよいと思います。

この場合率直に申し上げて簡単なことではありませんが、M&Aの可能性はあります。これはお客様に突発的な要因が生じた場合や節税対策をされている場合もありますし、また重要な許認可等をお持ちの場合もあり、一概には言えないため、まずはお気軽に無料相談にお進み下さい。

M&ADX(エムアンドエーディーエックス)では、M&A、事業承継、相続に関する相談は無料で実施しております。お電話、メール、LINEでのご相談対応だけではなく、面談での相談でも無料で対応しております。まずはお気軽にご相談下さい。

もちろん重要なことなので、M&A等へご決断されてからのご相談でも大丈夫です。一方、M&A等は一生に何回も行うことではないので、皆様あまり知見がない場合がほとんどです。ご相談しているうちに頭が整理されることもありますし、相談料は無料なので、お気軽にご相談いただき最善のプランを模索しましょう。

ご相談内容は皆様で千差万別ですが、主な相談内容は以下の通りです。

・親族内で承継するか、親族外へ承継(M&A)するか悩んでいる

・親族内で承継する場合に、相続税が心配だ

・自社の株価(事業譲渡対価)はいくらぐらいになるのか

・M&Aを進めたいが、自社の社員や取引先に情報が洩れるのは困る

・M&Aの相手先が見付かるのか

・M&Aの期間としては、どれぐらいかかるのか

はい、もちろん可能です。全国どこでも無料でお伺いします。