課税される相続では、土地が3割以上を占めている

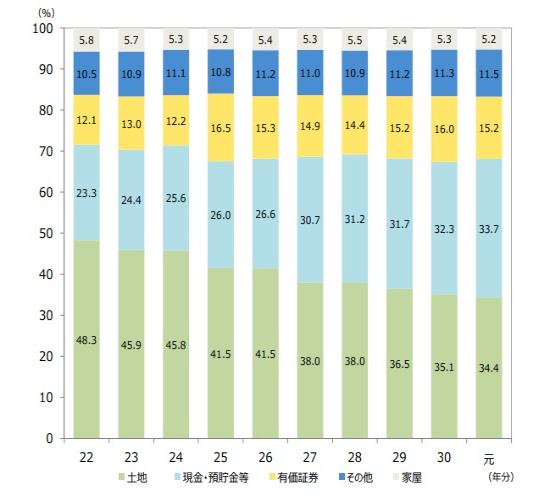

国税庁が公表している「令和元年分相続税の申告事績の概要」によれば、令和元年分の相続税申告では、相続財産の金額構成において土地が34.4%でトップでした。平成22年には50%近くを土地が占めており、以後年々その割合は減少傾向にはあるものの、現在でも相続税の申告対象となる財産額の3割以上を、土地が占めているのです。

●図表1 相続財産の金額の構成比の推移

東京や大阪などの都市部では、地価が高いため、昔からの地主の家庭や不動産投資をしている人はもちろん、特に高額の金融財産は保有していないような一般的な会社員家庭でも、自宅の土地を相続するだけで相続税の課税対象となる可能性があります。

ここからも、土地の評価方法について、基本的な知識を持っておくことは大切だとわかるでしょう。

相続税法上の土地の評価方法には、路線価方式と倍率方式がある

相続税法上の土地の評価方法は、国税庁の「財産評価基本通達」で定められています。同通達では、土地の評価法には、「路線価方式」と「倍率方式」の2つが存在します。おおまかにいえば、「都市部=路線価方式」、「山林や農村などその他の地域=倍率方式」だと考えればいいでしょう。

どちらの地域課を調べる方法

自宅などの土地が、どちらの方式に該当する地域なのかは、国税庁の路線価検索サイトで調べることができます。

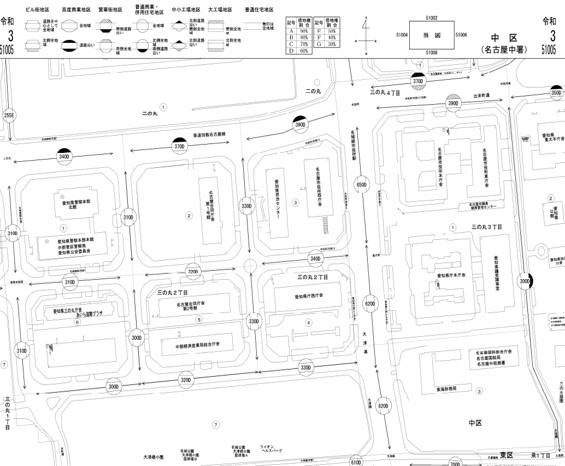

所在地の土地に面する道路に「650D」「80E」などの数字とアルファベットが書かれていれば、そこは路線価方式で評価をする「路線価地域」です。

(なお、DやEのアルファベットの意味は、後で、貸付地などの評価のところで説明します。ここでは気にする必要はありません)。

たとえば、名古屋市役所周辺の路線価図は、次のようになっています。

●図表2 路線価図の例(名古屋市役所近辺)

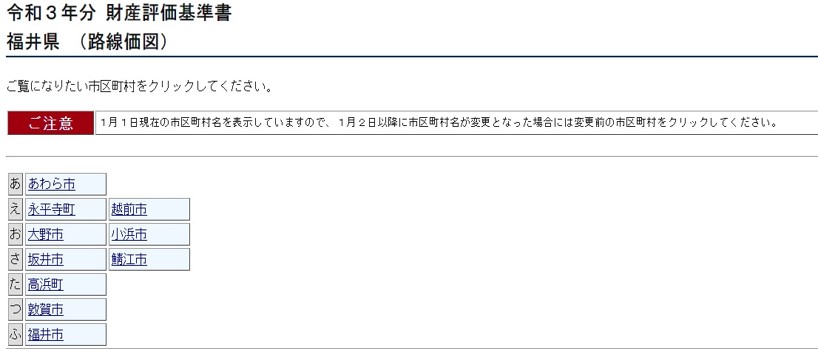

一方で、路線価検索サイトの「路線価図」のページを開いても、該当の場所の路線価図自体が存在しない地域や、路線価図の中に「倍率地域」と書かれている地域は倍率地域です。

たとえば、令和3年分の路線価図のページで福井県を開くと、表示される福井県の市町村はこれだけです。つまり、これら以外の市町村はすべて倍率地域だということです。

●図表3 福井県の路線価図検索画面

路線価方式の評価方法

「路線価地域」と「倍率地域」のうち、相対的に評価が高くなりがちなのが、都市部となる路線価地域です。評価が高くなるということは、それだけ相続税がかかる土地になる可能性が高いということです。そこでまず、路線価地域での評価算出について確認します。

路線価地域での土地の評価方法は、①路線価を確認し、②一定の算式で地価を求め、③周辺状況や利用状況に応じて必要があれば補正する、というプロセスで算出します。

路線価を確認する

国税庁の路線価検索サイトの地図で、調べたい土地が面する道路に書いてある数値を確認します。この数字が路線価です。路線価は1平米あたりの地価を、千円単位で記したものです。たとえば道路に「80E」と書かれていれば路線価は80,000円です。

なお、角地などで土地が2以上の道路に面している場合など細かい計算ルールが定められていますが、ここでは割愛します。目安として概算値を知りたいだけなら、「大きい数字」のほうだと考えればいいでしょう。以後、この評価に使う基本的な路線価を「正面路線価」と呼びます。

基本的な地価を計算する

路線価は、1平米あたりの地価なので、その土地全体の地価は、

正面路線価×土地面積(平米数)

で求められます。

土地の正確な平米数は、毎年市町村から送られてくる「固定資産税課税明細書」や、最寄りの法務局で取得することができる「全部事項証明書」などで確認できます。

計算例

例として、M&A DXの名古屋オフィスが入居しているビルの敷地で計算してみましょう。

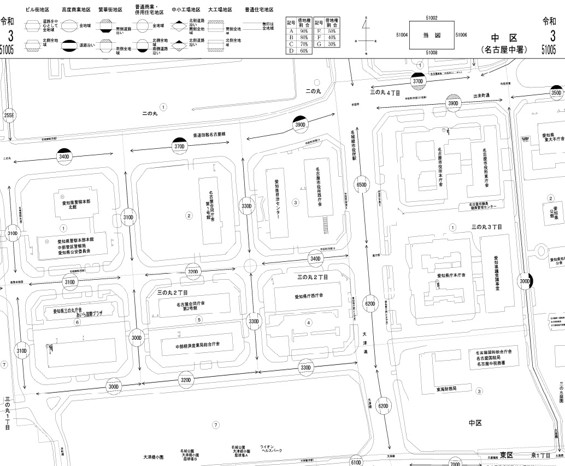

まず、土地の所在地を路線価図で探します。地図の中に赤丸をつけた箇所が、名古屋オフィスの所在地です。

●図表4 路線価図の例(弊社名古屋オフィス)

このビルは2つの道路に面していますが、簡易な評価をするため、ここではより数字の大きな「1,030」を用いることとします。つまり、この土地の正面路線価は1,030,000円となります。

次に、この正面路線価に土地の平米数を乗じます。正確な土地の広さはわかりませんが、地図上で見ると、だいたい400平米程度かと思われるので、400平米と仮定します。

1,030,000円×400平米=4億1,200万円

これが、この土地の相続税評価額の概算です。

評価への補正が入る場合

土地の評価が難しいところは、土地は個別性が高く、世界に2つと同じ土地はないという点です。たとえば、同じ100平米の土地でも、綺麗な長方形の土地と、複雑に入り組んだ形状の土地とがあれば、後者のほうが利用しにくいことは明らかです。また、いわゆる「旗竿地」と呼ばれるような、道路に直接面しておらず、車では入れないような土地も、使いにくいでしょう。

逆に2面が道路に面している角地は、なにかと使いやすい土地になります。

そのようなさまざまな場合に、上で求めた基本の評価を「補正」して、評価額を下げたり、上げたりします。土地の評価の補正は数多く存在していますが、代表なのは次のようなものです。

評価額が高くなる補正

評価額が高くなる補正は、以下のケースだけです。

・「側方路線影響加算」と「二方路線影響加算」:2つ以上の道路に接している土地は使い勝手が良いと考えられるため、評価額に加算の補正がなされます。

評価額が低くなる補正

たとえば次のようなものがあります。

・間口狭小補正:間口が狭い土地に適用できる補正です。

・奥行長大補正:奥に細長い土地に適用できる補正です。

・不整形地補正:整形でない土地に適用できる補正です。

その他、となりに墓地があるなど、環境的な要因から評価を減額できる場合もあります。

倍率方式の評価方法

土地のもう1つの評価方法に、「倍率評価」方式があります。倍率評価とは主に農村や山林など路線価が定められていない土地に適用される評価方法です。倍率方式の土地の評価は、次のように計算をします。

土地の相続税評価額:固定資産税評価額×倍率

固定資産税評価額は、上で解説したとおり、市区町村役場から送付される固定資産税の納付書に同封されている明細書で確認ができます。固定資産税評価明細書の様式は市区町村によって異なりますが、「固定資産税評価額」や「評価額」、「価格」などと書かれている欄を確認しましょう。「課税標準額」や「税額」は、ここでは関係ありません。

また、「倍率」については、先に見た国税庁のサイトから、評価をしたい土地が所在する地域の倍率を確認して乗じます。

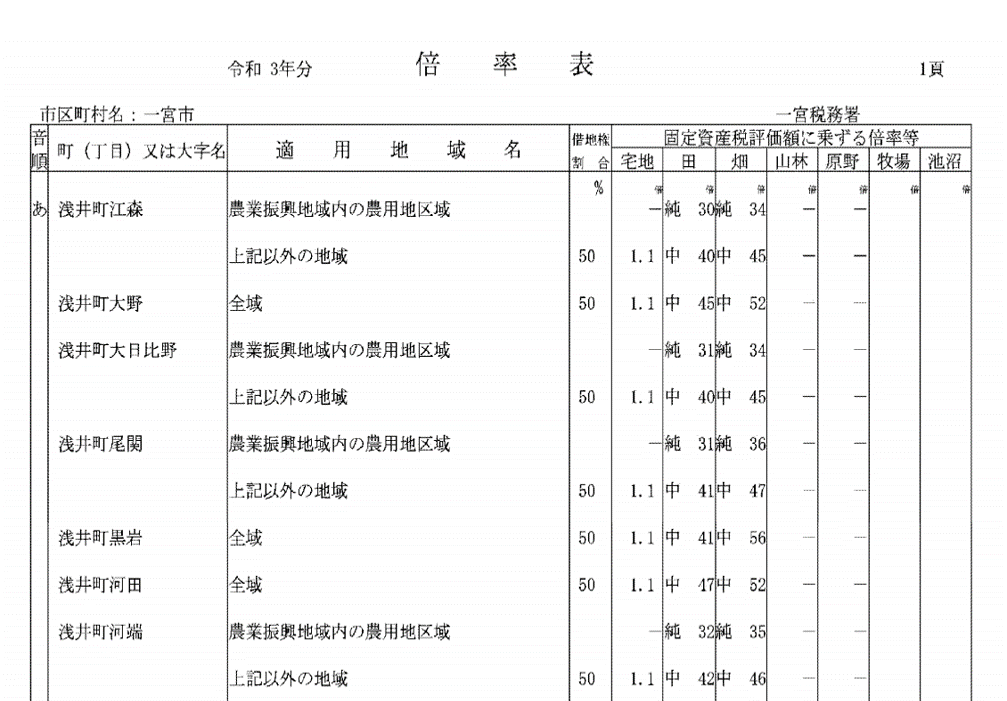

例として、愛知県一宮市の倍率表の一部を掲載します。このように、土地の所在する地域と土地の地目ごとに倍率が定められています。

土地の地目が全部事項証明書と固定資産税評価明細書とで異なる場合もありますが、その場合には固定資産税評価明細書に記載の地目で倍率を確認します。

●図表5 倍率表の例(愛知県一宮市)

出典:財産評価基準書路線価図・評価倍率表 国税庁より、一部抜粋

なお、表中にもあるように、その地域でも「農業振興地域内の農用地区域」なのかそれ以外かで乗じる率が異なる場合もあります。農業振興地域とは重点的に農業を行う地域として市町村などが指定をしている地域ですが、評価しようとしている土地がこれに該当するかどうか不明の場合には、市区町村役場で確認します。

相続税における建物の評価計算

以上、土地の評価方法の概略を説明しましたが、不動産は土地だけではありません。建物も相続財産として、適正に評価されなければなりません。

相続税の計算における建物の評価方法は非常にシンプルで、次のように評価します。

建物の相続税評価額=固定資産評価額×1.0

つまり、建物の評価額は、固定資産税評価額そのままだということです。

他人に貸している土地や建物は、評価が減額される

ここまで見てきた土地や建物の評価は、その土地や建物を自分が使っている場合や、家族などに無償で貸して使っている場合の評価額でした。こういう土地を「自用地」と呼びます。

次に、土地や建物を他者に貸している場合の評価を解説します。

「自用地」「貸宅地」「貸家」「貸家建付地」とは何か

はじめに、土地や建物の利用形態に関する用語の意味を確認しておきましょう。不動産の相続税評価の話ではよく出てくる用語です。

●不動産の利用形態

| 自用地 | 自分で使っている土地や、利用しようと思えばいつでも自分で利用できる土地を指します。家族に対して無償や固定資産税分程度の安価で貸している場合にも、相続税の評価上は自用地に該当します。 また、駐車場経営のために使っている土地も、自用地です。駐車場としてスペースを貸し出すことは土地の利用そのものを目的とした賃貸借契約とは本質的に異なると考えられるため、貸宅地には該当しません。 |

| 貸宅地 | 借地権など宅地の上に存する権利の目的となっている宅地をいいます。 たとえば、他者に土地を貸して、借りている人がその土地の上に自ら家やテナントビルなどの建物を建てて利用している土地のことです。 |

| 貸家建付地 | 貸家の敷地である土地のことです。たとえば、自分の土地に、賃貸アパートを自分で建てて、そのアパートに他者が住んでいるよな土地です。 |

| 貸家 | 他者に貸している建物のことです。 利用目的は問わず、居住用であっても事業用のオフィスや店舗などであっても貸家に該当します。 |

貸している土地や建物の評価方法

他者に貸している土地や建物は、自用の土地や建物よりも相続税評価額が低くなります。

人に貸していれば賃料が入るのに、どうして評価が低くなるのか、ちょっと不思議な感じもしますが、これは「他者に貸している土地や建物は自分で自由に利用することができない」と考えられるためです。

たとえば、土地の所有者が、建物を建て替えて、なにか別の用途に使おうと思っても、借家人がいれば勝手にそれを実行することはできないため、ということです。

貸宅地の評価

貸宅地は、原則として次のように評価をします。

貸宅地の相続税評価額:自用地評価額-(自用地評価額×借地権割合)

借地権割合は地域によって異なり、路線価図から確認ができます。本記事の最初のほうで、最初の「後で説明する」と述べておいた、路線価図の数字の後ろについた「D」や「E」などのアルファベットが借地権割合を表しているのです。

アルファベットが表す借地権割合は次の通りです。

●図表6 借地権割合の表示

| 記号 | 借地権割合 |

| A | 90% |

| B | 80% |

| C | 70% |

| D | 60% |

| E | 50% |

| F | 40% |

| G | 30% |

たとえば、借地権割合が60%の地域にある、自用地評価額5,000万円の土地の貸宅地評価額は、次のようになります。

5,000万円-(5,000万円×60%)=2,000万円

なお、これは普通借地権の場合です。契約満了とともに返還することとなる「定期借地権」の場合には、残存期間などを考慮して上記とは異なる方法で評価をおこないますが、ここではその詳細は割愛します。

貸家の評価

貸家の場合、基本的に次のように計算されます。

貸家の相続税評価額=建物の相続税評価額(※1)-(建物の相続税評価額×借家権割合(※))

※1:建物の相続税評価額は、通常、固定資産税評価額が用いられます。

※2:現在、借家権割合は、日本のほとんどの地域で30%です。

たとえば、固定資産税評価額が1,000万円である建物を他者に貸していた場合の評価額は、次のようになります。

1,000万円-(1,000万円×30%)=700万円

さらに、貸家がアパートなど複数の部屋に区分されている場合には、「賃貸割合」(実際にどれだけを貸しているか)を考慮します。

貸家の相続税評価額=建物の相続税評価額(※1)-(建物の相続税評価額×借家権割合(※)×賃貸割合)

たとえば、建物(アパート)の固定資産税評価額が8,000万円であり、全8室のうち6室を賃貸し、残りの2室が空室である場合の計算式は、次のとおりです。

8,000万円-(8,000万円×30%×(6/8))=6,200万円

30%減で評価がされるのは実際に賃貸している6室部分のみであり、2室の空室部分は含まれないということです。

貸家建付地の評価

貸家建付地は、次のように評価をします。

貸家建付地の相続税評価額=自用地評価額-(自用地評価額×借地権割合×借家権割合)

計算式の「借地権割合」と「借家権割合」は上で解説をしたとおりです。

たとえば、自用地評価額5,000万円、借地権割合60%、借家権割合30%である貸家建付地の評価額は次のように算定します。

5,000万円-(5,000万円×60%×30%)=4,100万円

また、貸家建付地の上に建っている建物がアパートなどの、複数の部屋に区分されている建物である場合には、貸家と同じく賃貸割合を考慮して計算するのは、貸宅地で説明したとおりです。

前半のまとめ

土地の評価を正確におこなおうとすると、専門知識が不可欠です。しかし、大まかな評価額を算定することは、さほど難しくありません。路線価図や倍率表を確認しながら、ご自身やご家族の持っている不動産を評価してみましょう。意外と高いと思いますか、それとも、意外と低いでしょうか?

後半では、土地の評価が大きく減額される小規模宅地等の特例について解説します。