上場とは

上場は、株式会社が発行する株式を証券取引所で公開し、自由な売買を可能にすることです。上場するためには証券取引所の厳しい上場審査をクリアしなければなりませんが、企業にとっては株式市場で多額の資金を調達し、優秀な人材の獲得、研究開発およびマーケティングなどに思い切った投資を行い、会社を飛躍させる大きな可能性を秘めたものといえます。

株式の仕組み

株式会社は第三者から資金を集め、その資金を使って会社を経営する仕組みです。出資した第三者に対して株式会社が発行する証券を「株式」と言いますが、株式の発行で得た資金は返済義務がないので、自由に活用することができます。一方、株主は 株式の保有割合に応じて株式会社の経営に参加することができ、株式会社が利益を出したときには配当金を受け取る ことができます。

このように、株主は「株式」を保有することで出資額を限度としたリスクを負担し、保有数に応じた経営参加の権利や利益分配金を受け取る権利などを得ることができます。また、株価が上昇したときに保有する株式を売却すると、 出資時の株価と売却時の株価との差額が利益(キャピタルゲイン) となります。

上場するメリット

上場するためには厳しい上場審査をクリアしなければならないため、長い準備期間と多くの費用が必要となります。一方、上場することで会社の発展・拡大のために必要な多くのメリットを受けることができます。以下、上場するメリットについて具体的に説明します。

資金調達がしやすくなる

最初にあげられるメリットは、資金調達がしやすくなることです。会社の設立時には、創業者や少数の出資者から集めた資金で経営することになるため、常に資金繰りを気にしながら経営しなければならないケースが散見されます。しかし、上場することによって株式市場で多くの投資家から資金を調達することが可能となり、会社の将来のために十分な投資をすることができるようになります。

知名度や社会的信用が向上する

2021年の上場会社の数は3,822社(日本取引所グループのデータ)で、同年6月における全国の企業数約367万4,000社(経済産業省調査)のわずか1.04%しかありません。厳しい上場審査をクリアできた少数の会社は、財務体質が健全で事業が順調に推移している優良企業が多く、会社の知名度、社会的信用および金融機関からの信用などが向上し、資金調達や事業活動がしやすくなります。

健全な経営体制/管理体制を構築できる

上場するためには、収益性や財務の健全性などの他にコーポレート・ガバナンスや内部管理体制が整備され、それが正しく機能していることが求められます。上場を目指す会社は 上場基準を満たすことが必須なので、上場を達成した際には健全な経営体制や管理体制が構築 されます。

優秀な人材が確保できる

新卒の学生や転職希望者が志望会社を探す際には、会社の知名度や社会的信用だけではなく、経営の安定性、労働環境、福利厚生さらには家族や友人などの評価も重要な判断材料となります。そのため、上場するために整備してきた経営体制、社内環境および各種制度などが会社の評価を高め、優秀な人材を確保しやすくなります。

創業者や投資家はキャピタルゲインが得られる

上場を創業者や投資家からの視点で見ると、上場後に保有している株式を売却することによってキャピタルゲインが得られ、当然のことですが株価が高くなるほどキャピタルゲインも多くなります。また、ストックオプションを取得している従業員なども、権利行使によって獲得した株式を売却することで、同様にキャピタルゲインを得ることができます。

従業員のモチベーションが向上する

上場は新たな人材の確保だけではなく、既存の従業員やその家族に対しても大きなプラスの影響を及ぼします。既存の従業員は上場会社で働くことに誇りを感じ、会社に対する愛着や貢献したいという意思(従業員エンゲージメント)が高まります。また、家族はその従業員をサポートしようと努めるため、従業員のモチベーションを向上させる効果があります。

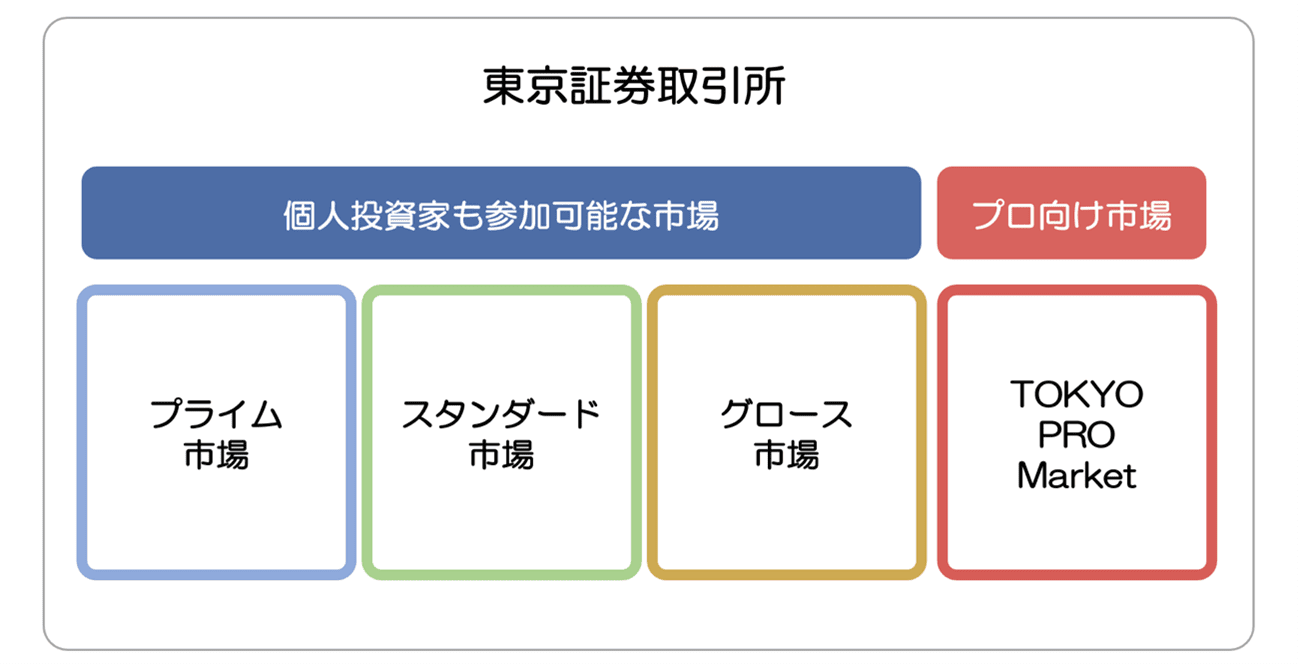

上場できる株式市場の種類

ここでは、「株式市場」と「証券取引所」の役割および上場できる株式市場の種類を具体的に紹介します。

株式市場とは

株式市場(かぶしきしじょう)とは、新たな株式の発行や既に発行されている株式の売買ができる「場」のことで、株式市場という具体的な場所がある訳ではありません。株式市場の役割は株式の「売手」と「買手」を結びつけることであり、株価は 需要と供給のバランス によって決定されます。

証券取引所と株式市場の違い

証券取引所とは株式や債券などの売買を行うための施設で、日本には国内最大の「東京証券取引所」の他に、「名古屋証券取引所」、「福岡証券取引所」および「札幌証券取引所」の4ヶ所があります。証券取引所と株式市場の関係は、百貨店とその中にある売場の関係に似ています。子供服売場や高級品売場のように、1つの証券取引所の中にもいろいろなコンセプトの株式市場(売場)が存在します。

東京証券取引所の株式市場

東京証券取引所は、日本国内の株式売買高の99%以上を占める日本最大の証券取引所であり、大半の企業は東京証券取引所での上場を目指します。東京証券取引所にはこれまで、①東証一部、②東証二部、③東証マザーズおよび④JASDAQの4つの市場がありました。しかし、2022年4月4日から①プライム市場、②スタンダード市場、③グロース市場および④TOKYO PRO Marketの4つの市場に再編されました。それぞれの株式市場のコンセプトは以下のようになっています。(以下、日本取引所グループの公式サイトから引用)

プライム市場

多くの機関投資家の投資対象になりうる規模の時価総額(流動性)を持ち、より高いガバナンス水準を備え、投資家との建設的な対話を中心に据えて持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場です。

スタンダード市場

公開された市場における投資対象として一定の時価総額(流動性)を持ち、上場企業としての基本的なガバナンス水準を備えつつ、持続的な成長と中長期的な企業価値の向上にコミットする企業向けの市場です。

グロース市場

高い成長可能性を実現するための事業計画及びその進捗の適時・適切な開示が行われ一定の市場評価が得られる一方、事業実績の観点から相対的にリスクが高い企業向けの市場です。

TOKYO PRO MARKET

TOKYO PRO Marketは、2008年の金融商品取引法改正により導入された「プロ向け市場制度」に基づき設立された市場です。市場において直接売買が行えるのは、特定投資家(いわゆる「プロ投資家」)及び非居住者に限られます。TOKYO PRO Marketでは、取引所から認定を受けたJ-Adviserが、取引所に代わって企業の上場審査や上場後のサポートを実施します。

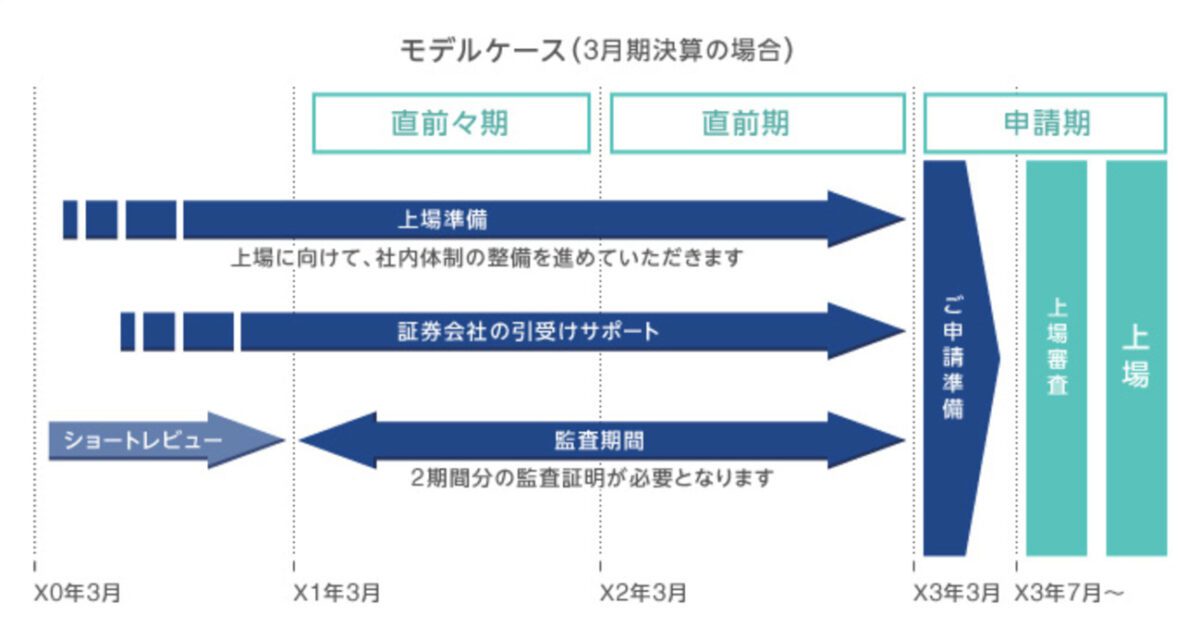

上場までの主な流れ

(出典:日本取引所グループ「新規上場基本情報」)

上場するためにクリアしなければならない審査項目や審査基準は証券取引所によっても異なるため、本稿では国内の株式売買高の99%以上を占める東京証券取引所における上場の流れを説明します。

上場方針の決定

上場するためには、少なくとも3年前から準備をスタートしなければならず、社内体制の整備の他に監査法人や主幹事証券会社などに支払う費用や上場審査料および新規上場料も必要となります。そのため、 自社に最も適した株式市場の検討や上場資金の確保などを踏まえて、最初に上場方針を決定 しなければなりません。

監査法人の選定

監査法人とは、公認会計士法に基づき設立された法人です。上場するためには、日本公認会計士協会の登録を受けた上場会計監査事務所から、上場前2期分の財務諸表の会計監査を受ける必要があります。そのため、監査法人の選定は上場方針を決定したのちすぐに開始する必要があります。また、監査法人の役割は会計監査だけではなく、会計処理や内部統制に関する指導・助言および上場申請に必要な書類作成の指導・アドバイスなども含んでいるので、上場するための非常に重要な相談相手でもあります。

社内体制の構築

上場審査では、「企業の継続性及び収益性」や「企業経営の健全性」など共に、「企業のコーポレート・ガバナンス及び内部管理体制の有効性」も審査対象となっています。具体的には、①役員の職務の執行に対する有効な牽制及び監査が実施できる機関設計および役員構成であること、②効率的な経営の為に役員の職務の執行に対する牽制および監査が実施され、有効に機能していることが確認対象となります。この他にも、各種規程の整備、権限・責任の明確化、コンプライアンスや財務報告等の信頼性を確保する必要があります。

主幹事証券会社の選定

株式の売買は証券取引所が設置する株式市場で行われますが、顧客が証券取引所と直接取引することはできないため、「証券会社」を通じて売買の注文を行います。上場の際に発行する株式も証券会社を通じて第三者に販売されますが、売れ残った場合には証券会社が引き受けなればならないため、通常は複数の証券会社が共同で引き受けることになります。その際に株式の引受数量が最も多く中心的役割を果たすのが「主幹事証券会社」であり、監査法人と共に上場する際には非常に重要な役割を担います。

上場申請

上場申請の3〜6ヶ月前から主幹事証券会社による「引受審査」が実施され、上場申請の2週間前までに主幹事証券会社が、①申請会社名、②主幹事証券会社の連絡先、③希望する上場スケジュール等を記載した「上場申請エントリーシート」を電子メールで東証に送信し、上場申請のエントリーを行います。

上場申請時には、上場申請にかかる責任者、窓口となる事務担当者および主幹事証券会社の担当者などが出席し、上場申請の手続きを行います。その際、審査担当者から今後の上場審査スケジュール、おおまかな審査内容および審査の具体的な進め方などについて説明があります。次に、申請会社が上場の申請理由、事業内容、業界環境および役員・株主の状況などについて説明した後、その内容に基づき審査担当者から追加的な質問が行われます。

上場審査

上場審査で行われる主な内容には次の7項目があります。

・審査基準の適合状況を判断するためのヒアリング(※3回実施が標準)

・工場、店舗、研究所および事業所等の実地調査

・上場に必要な知見を学習するための申請会社の役員によるeラーニングの受講

・監査を行っている公認会計士に対するヒアリング

・社長(CEO)面談、監査役面談および独立役員面談等

・社長による会社の特徴、経営方針および事業計画等についての説明会

・変更および報告未了事項等の確認

上場

東京証券取引所の決裁手続きが終了すれば、申請会社に対し上場承認の決定が連絡され、東京証券取引所のホームページ等で申請会社の上場を承認した旨の発表が行われます。上場に際して公募または売出しを行う場合は約1か月後、他市場での既上場会社で公募または売出しを行わない場合は、当該発表の約1週間の周知期間を経過した後に上場します。

上場の審査基準

上場審査の基準は株式市場によって異なり、それぞれ株主数や時価総額などの「形式要件」と「上場審査の内容」の2種類があります。

形式要件

多数ある形式要件の中で、特に重要な項目を日本取引所グループの「上場審査基準」より抜粋し紹介します。

プライム市場

多くの機関投資家の投資対象になりうる時価総額の大きな企業に向けたプライム市場の審査基準は最も厳しく、主な形式要件は次の通りです。

| 株主数(※) | 800人以上 |

| 流通株式(※) | 20,000単位以上 |

| 流通株式時価総額(※) | 100億円以上 |

| 流通株式比率(※) | 35%以上 |

| 時価総額(※) | 250億円以上 |

| 純資産の額(※) | 連結純資産の額50億円以上 |

| 経常利益または売上高 | 次のAまたはBに適合すること 最近2年間の利益の総額が25億円以上 最近1年間の売上高が100億円以上、かつ 時価総額が1,000億円以上となる見込みのあること |

| 事業継続年数 | 3か年以前から株式会社として継続的に 事業活動をしていること |

(※)上場時の見込数

スタンダード市場

投資対象としての基本的なガバナンス水準を備える中堅企業に向けたスタンダード市場の審査基準はプライム市場ほど厳しくはなく、主な形式要件は次の通りです。

| 株主数(※) | 400人以上 |

| 流通株式(※) | 2,000単位以上 |

| 流通株式時価総額(※) | 10億円以上 |

| 流通株式比率(※) | 25%以上 |

| 経常利益または売上高 | 最近1年間の利益が1億円以上 |

| 事業継続年数 | 3か年以前から株式会社として継続的に 事業活動をしていること |

(※)上場時の見込数

グロース市場

比較的小規模のベンチャー企業などに向けたグロース市場の審査基準はプライム市場やスタンダード市場よりも緩く将来性を重視しており、主な形式要件は次の通りです。

| 株主数(※) | 150人以上 |

| 流通株式(※) | 1,000単位以上 |

| 流通株式時価総額(※) | 5億円以上 |

| 流通株式比率(※) | 25%以上 |

| 公募数 | 500単位以上 |

| 事業継続年数 | 1か年以前から株式会社として継続的に 事業活動をしていること |

(※)上場時の見込数

TOKYO PRO MARKET

プロ投資家(特定投資家)向けのTOKYO PRO MARKETの審査基準には、形式要件はありません。特定投資家とは、国、外国法人、上場企業、金融機関および資産を3億円以上保有し1年以上取引経験のある個人などが該当します。なお、詳細な上場適格性要件については、以下の項目で説明します。

上場審査の内容

上場審査の内容は、「プライム市場」と「スタンダード市場」は同じで、主な項目は次の4つです。

| 企業の継続性及び収益性 | 継続的に事業を営み、安定的かつ優れた収益基盤を有していること |

| 企業経営の健全性 | 事業を公正かつ忠実に遂行していること |

| 企業のコーポレート・ガバナンス及び内部管理体制の有効性 | コーポレート・ガバナンス及び内部管理体制が適切に整備され、機能していること |

| 企業内容等の開示の適正性 | 企業内容等の開示を適正に行うことができる状況にあること |

「グロース市場」の上場審査の内容は、上記の 2、3、4 は同じですが、1の「企業の継続性及び収益性内容等の開示の適正性」を、成長可能性が評価できる「事業計画の合理性」に置き換えています。

| 事業計画の合理性 | 相応に合理的な事業計画を策定しており、当該事業計画を遂行するために必要な事業基盤を整備していること又は整備する合理的な見込みのあること。 |

TOKYO PRO MARKET

TOKYO PRO Marketでは、ロンドン証券取引所が運営するロンドンAIMにおける Nominated Advisers 制度を参考に「J-Adviser制度」を採用しています。他の3市場とは異なり形式要件はなく、東京証券取引所が認証したJ-Adviserが以下の5つの上場適格性要件を調査・確認します。

・新規上場申請者が、東京証券取引所の市場の評価を害さず、当取引所に相応しい会社であること

・新規上場申請者が、事業を公正かつ忠実に遂行していること

・新規上場申請者のコーポレート・ガバナンス及び内部管理体制が、企業の規模や成熟度等に応じて整備され、適切に機能していること

・新規上場申請者が、企業内容、リスク情報等の開示を適切に行い、この特例に基づく開示義務を履行できる態勢を整備していること

・反社会的勢力との関係を有しないことその他公益又は投資者保護の観点から当取引所が必要と認める事項

(日本取引所グループ TOKYO PRO Market「上場基準」より引用)

上場する際の注意点・デメリット

上場するメリットについては前述しましたが、上場する前には問題にならなかった注意点やデメリットがあるので事前に理解しておく必要があります。

経営の自由度が制限される

1人オーナーや株主が少数の非上場企業ではスピーディな経営判断を行うことが可能ですが、上場した後は他の株主の意見を無視して経営することが難しくなります。また、短期のキャピタルゲインを目的とする株主(投資家)も多数存在するため、中長期的な経営計画よりも短期的な成果を重視する傾向が強くなります。

買収リスクが増大する

株式市場では誰でも自由に株式を取得することができるため、いつ第三者に買収を仕掛けられるか分かりません。第三者が 発行済株式総数の1/3以上 の株式を取得すると事業譲渡や合併などの会社にとって重要な決議事項(特別決議)を単独で拒否でき、 発行済株式総数の1/2以上 の株式を取得すると取締役の選任・解任を含む普通決議を単独で可決できるので、事実上、経営権を持たれてしまいます。

事務作業・費用負担が増大する

会社が上場すると投資家保護のために金融商品取引法や証券取引所規則で、有価証券報告書、半期報告書、四半期報告書、有価証券届出書および有価証券通知書などの提出が義務付けられます。また、 株価に影響を与える可能性のある経営上の重要情報を適時開示(ディスクロージャー) しなければなりません。さらに、株主総会の開催に際しては招集通知の作成および多数の株主への発送が必要となり、上場前と比べて事務作業や費用負担が増大します。

経営陣の責任が拡大する

企業は利益追求だけを行っていれば良いのではなく、企業活動によって生じた法律違反や環境破壊などに対しても責任を負う必要があります。この「企業の社会的責任(CSR)」への要求は上場するとさらに大きく、投資家の企業評価にも影響を与えるようになります。また、企業活動によって第三者に損害を与えた場合、会社だけではなく代表取締役に対して損害賠償請求されることも珍しくありません。このように、上場前と比べ経営陣の責任は拡大・増大する傾向にあります。

上場しないメリット

近年、上場している優良企業が自主的に上場廃止の申請を行うケースが見られます。一般的には、上場基準を満たせなくなった場合、経営破綻および有価証券報告書の虚偽記載などの違反があった場合などに上場廃止となることがありますが、経営戦略として 自主的に上場廃止 を選択するメリットはどこにあるのでしょうか。

経営の自由度を確保できる

他の株主の意見などに影響されず、経営者の経営方針に基づき短期的な成果よりも中長期を見据えた経営戦略を進めることが容易になり、重要な経営判断もスピーディに行えます。

買収に対する防衛策となる

予期しない第三者による 敵対的買収 などを仕掛けられるリスクは少なく、株式に譲渡制限をつけていれば買収防衛策は不要になるので、経営者は事業に専念することができます。

上場のための各種費用を負担する必要がない

上場するためには、前述したように監査法人や主幹事証券会社の他に株式事務代行機関や証券印刷会社などへ支払う費用も発生し、上場後にも毎年多額の費用が発生します。そのため、上場しなれば上記各種費用を負担する必要がなくなります。

上場しないデメリットもある

上場しないデメリットは、上場するメリットの裏返しで主に以下の6点が挙げられます。

・限定的な資金調達

・知名度や社会的信用が、上場企業に比べて低い

・健全な経営体制/管理体制の構築がおろそかになりがち

・優秀な人材の確保が上場企業に比べて難しい

・創業者や投資家はキャピタルゲインが得られない

・従業員のモチベーション向上は上場企業ほど期待できない

上場していない有名企業

上場していない日本を代表する優良企業5社(親会社が上場しているケースを含む)を売上順に紹介します。

| 社 名 | ENEOS株式会社 |

| 設 立 | 1888年 |

| 資本金 | 300億円 |

| 株 主 | ENEOSホールディングス株式会社100% |

| 売上高 | 10兆9,217億円(2021年度連結) |

| 社 名 | NTTドコモ |

| 設 立 | 1991年 |

| 資本金 | 9,296億7,900万円 |

| 株 主 | 日本電信電話株式会社100% |

| 売上高 | 5兆8,702億円(2021年度連結) |

| 社 名 | 東京電力エナジーパートナー |

| 設 立 | 1951年 |

| 資本金 | 100億円 |

| 株 主 | 東京電力ホールディングス 100% |

| 売上高 | 5兆3,099億円(2021年度連結) |

| 社 名 | 日本郵便株式会社 |

| 設 立 | 2007年 |

| 資本金 | 4,000億円 |

| 株 主 | 日本郵政株式会社 100% |

| 売上高 | 3兆6,569億円(2021年度連結) |

| 社 名 | サントリーホールディングス株式会社 |

| 設 立 | 1899年 |

| 資本金 | 700億円 |

| 株 主 | 寿不動産89.5%、サントリー持株会 5.03%、その他10.14% |

| 売上高 | 2兆5,592億円(2021年度連結) |

まとめ

株式会社の歴史は、1602年に設立されたオランダ東インド会社から始まります。多くの資産家から資金を集め、アフリカや東南アジアの香辛料などをヨーロッパに持ち帰り販売するというビジネスモデルで、利益は膨大でしたが成功率は低くハイリスクのビジネスでした。そこで、航海に必要な費用を多くの資産家から集め成功すれば利益を還元する方式を考え出したのです。現代の株式会社のシステムは、株主が会社を所有し経営は株主総会で選出したビジネスのプロ(取締役)に任せる方式で、当時の資産家と船長の関係に似ているかも知れません。

会社が上場する最大のメリットは、限られた資産家だけでなく世界中の人達からも多額の資金を調達できることですが、その分、株主保護のためにクリアしなければならない事項も増加し、経営方針と株主利益の両立も難しくなってきます。上場は会社が次のステージに進むための大きなステップですが、前項でも紹介したように上場していない大企業も少なくありません。重要なのは、会社のビジョンを実現するために上場が必要かどうか、上場して何をするのかを明確にすることと、上場するメリット・デメリット・注意点などを十分理解しておくことです。