家族で株式の譲渡をする際の税金とは?

家族間で株式の譲渡を行う方法には贈与や相続、売買とありますが、それぞれでどのような税金が発生するのでしょうか。ここでは、家族で株式を承継する際に課せられる税金について、それぞれの手法ごとご紹介します。

株式譲渡とは

株式譲渡とは、売却企業オーナーが保有株式を買い手側の企業または個人へ譲渡し、会社の経営権を買い手側へ譲渡する手法のことです。ここでいう株式には大きく2種類あります。

ひとつ目は上場企業の株式で、株式市場で自由に取引できるものであり、売買・配当等による個人財産の拡大を目的として所有することが多いです。上場企業の株式を譲渡する場合は、通常の取引として売却するか、贈与するか、相続するかのケースが考えられます。

ふたつ目は非上場企業の株式で、こちらは誰でも自由に取引できるものではありません。非上場企業の株式は、売買等を目的として保有するのではなく、会社の経営権を維持するためにその会社の経営者が所有することが多く、売買するための市場も存在しません。したがって、非上場企業での株式譲渡では、経営権も一緒に譲渡する事業承継が主な目的となります。

このように株式の種類によって譲渡の内容や目的が異なります。

家族間の株式譲渡とは

家族間で株式譲渡する際は、経営権をご子息に移動させる事業承継として行われるのが一般的です。後継者となる親族に株式を譲渡することで現在の経営者は一線を退き、株式と経営権を引き継いだ後継者に会社経営を任せていくことになります。

したがって、株式譲渡を行い経営権を引き渡す前に,後継者の教育を完了させておく準備が必要です。非上場企業の場合、株式の散逸を防ぐために株式のほぼすべては経営者が所有しています。それらを譲渡された後継者に経営権が一任されますので、しっかりとした経営体制を確立させることが大切です。

また、株式の譲渡方法によって税金が発生するなどしてコストがかかりますので、できるだけコストを抑えて株式を譲渡することも重要です。

売買と贈与では譲渡に必要なお金や税金が異なる

株式を譲渡する方法としては売買や贈与を用いる方法があります。株式の売買では株式譲渡を受ける人が株式購入資金を用意する必要がありますが、贈与では株式の譲渡を受ける人が購入資金を用意する必要はありません。

また、売買と贈与では税務において扱いが異なりますので課せられる税金の種類も変わります。株式の売買に関する譲渡の場合、通常の株式取引と同じ扱いとなります。そのため、株式を譲渡した側に所得が発生したとみなされて所得税や住民税が課されます。一方、無償による株式の譲渡は贈与の扱いとなり、株式を譲り受けた側に価値が移転したものとして贈与税という税金が課せられます。贈与税は累進課税であり、譲り受ける資産額によって税率が設定されています。

どの方法でも種類の違う税金が課せられますが、譲渡する方法を工夫することで支払う税金を圧縮できるのです。株式の譲渡によって発生する税金の節税方法については詳しく後述します。

家族間で株式譲渡を行うための3つの方法

株式譲渡による事業承継は手続きが簡易で実行しやすいですので、中小企業における親族内承継の場面で利用されます。家族間で株式を譲渡する方法として「相続」「贈与」「売買」が選択でき、それぞれの方法で形式や手続き、税金の種類などが異なってきます。ここでは、家族間で株式の譲渡を行うための3つの方法の特徴などについてご紹介します。

相続

家族間で株式を承継する方法において、よくイメージされるのが「相続」です。相続は株式譲渡とは異なり、経営者の遺言によって、基本的に身内の親族である誰か対して株式が相続されます。そのため、経営者は遺言書を作成するにあたって、後継者との協議や相続に関する取り決めを事前に済ませておく必要があります。

遺言書作成などの相続準備ができていないと、経営権を引き継ぐ後継者以外の法定相続人に株式が相続されるなどして経営権を承継できないトラブルも考えられます。後継者となる親族に対して既存の株式の少なくとも過半数が引き渡されないと、今後の経営への影響力が弱まってしまったり、経営権そのものが奪われてしまったりといった事態も想定されます。

そのため相続する資産の中に株式を含まれているなら、経営者は生前のできるだけ早い段階で準備を始めておくことが大切です。

贈与

家族同士で株式の受け渡しを行う2つ目の方法は「贈与」という形式です。家族間で株式をやり取りする際は贈与による形式が一般的に普及しています。贈与では後継者の親族に対して無償で株式を譲渡するので、売買と異なり、譲り受ける側にとっては事前に株式購入資金を工面する必要がなくなって負担が軽減されます。

また、相続は経営者が亡くなってから株式が相続されますが、経営者が存命の間でも贈与は実行可能です。そのため、経営者の都合がいいタイミングで株式の承継および事業承継は可能です。相続よりも経営者の希望どおりに譲渡を完了できますので、経営者にとっては精神的な負担が少ない承継方法だといえるでしょう。

ただし、贈与には贈与税がかかりますので、株価対策を事前に行い計画的に贈与を実行しないと、譲り受ける側に対して高額な税金が課せられる可能性があるので注意は必要です。

株式売買

「株式売買」による譲渡は親族以外の第三者との間で行われるのが一般的ですが、家族間での株式の譲渡でも売買の形式を取るケースもあります。

株式譲渡を売買で行う際は、株式を譲り受ける側は株式価格に相当する資金を用意する必要があります。ほぼすべての株式を譲り受けるなら、譲受人にはかなりの資金力が求められます。言い換えれば、「一定資金を有する後継者にしか株式を譲渡できない」とも解釈できます。すなわち、後継者となる人に役員報酬を与えるなどして株式譲渡に必要となる資金を用意させておけば、ほかの候補者と差別化できることになるのです。また、先代経営者の相続の際に論点となる遺留分の問題から株式を除外することができるため、相続の円満な解決に資することにも繋がります。

売買による譲渡では、資金力が確かで信頼できる後継者に確実に株式を譲渡できますので、経営者の理想どおりの事業承継を行いやすくなるでしょう。

家族間で株式譲渡を行う際にかかる税金

株式を譲渡の際にどのような方法を選択するかによって、課せられる税金の種類は異なります。相続なら「相続税」、贈与なら「贈与税」、売買なら「所得税」や「住民税」が課せられます。それぞれの税金において控除される金額や税率なども異なるのです。ここでは、家族間で株式の譲渡を行う際に、どのような税金が課せられるのかについてご紹介します。

相続税

相続によって株式が法定相続人となる親族に承継された場合、株式を法律に則って相続した後継者に対して相続税が課せられることになります。相続税は、相続する遺産の額によって税率が高くなる累進課税制度となっています。また、相続税で控除される額は以下の計算式によって算出されます。

相続税基礎控除額=3,000万円+法定相続人数×600万円

相続する額には株式以外にも不動産や預貯金などの資産も計上されますので、算出される基礎控除額を上回る場合がほとんどかと思います。

基礎控除額に収まるように資産を相続したい場合は、相続する資産の価値を圧縮させるように調整します。たとえば、生前贈与するなどして相続する資産額を減らしたり、現金の資産を不動産に変更したりする方法が有効です。

ほかにも資産を圧縮する方法がありますので、相続する資産額が大きい方は税理士などの専門に一度相談してみましょう。

贈与税

株式の受け渡しを贈与の形式で行った場合は、贈与を受けた側に対して贈与税が課せられます。贈与税も相続税と同じく累進課税制度です。贈与は実施するタイミングを調整することができるため、相続税と同様、譲渡する株式等の資産の価格を圧縮する等の対策を事前に行うことが重要です。

贈与税の課税方法は原則として1月1日から12月31日までの1年間で贈与された資産に対して税金が計算される「暦年課税」と呼ばれる形式となっています。年間の基礎控除額となる110万円を差し引いて課税価格が決定し、贈与する側とされる側の関係性によって一般税率と特例税率が設定されています。

またほかにも「相続時精算課税」という贈与税の制度もあり、贈与者から受贈者への課税価格が累計で2,500万円までの贈与額に対する納税を繰延させられます。ただし、相続時精算課税では先代経営者がなくなったときに贈与された資産額が相続財産とみなされて相続税の課税対象となります。

さらに、相続時精算課税を使用すると暦年課税制度が使えなくなることにも注意が必要です。相続時精算課税制度は非常に専門性が高いですので、税理士などの専門家に相談してアドバイスを受けることをおすすめします。

所得税及び住民税

株式の受け渡しを売買によって実施した場合、株式を引き渡した側に対して所得税と復興特別所得税、住民税が発生します。

これらの税金は譲渡金額から株式取得金額や発行手数料などの必要経費を差し引いた額に対して課税されます。これは、株式の売却によって得られた純粋な利益額に対して税金が課せられることになります。この利益額に対して税率15.315%(うち0.315%は復興特別所得税)の所得税と税率5%の住民税が発生します。そのため、株式売買による所得税・復興特別所得税・住民税は、ほかの所得とは分けて一律20.315%の税率で計算されることになります。

また、本来の株価よりも低い価格で株式を売却した場合、譲渡した側には利益が減少したり、場合よっては損失が発生します。しかし、株式を譲り受けた側にとっては本来の価値よりも安く株式を取得できたことになるのです。そのため、安く譲り受けた側は、本来の価値との差額が贈与としてみなされて贈与税の対象となることには注意が必要です。

なお、取得にかかった費用は、創業者の場合は会社の設立に投じた出資金額となりますので、帳簿に記載されている資本金を確認すれば把握できます。取得費用が不明な場合は、概算取得費として売却代金の5%を取得価額として算出されます。

株式譲渡で税金を抑える方法

株式の譲渡では、選択する方法によって異なる税金が課せられます。税率や控除額もさまざまで、譲渡する株式の価格によっては高額な納税を課せられる可能性もあります。税金を少しでも抑えるためには、節税効果に期待できる方法や制度を活用することが有効です。ここでは、株式の譲渡で発生する税金を抑えられる方法や節税術についてご紹介します。

事業承継税制を活用する

株式の承継を行う際は、事業承継税制を活用することが考えられます。事業承継税制では「事業承継後の5年間、承継した後継者が経営者であり続けること」「事業承継後の5年間、承継した後継者が会社の株式を保有し続けること」などの条件が規定されています。この条件を満たすことで事業承継における相続税・贈与税が猶予されるという制度です。さらに、条件を満たし続ける限り将来の世代に渡っても猶予・免税措置が適用され続けます。

ただし、事業承継税制は満たすべき条件や所定の手続きが複数あり、特例承継計画を策定して提出するなどの手続きを完了する必要があります。また、事業承継税制は継続利用が前提として相続税・贈与税を猶予する税制であるため、将来世代で事業承継税制を離脱する際には猶予されていた相続税・贈与税が課せられるリスクや、通常の株式譲渡で発生する税務コストよりも事業承継税制の継続に伴う手続上のコストが上回る可能性もあります。事業承継税制の活用がご自身の会社とマッチしているのかの判断は専門的な知識が必要不可欠ですので、税理士などの専門家にサポートの元で活用することをおすすめします。

株の生前贈与がおすすめ

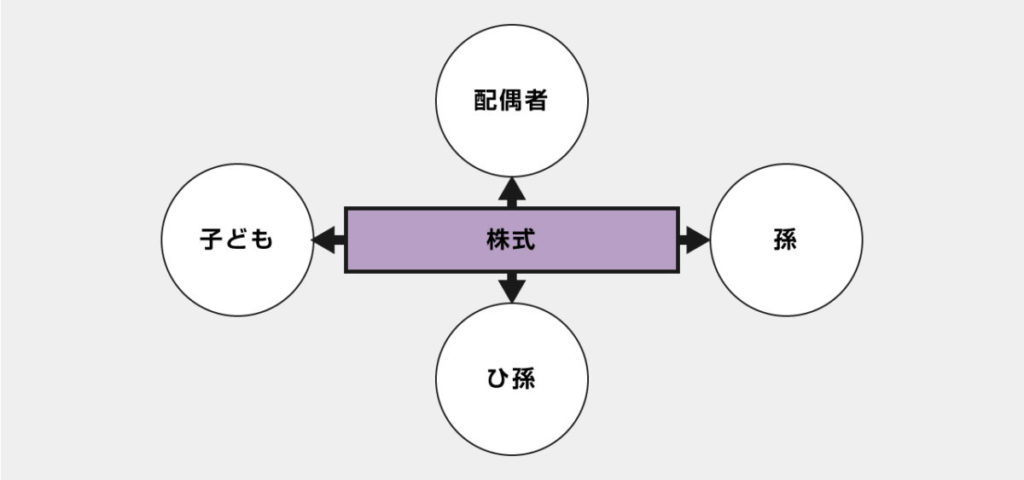

家族間で株式を譲渡するなら生前贈与を利用することをおすすめします。生前贈与なら子どもやその配偶者、孫、ひ孫と誰にでも株式を承継できます。

暦年課税制度により年間110万円まで控除

一人あたりの年間贈与額を基礎控除額の110万円までに抑えれば、暦年課税制度によって贈与税が課せられることはありません。

また株式を相続によって承継する場合は、株式の分配や相続人に関する事柄が記載されている遺言書を用意する必要があります。法律が深く関係する遺言書は形式などが定められていますので、作成するのには人手と時間がかかるものです。

それに対して生前贈与によって株式を承継する方法では、慌てて遺言書を作成する必要もなく、比較的簡単な手続きで株式の承継ができるのです。

生前贈与のメリット

生前贈与の最大のメリットは、税金の節約に期待できることです。生前贈与はそのタイミングを調整することができるため、贈与する資産額を圧縮したり株価が下がったタイミングで実行することで課税対象額を減らせらすことができます。

同様の工夫は相続税を節税するのにも効果的です。不動産の購入等によって資産額を減らしておけば、資産を相続する際の税負担を軽減できます。また、これに生前贈与を組み合わせることで、課税対象額をさらに減らすことができます。

また、暦年課税制度によって年間110万円までは控除されますので、計画的に贈与すれば税金をかなり節約できるでしょう。基本的に生前贈与は誰にでも行えますので、贈与できる人数が多いほど短い期間で資産額を減らすことも可能です。

このように、生前贈与では税負担を少なくできますので節税において有効な手段であるといえます。

生前贈与のデメリット

生前贈与の注意点であってデメリットともいえるのが、生前贈与から3年以内に経営者がなくなり、生前贈与を受けた人が相続で財産を取得すると生前贈与した資産が相続税の計算対象として処理されます。そのため、相続となると課税されるのは相続税となりますので、期待していた節税効果が得られないことも考えられます。

また、贈与する株式の合計が高額の場合、暦年課税制度を活用した贈与では渡し切るまでに長期間を要するものです。金額次第では10年以上の期間がかかるかもしれませんので、早くから株式を贈与する長期的なプランを立てる必要があります。

さらに、株式を贈与する対象が複数の親族になる場合、株式の保有率が分散してしまって、経営に関する重要な意思決定ができなくなる可能性があります。会社の経営に支障をきたさないようにどの親族にどれだけの株式を贈与するのかなどの配慮が必要です。

家族間の生前株式譲渡の手順

生前贈与による株式譲渡をする場合、幾つかのプロセスがあります。まず最初に、暦年贈与を意識して株式譲渡を実行する場合、譲渡する株の価格が贈与税の基礎控除110万円までに抑えられるかどうか、110万円を超える場合には低い税率が適用できる範囲内に価格を抑えられるかどうかを検討する必要があります。

その検討が終了した後は、贈与者、受贈者の氏名や贈与の意志、贈与日、対象、方法等を記載した贈与契約書を作成し、契約書に則り契約を実行します。毎年決まった額と時期に贈与してしまうと贈与税が課される為、贈与する毎に贈与の意思確認をした上で贈与契約書を作成して贈与を実行する必要があります。贈与する株式が年間110万を超える場合は確定申告が必要な為、110万円を超過した分に関しては贈与税の確定申告を必ず行いましょう。

事業承継のご相談は株式会社M&A DXへ

株式会社M&A DXは、事業承継をはじめとする総合的なM&Aサービスを提供するM&A仲介会社です。企業同士のM&Aだけではなく、相続や贈与などによる親族内承継も全面的にサポートいたします。

M&Aや親族内承継でのお困りごとなど、事業承継に関する相談は随時承っております。初回相談は無料ですのでお気軽にご相談ください。M&Aおよび事業承継のことなら、あらゆるM&Aサービスをワンストップで提供する株式会社M&A DXまでお気軽にお問い合わせください。

まとめ

今回は家族内で株式のやり取りを行う際に発生する税金についてご紹介しました。家族間で株式を承継する方法には相続・贈与・売買の3つの方法があり、株式購入資金が不要で節税効果に期待できる生前贈与がおすすめです。

株式会社M&A DXは、事業承継における業界最高水準のサービスを割安でご利用いただけます。大手監査法人系M&Aファーム出身の公認会計士や税理士などが多数在籍しており、法務や税務などの専門業務から株価算定業務までをワンストップで提供しております。

親族内事業承継をお考えの方がいらっしゃいましたら、株式会社M&A DXのM&Aサービスをぜひご活用ください。

関連記事はこちら「株式贈与をする手順とは?発生する税金の計算方法や節税のコツも紹介」

関連記事はこちら「株式譲渡を無償で行う場合の税金は?契約書や注意点を解説!」