(1)「株価を下げる対策」の基本的な考え方

税評価額は下がることになります。

ここではまず、株価を引き下げるための対策について考えてみます。

自社株式の株価を決める評価方法は、大きく以下のような種類があります。

①原則的評価方法:「類似業種比準価額方式」と「純資産価額方式」のいずれか、または併用

②特例的評価方法:配当還元方式

オーナー経営者の相続などの場合は①原則的評価方法が用いられます。

原則的評価方法には「類似業種比準価額方式」と「純資産価額方式」の2種類があり、会社の規模などにより、どちらかまたは両者の併用になります。くわしくは、次の表でご確認ください。

●図表1 自社株式評価方法の分類

| 会社規模等 | 原則の評価方法 | 容認される評価方法 | |

| 大会社 | 類似 | 純資産 | |

| 中会社 | 大 | 類似×90%+純資産×10% | |

| 中 | 類似×75%+純資産×25% | ||

| 小 | 類似×60%+純資産×40% | ||

| 小会社 | 純資産 | 純資産×50%+類似×50% | |

●図表2 会社規模の判定

| ①従業員数 | ②総資産価額(帳簿価額) | ③取引金額 | 会社規模 | ||||

| 卸売業 | 小売業・ サービス業 | その他 | 卸売業 | 小売業・ サービス業 | その他 | ||

| 70人以上 | ― | ― | ― | ― | ― | ― | 大会社 |

| 35人超 | 20億円以上 | 15億円以上 | 30億円以上 | 20億円以上 | 15億円以上 | ||

| 4億円以上 | 5億円以上 | 7億円以上 | 5億円以上 | 4億円以上 | 中会社の大 | ||

| 20人超 | 2億円以上 | 2.5億円以上 | 3.5億円以上 | 2.5億円以上 | 2億円以上 | 中会社の中 | |

| 5人超 | 7,000万円以上 | 4,000万円以上 | 5,000万円以上 | 2億円以上 | 6,000万円以上 | 8,000万円以上 | 中会社の小 |

| 5人以下 | 7,000万円未満 | 4,000万円未満 | 5,000万円未満 | 2億円未満 | 6,000万円未満 | 8,000万円未満 | 小会社 |

どの評価方法が適用されるのかを確認することが対策の第一歩

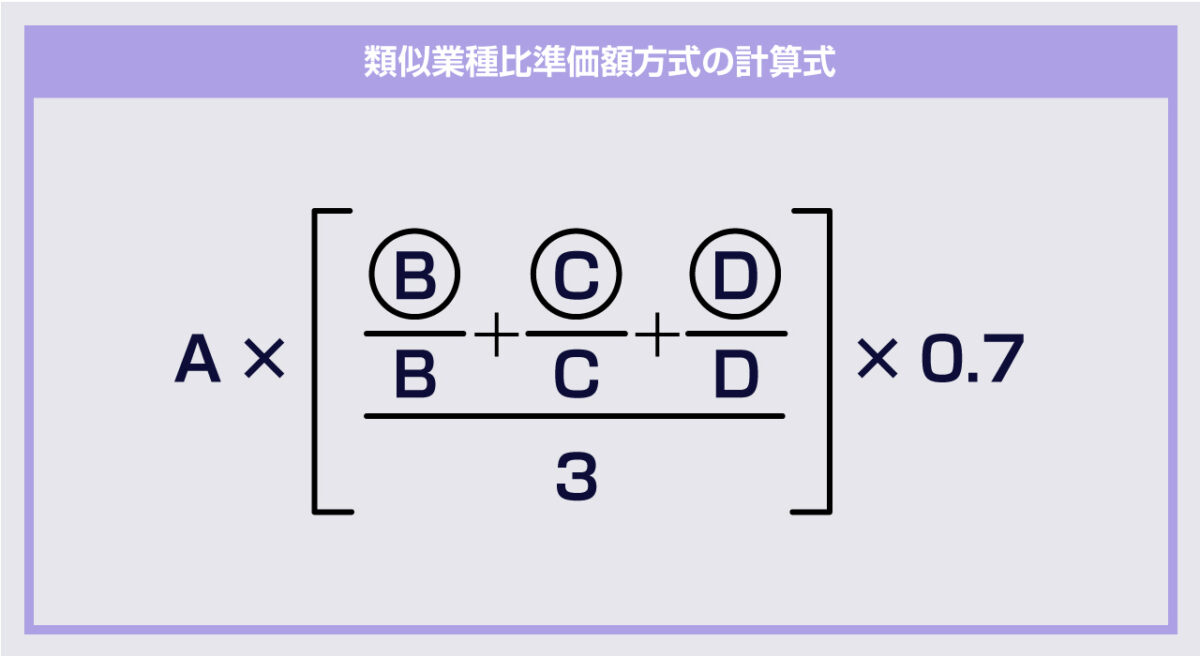

「類似業種比準価額方式」を、ごく簡単にいうと、過去の財務諸表における「利益」「配当」「純資産」の3つの要素(これを「比準要素」といいます)を、類似業種の上場企業のそれらと比べた上で、その上場企業の株価を基準にして、株価を求める方法です。

●図表3 類似業種比準価額方式の計算式

A:類似業種の株価。国税庁から毎年公表されています。これは、上場会社の評価額をベースに、それぞれの業種の基準となる価額です。

Ⓑ:評価会社の1株当たりの配当金額

B:課税時期の属する年の類似業種の1株当たりの配当金額(国税庁から公表)

Ⓒ:評価会社の1株当たりの利益金額

C:課税時期の属する年の類似業種の1株当たりの年利益金額(国税庁から公表)

Ⓓ:評価会社の1株当たりの純資産価額(帳簿価額によって計算した金額)

D:課税時期の属する年の類似業種の1株当たりの純資産価額(国税庁から公表)

※計算式の「0.7」は評価対象の会社が大会社である場合です。中会社の場合には0.6、小会社の場合には0.5になります。

ここから、類似業種比準価額方式の割合を多く採用できる会社の株式は、「利益」が大きく増えると株価が上がり、下がると株価も下がることになります。配当、純資産も影響を与えますが、中小企業では配当を出していない会社が大半です。また、純資産は、利益ほど短期間に大きな変動はしないことが普通です。そのため、株価対策という点からは、評価期間において利益が増えないようにする対策が、まずは考えられます。

一方、純資産価額方式は、貸借対照表の純資産を時価評価した「時価純資産」を基準にして株価を求める方法です。

ここから、純資産価額方式を採用する会社の株式対策としては、時価純資産を減らす方向が考えられます。

このように、評価方法によって対策も変わってくるため、将来に株式の移転が発生する時点を想定して、どちらの評価方法が適用される会社なのかを見極めることが対策の第一歩となります。

「(1)株価を下げる」対策の例

以下、株価を引き下げる対策の代表的な例を見ていきます。

社長の役員退職慰労金を支給する

類似業種比準価額方式で比準要素の1つとなる「利益」の金額は、株式を移転する直前期の値か、直前2期の平均値を用います。

そこで、事業承継で自社株式を移転する予定の期の前期に社長が退任して、役員退職慰労金を支給する方法が考えられます。

役員退職慰労金は、長年の功労に対する恩賞という意味合いもあるので、相当に高い金額を支給可能であり、不当な高額でなければ、全額をその期の損金に算入できます。つまり、その期の利益額を大きく減らすことができるのです。

なお、税務上、不当に高い過大退職金として損金算入が否認されない範囲は、通常は以下の算式で求めた額だといわれています。

月額報酬×在職年数×功績倍率(※)

※:代表取締役の場合、3倍が一般的

たとえば、月額報酬100万円で在職30年の社長なら、100万円×30年×3=9,000万円までなら、否認されるリスクは小さく、全額損金算入可能ということです。ただし、会社の業績や同業他社の水準などによっては、この金額でも否認されることもあれば、これよりも高い金額でも認められることがあります。

また、役員退職慰労金は単なる帳簿上の計上だけではなく、実際に現金を支払わなければならないため、その財源をどうするのかという問題もあります。

それらを含めて、どの程度までの支給が適正範囲かは、顧問税理士とよく相談してください。

社長の役員報酬を引き上げる

役員報酬の額を適正な範囲内(税務上の損金として計上できる範囲内)で引き上げれば、そのぶん損金が増えるので、利益を減らすことができます。ただし、役員報酬を改定できるのは、原則的に期のうちに一度だけです。期中に増額しても、変更をすること自体はできますが、増額分の損金算入は認められないので注意しましょう。

役員報酬を増やしても、1年間では、役員退職慰労金ほど利益を大きく減らす効果はないでしょう。しかし長期にわたって実施すれば、内部留保(純資産)を増やさない効果もあります。

ただし、当然ながら極端に高くすれば、会社の財務が傷むばかりでなく、過大な役員報酬として損金算入を否認されることがあるので、バランスが大切です。

適切な生命保険に加入する

たとえば、解約返戻率の高い長期平準定期保険や逓増定期保険に加入し、支払い保険料の一部を資産計上しながら支払い続けます。そして社長の退職時に解約し、解約返戻金を先に述べた役員退職慰労金を支給する際の原資とします。

高額な役員退職慰労金を支払う方法は、会社の利益額を大きく減らしますが、キャッシュアウトを伴うために、会社の財務に余力がないと実行できません。その点を、保険で補うという考え方です。

あるいは、保険料の半分を損金に計上しながら、役員、従業員の福利厚生(死亡弔慰金など)を充実させられる「ハーフタックスプラン」と呼ばれる養老保険に加入する方法もあります。これは毎年の損金を増やす方法なので、役員報酬引き上げに近い効果を持ちます。

相続や事業承継の準備として活用できる生命保険や医療保険はさまざまなタイプが販売されているので、くわしい代理店などに相談してみることも手です。

オペレーティングリース商品を活用する

オペレーティングリース商品とは、簡単にいうと、航空機や船舶などの高額な産業用機材への投資を小口に分割して10年などの一定期間投資するようにパッケージ化した商品です。その際、減価償却の仕組みにより、特定の期間に傾斜をつけて損金を計上できるというメリットがあります。

投資期間全体で見ると利益が出て、利益に対する課税も生じるため、決して「節税商品」というわけではありません。しかし、課税される期(利益が減る期)を将来に繰り延べしてコントロールできるようなイメージです。

賃貸不動産を購入、経営する

これは、純資産価額方式において株式の評価がされる会社で、時価純資産を減らすための対策です。

相続税法上の資産評価では、不動産は実勢価格よりも低い価格で評価されます。それが、事業として人に貸すための物件(賃貸アパート、賃貸マンションなど)であると、さらに低い評価になります。土地と建物のトータルで、購入価格の50~60%程度の評価になることは、普通にあります。

たとえば、会社に1億円の預金があれば1億円の評価となりますが、その1億円で賃貸アパートを建てて人に貸せば、地域にもよりますが、5,000~6,000万円程度の時価資産評価になるということです。その分、株価を引き下げるというわけです。

ただし、ここで注意しなければならないのは、法人が購入した不動産が相続税評価額(時価)で評価されるようになるのは、購入後3年経過後からだという点です。つまり、株式を移転する予定の期より、3期以上前に購入した不動産でなければ、ほとんど効果はありません。株式移転の直前に実施しても意味がないということです。

「(2)株数を減らす」対策の基本

「株価×株式数」の算式の右辺である、株式数を減らすることでも、自社株式移転の課税評価額を減らせます。

ただし、株式は財産権と共に、経営権の保有を表すものですから、むやみやたらと他人に譲渡や贈与をすることはできません。

そこで、原則的には、会社の内部で処理することを目指します。その方法は主に2通りあり、1つが従業員持株会の設立、もう1つが金庫株です。

「(2)株数を減らす」対策の例

株数を減らす代表的な方法として、「従業員持株会を作る」、「社長の持株を金庫株とする」「持株会社を設立し、株式を譲渡する」の3種類を紹介します。

従業員持株会を作る

従業員持株会を設立し、オーナーが保有する株を持株会に譲渡します。たとえば、オーナー経営者が1000株を保有していたとしたら、そのうち200株を従業員持株会に譲渡すれば、オーナーの保有株式は20%減り、オーナー持分の株の相続税評価総額は、その分下がります。

従業員持株会が株を保有すれば、持株会も経営権を持つ株主になりますが、従業員持株会が会社の意向に反するような経営的な意向を持つことはありえないので、経営権の分散という点での心配もいりません。

社長の持株を金庫株とする

「金庫株」とは、会社が自社株式を株主から買い取って、そのまま保有していることを指す言葉です。会社の金庫に株式をしまいこんで保管しているイメージだと考えればいいでしょう。

たとえば、オーナー経営者が1000株を保有していたとしたら、事業承継より前に、そのうち200株を会社に売ってしまえば、後継候補者に承継する株は800株になります。株価が変わらないと仮定すれば、「株価×株式数」で計算される相続税評価額も単純に20%下がることになります。

ただし、金庫株で注意しなければならないのは、オーナーが売却した株式のうち、出資相当分以外の部分については、譲渡課税ではなく、「みなし配当」として総合課税の対象となることです。高所得者の場合、総合課税の実効税率は約50%と、非常に高率になります。また、オーナー経営者が譲渡対価として得た現金を、預金などでそのまま保有していれば、それは将来的に相続税の対象となる点も要注意です。

なお、本ケースとは異なりますが、相続人が相続で取得した自社株式を会社に譲渡した場合は、通称「金庫株特例」と呼ばれる課税上の優遇措置が設けられています。後編の記事で説明します。

後継者が設立した持株会社に、株式を譲渡する

持株会社とは、通常、自社では事業をおこなわず、他社の株式を保有して管理することを目的とする会社のことを指します。持株会社を使った事業承継対策には、いくつかの方法がありますが、ここでは後継者が会社を設立して、持株会社の創業社長となる方法を説明します。

後継者が設立した会社は、自社では事業をおこなわない、いわば空っぽの「箱」です。ここに、銀行から融資を受けるなどして資金を準備します。そして、持株会社が、もともとあった会社の株式(現オーナー保有)を100%買い取って、子会社化します。その後、子会社が親会社に配当金を支払い、親会社はその配当金で融資を返済していきます。

後継候補者が保有しているのは、自分で出資した親会社の株式だけであり、子会社の株は贈与も相続もされないので、そこには課税関係は生じません。

一方、親会社は子会社株を100%買収して保有しているので、実質的に後継者が子会社の経営支配権を持ちます。この時点で、株式移転という意味での事業承継は完了します。

現オーナーは、株式を売却してしまい保有していないので、その後亡くなったときに自社株式の相続の問題は発生しません。

スマートなやり方のように思えますが、親会社が子会社の株式購入のために銀行から受けた融資を、子会社の配当でおこなっていなければなりません。もし、子会社の事業が不調になれば、自ら事業をおこなっていない親会社は返済に行き詰まる危険があるので、その点は慎重な検討が必要です。

まとめ

本記事では、株価を下げる、株式数を減らす、という観点からの対策を紹介しました。次の後編記事では、納税資金の確保と、事業承継税制の活用をテーマにします。