特別受益とは

特別受益とは、一部の相続人が被相続人から生前贈与、遺贈、死因贈与などによって受けた特別な利益のことをいいます。(相続財産[遺産] を承継する人を「相続人」、相続財産を残した故人のことを「被相続人」と呼びます)。

特別受益が問題になるのは、複数の相続人がいる場合です。

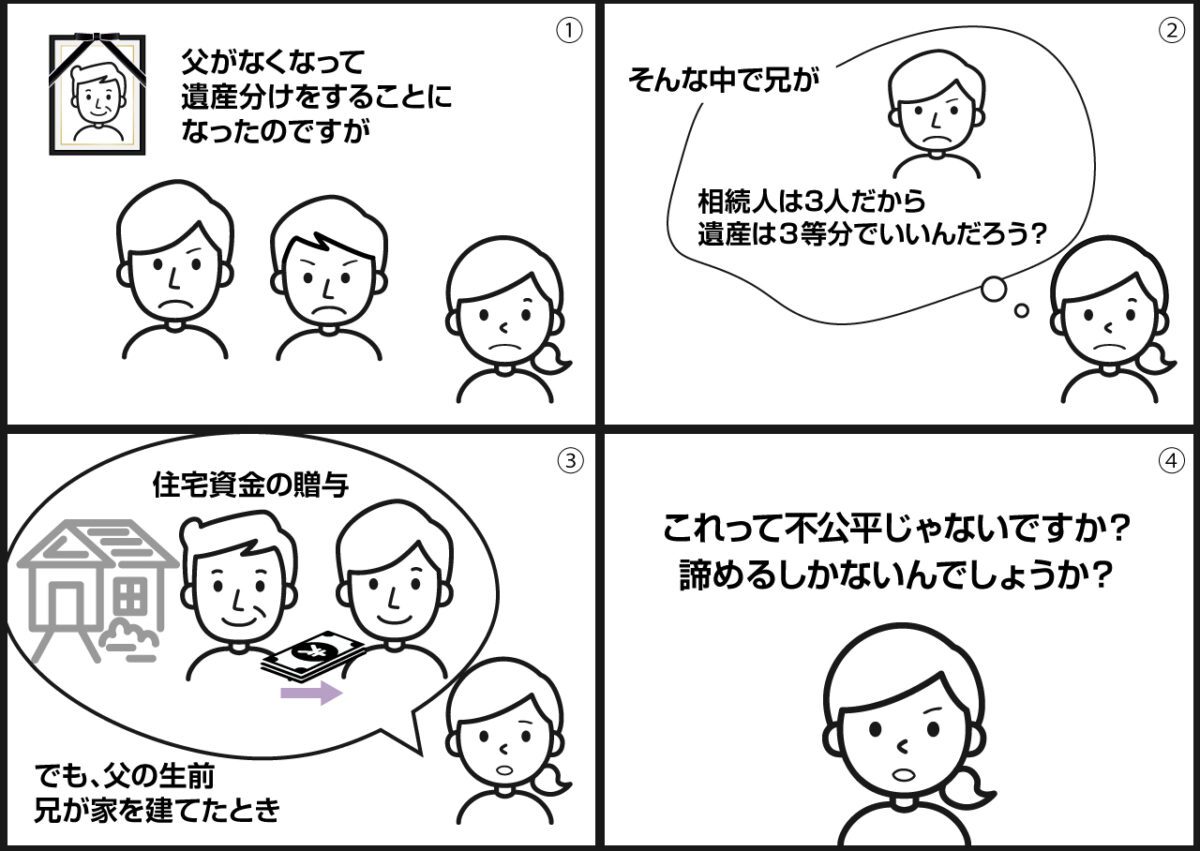

例えば、次のような場合です。

この場合、長男が受けていた贈与は特別受益に該当する可能性があります。(具体的にどんなものが特別受益に該当するのかは、後に説明します)。

特別受益の持ち戻し計算

民法では、被相続人が生前に行った贈与などのうち、「相続財産の前渡し」と呼べるような性格のものが、特別受益に該当するとされています。もし生前に渡さなければ、相続財産として残されていたはずのものを、前もって渡したものという意味です。

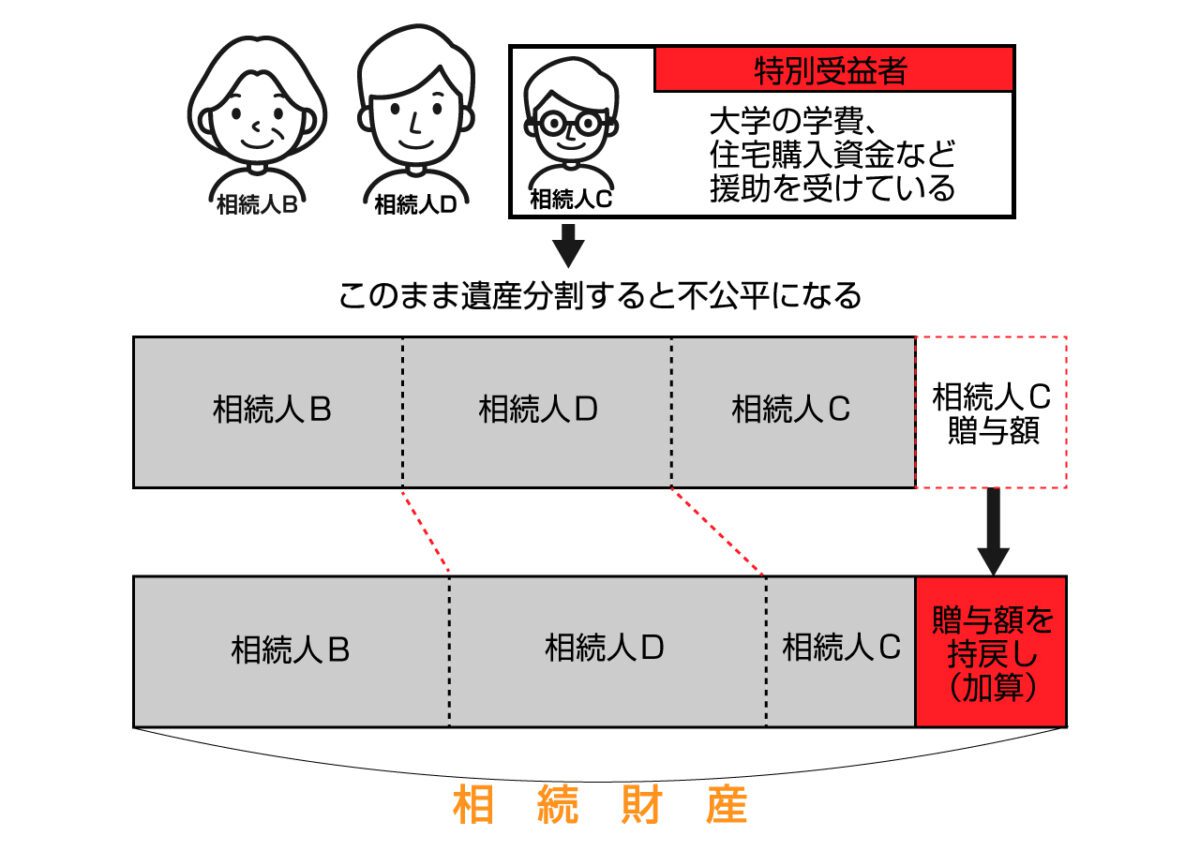

そして、そのような特別受益があった場合、実際の相続の発生後に、特別受益の金額を相続開始時に残されている相続財産に加算して各相続人の相続分を計算しなければならないと定めています(民法第903条)。この加算のことを特別受益の持ち戻しといいます。前渡しした財産を、また戻す、というイメージです。

例えば、先に述べた、「父親が被相続人で、長男、長女、次女の3人が相続人である相続において、長男だけが、父の生前に、父から住宅資金の贈与を受けていた」ケースで考えてみましょう。

長男の受けていた住宅資金贈与が1,000万円で、これが特別受益だと認められる場合には、その1,000万円を相続財産に加えた額を相続財産として、全員の相続分を計算することになります。

仮に、相続時に残されていた相続財産が、3,000万円だったとします。父の生前に長男が受けていた1,000万円の住宅資金贈与が特別受益だと認められるのであれば、それを相続財産に加算し、相続財産は4,000万円になるということです。

持ち戻しを加えた相続財産は「みなし相続財産」

持ち戻し計算で誤解しないでいただきたいのは、長男が実際に1,000万円の現金を用意するわけではない点です。あくまで計算上、1,000万円があるものと「みなして」相続財産を算出することになります。現実に存在しているのは、3,000万円分の財産だけです。そこで、この特別受益の持ち戻しをした総額の4,000万円は、「みなし相続財産」と呼ばれることもあります。

このみなし相続財産を基準にして、各人の相続分などを計算することになります。これが、特別受益の持ち戻し計算です。

なお、具体的な計算方法は、後で説明します。

特別受益に該当するもの

相続人が生前に受けた贈与であれば、すべてが特別受益に該当するわけではありません。また、特別受益になるのは生前贈与だけではなく、遺贈や死因贈与も含まれます。

民法903条では、特別受益を受けた相続人のことを「共同相続人中に、被相続人から、遺贈を受け、または婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者」と定められています。

つまり、特別受益に該当するものとして、遺贈、婚姻のための贈与、養子縁組のための贈与、生計の資本としての贈与が列挙されているということになります。

ただし、その内容や金額についての具体的な判断基準は規定されていません。

特別受益にあたるか否かは、相続財産の前渡しにあたるか否かを軸として総合的に判断する必要があるのです。

ここでは、条文を基準にして特別受益に該当する可能性が高い行為を5つ解説します。

1.遺贈

遺贈とは、被相続人が生前に残した遺言によって指定した人に相続財産を譲ることをいいます。遺贈が相続人に行われた場合には、目的を問わずすべてが特別受益になります。

2.婚姻のための贈与

婚姻にあたっては、結納金や嫁入りの持参金、家財道具、挙式費用などの贈与が行われることがあります。

一般的な婚姻にあたっての贈与であれば、扶養義務の範囲内として、親が負担するのは社会通念上当然だと考えられるため、特別受益にあたらないでしょう。

しかし、非常に多額の持参金を持たせるなどの支援をした場合には、特別受益になる可能性もあります。その判断基準は、その家庭の資産状況などにもよるので一概にはいえず、個別のケースごとに判断されます。

3.養子縁組のための贈与

養子縁組のための贈与とは、養子縁組が行われる際に、実親が養親に対して支払う持参金のことをいいます。

養子縁組には普通養子縁組と特別養子縁組がありますが、普通養子縁組の場合には、子は実親と義親両方の相続人になります。そこで、実親からの贈与にあたる持参金は、実親の相続の際に特別受益になる可能性があります。

これに対して、特別養子縁組の場合には、子は実親との縁が切れる(実親の相続人にならない)ため特別受益の問題は生じません。

4.生計の資本としての贈与

生計の資本としての贈与とは、住宅購入資金、事業開業資金、自立した子供への生活資金などの援助や、不動産や有価証券など生計の基礎として役立つものを贈与することです。いずれの贈与も特別受益になるか否かは、扶養範囲であるか否かが重要な判断基準となります。小遣いやお祝い金など、社会通念上、親が子などに渡すことがおかしくないと思われる範囲の金額内であれば特別受益にはなりませんが、その家庭の資産状況などを勘案しながら、個別に判断されることになります。

また、不動産の贈与については高額である場合が多く、誰しもが行うことではないため特別受益になる可能性が高いといえます。

5.一部の生命保険金

被相続人が保険契約者となり、相続人が受取人なる保険契約における生命保険金は、受取人固有の財産であることから、原則として遺産分割の対象ではなく、特別受益にもあたりません。

ただし、相続人が受け取った生命保険金が相続財産のほとんどを占めているなど、相続人間の不公平が明らかな場合には特別受益に該当すると判断される場合もあります。

特別受益の持ち戻しを考慮しないケース

相続人に特別受益があった場合でも、次のようなケースにおいては、持ち戻しを考慮せずに相続分を計算します。

・特別受益を受けた人が相続放棄をした場合

・マイナス財産(被相続人の負債など)の方が多い場合

・遺言などに特別受益を考慮させない旨の記載がある場合(→記事後半の「持ち戻しの免除」の項目で詳しく解説します。)

・他の相続人が主張しない場合

特別受益の持ち戻しがある場合の相続分の計算例

特別受益の持ち戻しがある場合の相続分は、下記のような手順で行われます。

①特別受益を相続財産に加算して「みなし相続財産」を求める。

②各相続人の相続分を計算する。

③特別受益があった人については、相続分から特別受益分を差し引いて、相続分を求める。

まとめると次のようになります。

(相続財産+特別受益※)×法定相続分=相続分

【特別受益がある人】

(相続財産+特別受益)×法定相続分-特別受益=相続分

※特別受益の金額は、相続開始時点を基準に評価します。贈与時の金額での評価ではない点に注意しましょう。不動産や有価証券などのように、時間によって評価額が大きく変わるものを贈与等していた場合は、特に注意が必要です。

以下、計算例を見てみましょう。

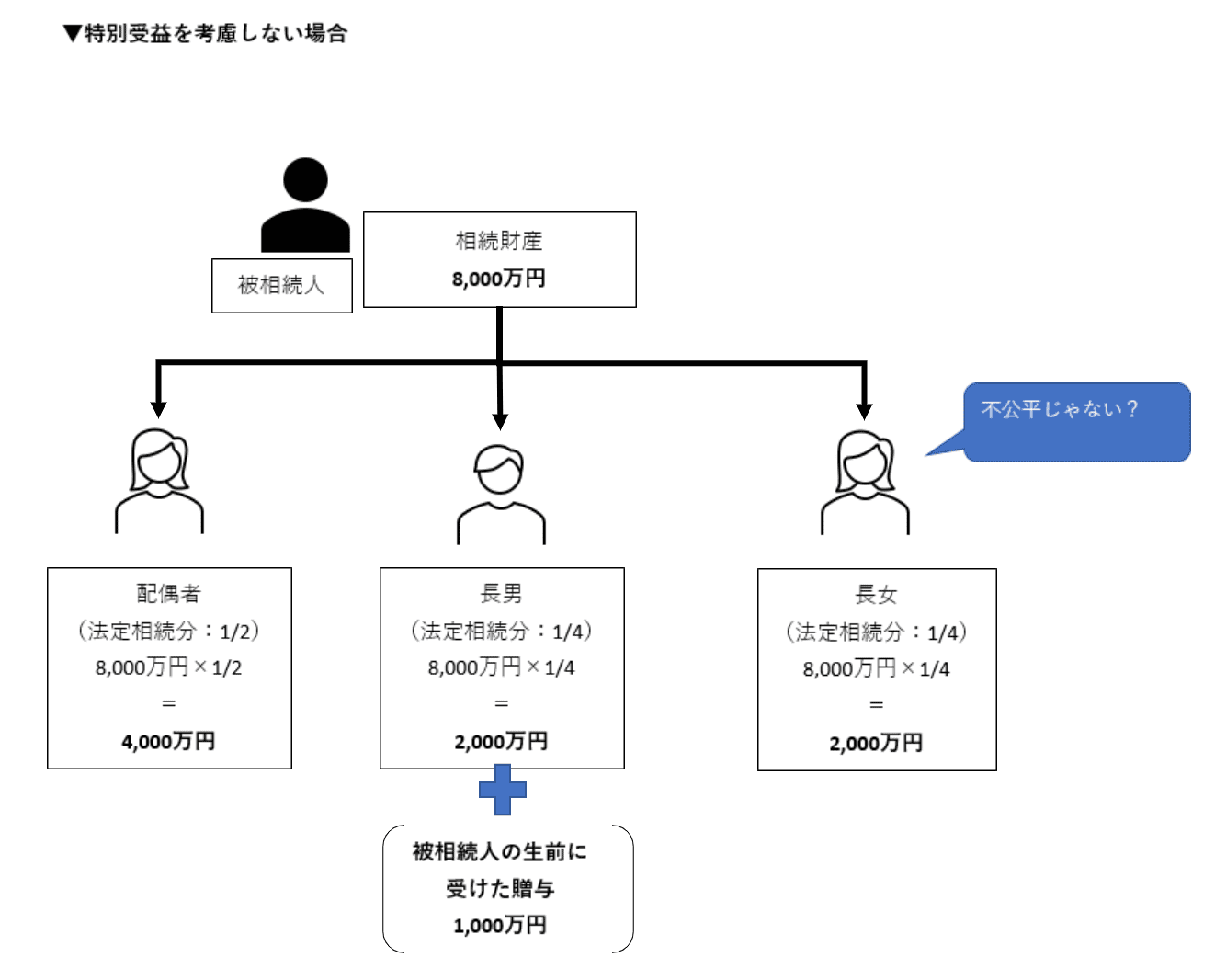

被相続人:父

相続財産:8,000万円

相続人:母、長男、長女

遺産分割方法:相続分通り(母:1/2、長男:1/4、長女:1/4)

特別受益:長男1,000万円(住宅資金)

特別受益の持ち戻しを考慮しない場合

①相続財産

8,000万円

②各相続人の相続分

母:8,000万円×1/2=4,000万円

長男:8,000万円×1/4=2,000万円

長女:8,000万円×1/4=2,000万円

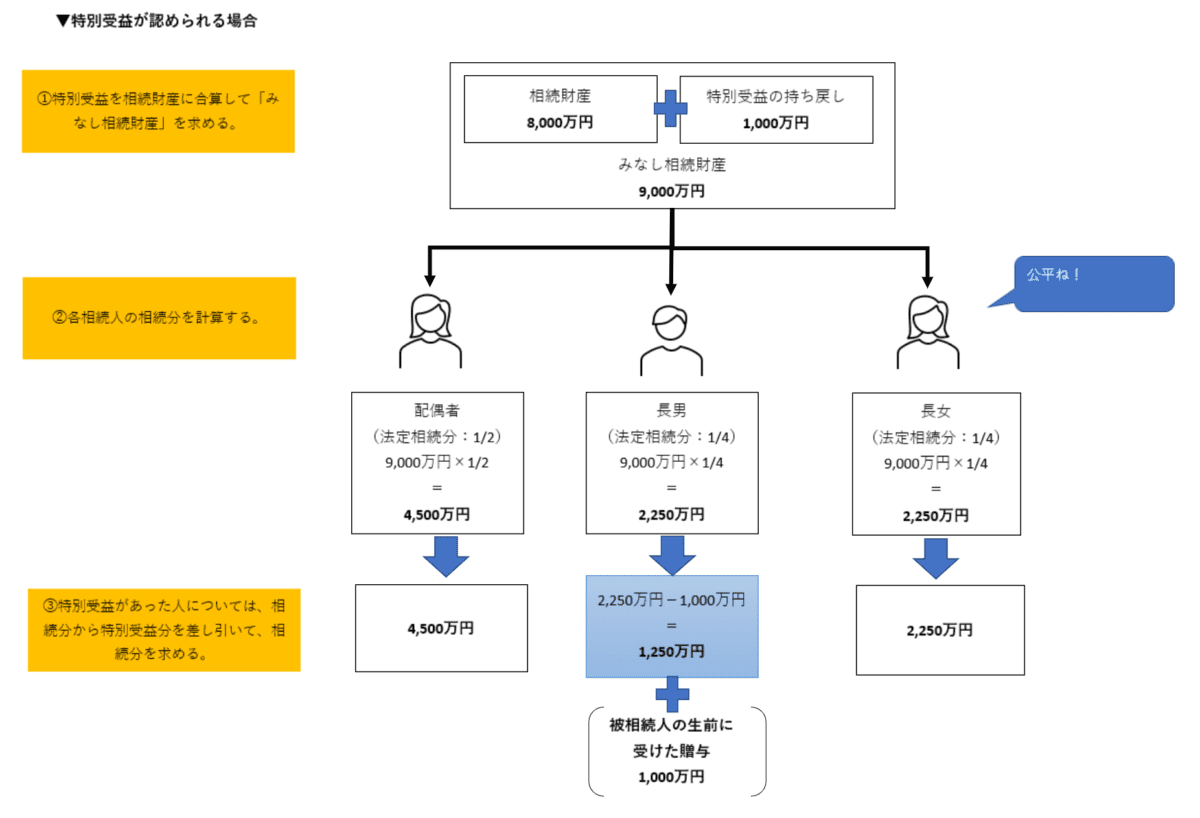

特別受益の持ち戻しが認められる場合

①みなし相続財産

8,000万円+1,000万円=9,000万円

②各相続人の相続分

母 :(8,000万円+1,000万円)×1/2=4,500万円

長男:(8,000万円+1,000万円)×1/4-1,000万円=1,250万円

長女:(8,000万円+1,000万円)×1/4=2,250万円

特別受益の持ち戻しは、相続税申告には含めない

上記の計算例は、あくまで相続財産の分割割合の計算です。では、相続税の計算がどうなるのか、気になる方もいるでしょう。

相続税の計算においては、特別受益の持ち戻しは考慮されません。つまり、特別受益を加算した「みなし相続財産」(上記例では9,000万円)ではなく、あくまで本来の相続財産(上記例では8,000万円)が、相続税計算上の相続財産になるということです。

なぜなら、生前に贈与を受けた時点で、その贈与された財産(上記例では1,000万円)は、贈与税の課税対象になっており、必要に応じてすでに贈与税を納税しているはずだからです。ここでさらに相続税の課税対象としてしまうと、二重に課税されることになってしまいます。

ただし、特別受益の持ち戻しを考慮した場合は、各相続人の具体的相続分が変わるため、各相続人間での相続税額の配分は変化する場合があります。

特別受益の持ち戻しが「免除」できるケース

特別受益は、相続財産に持ち戻すことが原則です。しかし、例外として次の場合には持ち戻しが免除されます。つまり、特別受益がないものとして相続分を計算するということです。

持ち戻し免除の意思表示がされている場合

被相続人が、遺言などによって「この贈与については、相続財産への持ち戻しをしないように」と、意思表示をしている場合には、特別受益の持ち戻しは免除されて、遺産分割で特別受益を考慮する必要はありません。このように、遺言などにきちんと書いてある場合を「明示の意思表示」といいます。

また、遺言などで明確に持ち戻しの免除の意思が表示されていない場合であっても、特定の相続人に相続分の他に特に利益を与えたいという趣旨であり、そのことに合理的な背景、事情、被相続人との関係性などがある場合にも、持ち戻しの免除が認められます。これを「黙示の意思表示」といいます。

特別受益は相続人間の公平性を担保するための規定ですが、持ち戻しの免除の意思表示は被相続人の意思を尊重するために規定されています。相続財産は本来、被相続人の財産であったことから、被相続人が意思表示した持ち戻しの免除の方が優先されることになります。

婚姻期間が20年以上の配偶者が相続した自宅

以前は、被相続人が配偶者に対して生前贈与した居住用不動産(自宅)も、特別受益として持ち戻し計算の対象になっていました。

しかし、夫婦が共に暮らしてきた自宅は、その財産形成における配偶者の貢献や協力の度合いが高いものと考えられます。また、残された配偶者がそのまま自宅を引き継いでそこに暮らすことは自然なことです。

ところが、これが特別受益として持ち戻されて分割計算され、配偶者の相続分から差し引かれることになってしまうと、相続人間の関係によっては、配偶者が、預貯金など自宅以外の財産を十分に相続できなくなる問題が生じることがありました。

そこで平成30年に民法が改正され、婚姻期間が20年以上の夫婦間で行われた居住用の土地建物の遺贈または生前贈与については、「持ち戻しの免除の意思表示があったとして推定」され、持ち戻しの対象ではなくなることとされました。

相続人になる配偶者が住む自宅については、遺言などに書いてはいなくても、常識的に考えて、被相続人に「持ち戻しの免除の意思」があったと推測できるだろう、ということです。

この改正により、配偶者は自宅を確保した上で本来の相続分を取得することができるようになりました。ただし、これはあくまでも「推定」になるため、他の相続人が証拠をあげて反証することは可能である点に注意しましょう。

特別受益の注意点

最後に、これまでの説明以外で特別受益について知っておきたいポイントを解説します。

特別受益に期限はない

特別受益には時効がありません。何十年前の生前贈与であっても、特別受益にあたる内容であれば、持ち戻し計算の対象になります。

ただし、特別受益は、それを主張する側が立証しなければならないため、時が経てば経つほど立証が難しくなってしまうことが考えられます。期限はないといえども、いつでも同じ条件で主張できるわけではない点に注意しましょう。

遺留分の対象になる特別受益は10年間の時効がある

遺留分とは最低限取得できる相続分のことで、兄弟姉妹以外の法定相続人に保障されている権利です。

まず、遺留分算定の基礎となる財産に含まれる生前贈与は、相続開始前10年以内のものに限られています。

そこで、上述のように特別受益自体には期限はないのですが、遺留分算定の基礎となる財産として含めることができる特別受益の贈与は、相続開始前10年以内に行われたものに限られる点に注意してください。

次に、相続開始前10年以内に行われた特別受益に、持ち戻しの免除の意思表示がある場合はどうなるでしょうか?

この場合、その特別受益を遺留分算定の基礎となる財産から除外することはできません。つまり、持ち戻しの免除より遺留分が優先されます。

まとめ

特別受益とは、被相続人から受けた生前贈与のうち相続財産の前渡しにあたる財産のことをいいます。相続人への遺贈の場合は、無条件に特別受益になります。

特別受益は、持ち戻し計算を行うことで相続人間の公平を担保する目的がありますが、持ち戻しの免除の主張がされる場合もありますし、遺留分でも関わってくるため、相続トラブルの起因になりやすい制度でもあります。多額の生前贈与を行う際には、将来の相続後までを想定して、必要に応じて遺言に持ち戻し免除の意思表示をしておくことが大切です。