贈与税は何をしたらかかる税金?

はじめに、どんなときに贈与税がかかるのかを確認しておきましょう。「よくあるケース」と、「見落としがちなケース」とにわけて解説をします。

なお、法律では、財産を受け取った人のことを「受贈者」、財産を渡す人のことを「贈与者」というので、以後、その呼び方で記載します。

関連記事「株式贈与をする手順とは?発生する税金の計算方法や節税のコツも紹介」

よくあるケース:個人から無償で財産をもらった場合

贈与税がかかる場面としてよくあるのは、個人が、個人から無償(または非常に低い価格)で、一定金額以上の財産を譲り受けた場合です。お金をもらった場合はもちろんのこと、不動産を名義変更で譲り受けた場合、貴金属や自動車をもらった場合などにも、その財産が一定金額以上であれば、贈与税の対象となります。

財産的な価値のあるものをもらったら、基本的には贈与税の対象になると考えておくとよいでしょう。贈与者が個人であれば、その人が家族なのか、友人なのかといった関係性にはかかわらず、贈与税の対象となります。

贈与税がかからない例外ケース

ただし、「夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの」は、原則として贈与税の対象とはなりません。たとえば、親が子の生活費や学費を出した場合には贈与税の対象にならないということで、常識的な話でしょう。

また、贈与者が個人ではなく「法人」である場合には、原則として贈与税の対象外です。この場合には、給与所得や一時所得などとして、所得税の対象となるのが原則です。その他、「宗教団体等に寄付された財産」「一定の要件に当てはまる奨学金」「香典や花輪代などで社会通念上相当と認められるもの」など、贈与税がかからない例外ケースは12類型が定められています。

そのほかに贈与税がかかる場合

直接財産をもらった場合意外にも、次のような場合などには贈与税の対象となります。贈与税の対象になるかどうかの判断が難しい場合もありますので、こうした行為をする際には事前に税理士に相談をすることをおすすめします。

債務が免除されたとき

債務の免除とは、お金などを借りていた人が、「貸していたお金はもう返さなくていいよ」といわれて、返さなくてよくなることです。たとえば、子が家を建てる際に、お金を親が貸し付けたものの、その後「もう返してくれなくて良いよ」と告げる場合などはよくありますが、これに該当します。

この場合、原則として免除を受けた債務相当額の贈与があったものとして、贈与税の課税対象となります。たとえば、500万円を「返さなくていいよ」といわれたら、500万円をもらったのと同じとみなす、ということです。ただし、債務者が資力を喪失していて(失業状態など)お金を返せる見込みがないなど一定の要件に該当する場合には、贈与とはみなされません。

著しく低い価額で財産を譲り受けたとき

通常よりも「著しく低い対価」で財産を購入した場合には、通常の価格との差額部分が、贈与税の対象となることがあります。たとえば、親が所有する時価評価額3,000万円の不動産を、子に300万円で譲渡した場合などには、時価評価額との差額である「2,700万円」が贈与されたと判断されて、贈与税が課税される可能性があります。

「お金を払って買ったのだから、贈与ではない」といいたくなるかもしれません。しかし、仮に「1円で買った」としても贈与ではないと認められるのなら、贈与税の課税逃れが簡単にできてしまいます。そこで課税の公平上、このような措置が取られることになっています。

お金を払って譲り受けた場合でも、贈与税の対象になることがあるという点は、誤解しやすいので注意が必要です。 なお、いくらが「著しく低い対価」なのかは、個別のケースによって判断するとされています。また、受贈者が法人の場合には、別の基準による考え方となります。

一定の生命保険契約における生命保険金の受け取り

生命保険には、契約者(保険料を支払う人)、被保険者(保険の対象となる人)、保険金受取人(保険金を受け取る人)の別によって、さまざまな契約形態があります。そしてその契約形態によって、課税関係が変わってきます。

よくあるのは、契約者が父、被保険者が父、保険金受取人が子、というケースですが、この場合、保険金を受け取った子には相続税がかかります。一方、契約者が母、被保険者が父、保険金受取人が子、という風に、3つの立場がそれぞれ異なる人になっている保険契約の場合は、保険金を受け取った子には贈与税がかかります。

★保険契約のタイプごとの課税関係

| 契約者 (保険料負担者) | 被保険者 (保険の対象となる人) | 保険金受取人 | 税金の種類 |

| 父 | 父 | 子 | 相続税 |

| 子 | 父 | 子 | 所得税(一時所得など) |

| 母 | 父 | 子 | 贈与税 |

贈与税には非課税枠がある

贈与税には、一定の贈与金額までは課税されない、非課税枠が存在します。

非課税枠は通常の「暦年贈与」の場合と、「相続時精算課税制度」を選択している場合とで異なりますので、それぞれ確認していきましょう。

なお、相続時精算課税制度の適用には「相続時精算課税選択届出書」の提出など一定の手続きが必要となります。特に何らの届出もしていない通常の場合は、暦年贈与になっています。

関連記事「生前贈与の非課税枠は110万円以内!贈与税の基礎知識まとめ」

贈与税の非課税枠は受贈者ごとに年110万円

暦年贈与の場合には、受贈者ごとに年110万円の非課税枠が設けられています。そのため、ある人が年間に受けた贈与の合計が110万円以下であれば贈与税は課税されず、贈与税の申告をする必要もありません。

この枠は、受贈者ごとに定められた枠であり、贈与者ごとに設けられた枠ではない点に注意が必要です。

たとえば、同じ子が、ある年中に父から100万円、母からも100万円の贈与を受けたとします。受贈者である子は、年200万円の贈与を受けており110万円の非課税枠を超えているので、贈与税の申告と納税が必要となります。

一方で、父から長男、長女、二男へそれぞれ100万円ずつ、計300万円の贈与をしたとしても、長男、長女、二男がその年中に受けた贈与がそれだけであるなら、各自の110万円の非課税枠内なので、贈与税はかかりません。

★暦年贈与の非課税枠

毎年の贈与は「定期贈与」にならないように要注意!

ある年の一度きりの贈与ではなく、複数年にわたって毎年贈与をするような場合には注意が必要です。

暦年贈与の非課税110万円を、長い年月にわたって使えば、大きな財産も非課税で贈与することが可能になります。しかし、「一定のまとまった金額をあらかじめ計画して分割して贈与した」というふうに税務署から認定されると、そのまとまった金額に対する贈与税が課される場合があります。このような計画的な毎年の贈与を「定期贈与」と呼びます。

年100万円を10年間にわたって贈与をする場合、「1,000万円を、毎年100万円にわけて10年間贈与する」といった約束(契約)があった場合には、「定期贈与」とされて、1,000万円に対して贈与税が課される可能性が高くなります。

契約書とか覚書が残っている場合はもちろんですが、そういった書面がなくても、たとえば、毎年同じ時期に同じ金額が贈与されているとしたら、「定期贈与」と判定される可能性は高いでしょう。

昨今、贈与税の非課税枠の見直しについての論議が盛んになっていることもあります。もし、多額の贈与を検討する場合は、いずれにしても税理士へ相談するのがベターでしょう。

関連記事「株式贈与をする手順とは?発生する税金の計算方法や節税のコツも紹介」

贈与税の計算方法が変わる相続時精算課税制度とは

相続時精算課税制度を選択した場合には、非課税枠の考え方が変わります。

受贈者がある贈与者との間で相続時精算課税制度の適用を受けると、その贈与者からの贈与に対しては、年110万円の非課税枠は二度と使うことができません。その代わり、生涯にわたって累計2,500万円までの贈与に対する贈与税が非課税となります。

ただし、相続時精算課税制度は単なる非課税制度ではなく、その名称のとおり「相続時」に「精算」して「課税」する制度であることに注意が必要です。ですから、相続時精算課税制度を使って受けた贈与はすべて相続の時点で相続税の計算に足し戻されてしまいます。暦年贈与とは異なり、3年以内のものなどのみが足し戻されるわけではなく、相続時精算課税制度を使った贈与であればたとえ10年以上前のものであってもすべて足し戻しの対象です。

相続時精算課税制度は非課税制度ではなく、課税の先送り制度であることを知っておきましょう。

なお、相続時精算課税制度についても、非課税枠の見直しが検討されています。

関連記事「相続時精算課税制度とはどんな制度?申請方法や制度の内容、相続税との関連を解説」

贈与税がかかる場合、申告や納税はいつまでにすべきか

贈与税は、会社員の所得税のように給料から天引きされることはありませんし、固定資産税などのように役所から納付書が送付されてくることもありません。財産をもらった受贈者が自ら税務署へ申告と納税をしなければならないため、特に申告漏れに注意が必要です。

申告書は窓口へ持ち込む方法のほか、郵送やe-Taxでも提出することが可能です。

また、贈与税の申告と納税の期限は、原則として贈与を受けた年の翌年2月1日から3月15日までです。

(令和3年分の申告は、新型コロナウイルス感染症の影響がある場合、一定の手続きをすれば条件に申告期限の延長が認められています。)

★贈与税の申告期限

贈与税の申告や納税を忘れた場合、時効はいつ?

贈与税の申告や納税が必要であったにもかかわらず、期限までに申告や納税をしなかった場合、その後何年間、税務署から指摘される可能性があるのかについて、ご説明いたします 。

贈与税の時効は原則6年だが、7年になる場合も

贈与税の時効は、原則として6年です。

相続税法の規定により、贈与税の徴税の時効は6年間とされています。ただし、「偽りその他不正の行為」により課税を逃れた場合には、原則よりさらに1年長い7年が時効となっています。

税金を支払いたくないからと、意図的に申告をしなかったと認められる場合などは、これに該当する可能性が高く、時効は7年になると考えたほうがよいでしょう。

時効の起算点は、申告期限の翌日

贈与税の時効は、起算点(いつから数えるか)にも注意が必要です。

贈与税の時効は贈与があった時点からカウントするのではなく、その贈与に係る贈与税の申告期限の翌日からカウントするルールとなっています。

★贈与税の時効期間

たとえば、2021年2月1日に贈与を受けた場合、贈与税の時効のカウントは2021年2月1日から始まるのではなく、贈与税の申告期限である2022年3月15日の翌日、つまり2022年3月16日から始まるということです。

贈与税の無申告が税務署から指摘された場合のペナルティとは

贈与税の申告が必要であったにもかかわらず期限までに申告しなかった場合や、贈与税額を実際の額よりも少なく申告をした場合などには、本来支払うべきであった贈与税を納める必要があることに加えて、

・無申告加算税

・過少申告加算税

・重加算税

・延滞税

・刑事罰

などのペナルティが課される可能性があります。

関連記事「相続手続きには期限がある?期限ごとに手続きの内容を紹介」

無申告加算税

無申告加算税とは、贈与税の申告が必要であったにもかかわらず期限内に申告しなかった場合に、本来支払うべき贈与税に加算して課される税金です。

加算される税率は、正しい内容で申告をした時期などによって、次のように異なります。

★無申告加算税

| 期限後申告等の時期 | 本来の贈与税額 | 無申告加算税の税率 |

| 税務調査の通知を受ける前 | - | 5% |

| 税務調査の通知を受けてから調査が入るまで | 50万円まで | 10% |

| 50万円を超える部分 | 15% | |

| 税務調査を受けた後 | 50万円まで | 15%(25%) |

| 50万円を超える部分 | 20%(30%) |

※5年以内に無申告等を繰り返した場合には、表中のカッコ書きの税率が適用され、無申告加算税が通常よりさらに10%上乗せされます。

(参考:国税庁「加算税制度(国税通則法)の改正のあらまし」を元に再編成)

もし申告期限までに申告をしなかったとしても、税務調査の連絡を受ける前に自分から申告をすれば無申告加算税が少なくて済みます。申告を忘れていて後から気づいたなら、そのままにせずにできるだけ早期に申告したほうがよいということです。

過少申告加算税

過少申告加算税とは、元々申告していた税額が本来支払うべきであった税額よりも少なかった場合などに、本来支払うべきであった贈与税と納税した贈与税との差額に対して課される税金です。

過少申告加算税の率は、正しい内容で申告をした時期などによって、次のように異なります。

★過少申告加算税

| 修正申告等の時期 | 本来の贈与税額 | 過少申告加算税の税率 |

| 税務調査の通知を受ける前 | - | 対象外 |

| 税務調査の通知を受けてから調査が入るまで | 期限内に申告した税額と50万円のいずれか多い金額まで | 5% |

| 上記を超える部分 | 10% | |

| 税務調査を受けた後 | 期限内に申告した税額と50万円のいずれか多い金額まで | 10% |

| 上記を超える部分 | 15% |

過少申告加算税も、無申告加算税と同様、気づいたらできるだけ早く正しい内容で修正申告をしたほうが結果的に支払う税額は少なくて済みます。

重加算税

重加算税とは、仮装や隠蔽などをして、意図的に申告しないか、税額を本来より少なく申告していた場合などに、無申告加算税や過少申告加算税に代えて課される税金です。

重加算税は、その名前の通り非常に重い税率となっています。

★重加算税

| 税率 | |

| 無申告であった場合 | 40%(50%) |

| 過少に申告をしていた場合 | 35%(45%) |

5年以内に無申告等を繰り返した場合には表中のカッコ書きの税率が適用され、重加算税が通常よりさらに10%上乗せされます。

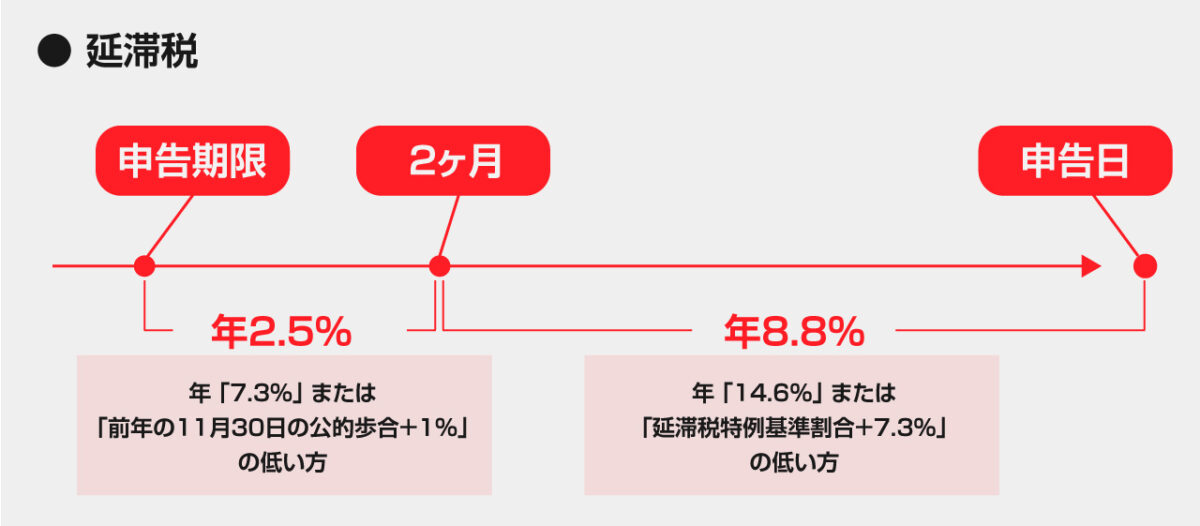

延滞税

延滞税はペナルティというよりも、本来支払うべきであった期限から遅れて納付したことに対する利息としての意味合いを持つ税金です。延滞税の率は、次のように定められています。

①納期限を過ぎた翌日から2か月を経過するまでの期間:年「7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合

②納期限から2か月を過ぎた以後の期間:年「14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合

★延滞税

計算式は複雑ですが具体的な利子税の割合は国税庁から公表されており、上記「①」と「②」は、令和3年と令和4年では次の割合となっています。

| 「①」の割合 | 「②」の割合 | |

| 令和3年1月1日~12月31日 | 2.5% | 8.8% |

| 令和4年1月1日~12月31日 | 2.4% | 8.7% |

(参考:国税庁「延滞税の割合」)

納付期限から納付までの期間が長ければ長いほど高額な延滞税がかかる可能性がありますので、無申告や過少申告に気が付いたらできるだけ早期に申告と納付を行うようにしましょう。

刑事罰

贈与税を適正に申告しなかった場合には、相続税法の規定により刑事罰の対象となる可能性があります。具体的な罰則は、次のとおりです。

・偽りその他不正の行為により贈与税を免れた場合(いわゆる「脱税」):10年以下の懲役もしくは1,000万円以下の罰金またはこれらの併科

・上記以外で、期限内に申告書を提出せずに贈与税を免れた場合:5年以下の懲役もしくは500万円以下の罰金またはこれらの併科

・正当な理由なく期限内に申告書を提出しなかった場合:1年以下の懲役または50万円以下の罰金

現実的には、刑事罰が適用されるのはよほど悪質な隠蔽をしている場合に限られますが、法律上は、たとえうっかりミスで申告を忘れた場合であっても刑事罰の対象になる可能性があるということは覚えておきましょう。

贈与税の時効を過ぎても、相続税で徴収される可能性がある

贈与税の時効は、上で解説をしたとおり申告期限の翌日から6年ないしは7年です。しかし、この期間を過ぎたからといって「もう大丈夫」と安心できるわけではありません。なぜなら、たとえ贈与税の時効が過ぎても、相続税として課税される可能性があるためです。

人が亡くなった場合、税務署は亡くなった人の財産状況のほか、その家族の財産状況や入出金の履歴も確認することがあります。家族の財産まで確認することで、財産全体の流れを確認するのです。

こうした中で、たとえば長年専業主婦で収入がなかったはずの妻が多額の預貯金や不動産の名義を持っていたり、就業して間もない子が多額の資産を持っていたりすれば、税務署は絶対にこれを見逃しません。当然、税務調査においてその資金の出どころが確認されることとなるでしょう。

もちろん、専業主婦であっても、亡くなった親から財産を相続し、きちんと相続税の申告もしているなど、その資金の出どころがはっきりしていればなんの問題ありません。

しかし、仮にこれが夫の収入の一部を妻名義で貯めていったいわゆる「へそくり」であれば、これは実質的に夫の相続財産に含まれると判断され、これにも相続税が課される可能性が高いでしょう。同様に、子の名義で親が預金をしていた「名義預金」も、贈与税の申告をしていないなど実質的に贈与が成立していないと判断されれば、相続税の対象とになる可能性が高いといえます。

贈与が成立したかどうかは個々の状況によって判断され、財産の名義が変わったからといって必ずしも贈与が成立したといえるわけではありません。贈与税の申告をしていればそのこと自体が贈与成立の証拠となるため問題ありませんが、贈与税の申告をしていない以上は、贈与は成立しておらず相続税の対象であると判断される場合があるのです。

贈与税という税金はそもそも、相続税を補完する目的で設けられたものです。そのため、贈与税の時効期間を過ぎても、相続税で課税される可能性は、当然あるものなのです。決して、時効を過ぎれば大丈夫だと、安易に考えないようにしましょう。

まとめ

できるだけ税金を少なくしたいというのは自然な感情かもしれません。しかし、それを許しては、社会は成り立たないため、意図的な無申告や過少申告には、非常に重いペナルティが科されます。「知り合いはバレなかった」などと考える方もいるかもしれませんが、だからといって自分も見逃される保証はどこにもありません。

いつ税務署から指摘があるかとビクビクしながら暮らすのでは、精神衛生上も悪いでしょう。贈与税には、一定金額までの非課税枠もあるのですから、払うべき税は、期限までに正しく納めなければなりません。

もちろん、税額の計算がわからない、定期贈与ではないのにそう見なされないか心配といったような不安があるときは、税理士などに相談をしましょう。